Épargne salariale : quelle fiscalité ?

Largement plébiscitée par les salariés et les entreprises, l'épargne salariale est un dispositif doté d'une fiscalité très avantageuse. Mais selon le type de support choisi et l'origine des fonds versés, la fiscalité est différente. Explications.

Qu'est-ce que l'épargne salariale ?

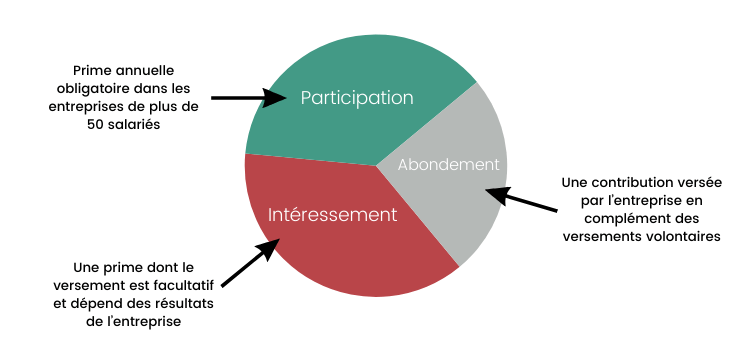

L'épargne salariale est avant tout un dispositif gagnant-gagnant permettant aux salariés de participer aux performances de l'entreprise. Ainsi, avec l'aide de votre employeur, vous épargnez pour réaliser des projets et préparer votre retraite dans un cadre fiscal privilégié.

Comment ?

👉 L'entreprise peut verser des primes de participation et/ou d'intéressement, ainsi qu'un abondement à ses salariés sur différents dispositifs que sont le plan d'épargne entreprise (PEE) ou les plans d'épargne retraite entreprise (PERCOL ou PEROB).

Fiscalité de la participation et de l'intéressement

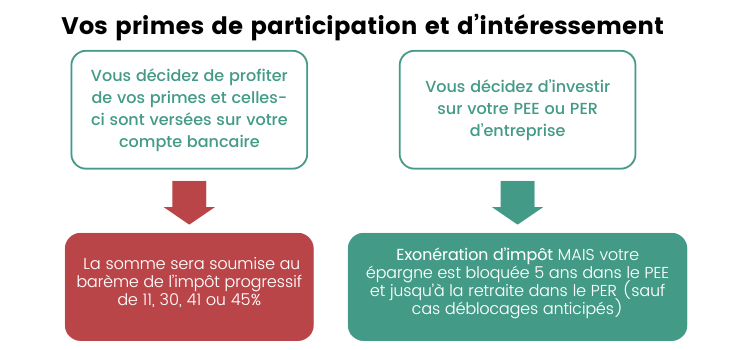

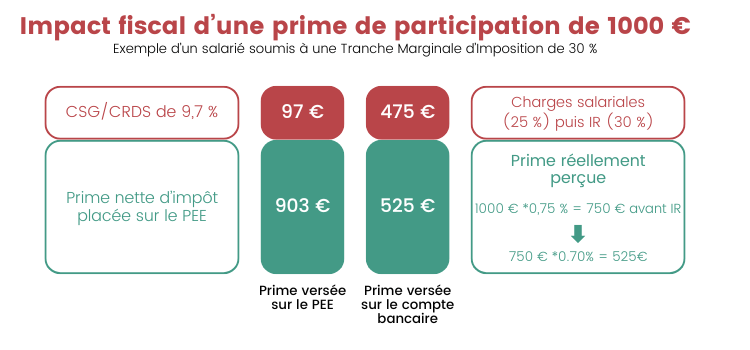

Si vous décidez de profiter pleinement de vos primes de participation et d'intéressement en les encaissant sur votre compte courant, alors celles-ci seront soumises à l'impôt sur le revenu. En revanche, si vous décidez de les placer sur votre PEE ou sur un PER d'entreprise, elles seront exonérées d'impôts.

Dans ce cas, seules la CSG et la CRDS seront prélevées au taux de 9,7 %.

Ce qu'il faut savoir :

- les sommes placées dans un PEE sont bloquées 5 ans et celles sur un PER d'entreprise jusqu'à la retraite ;

- des cas de déblocages anticipés de votre épargne salariale existent selon la nature de votre plan (mariage, acquisition résidence principale, décès, surendettement...) ;

- vous ne disposez que de 15 jours, dès lors que vous percevez vos primes, pour décider si vous souhaitez les récupérer sur votre compte ou les placer sur un dispositif d'épargne salariale.

Ce qu'il faut retenir :

Fiscalité du plan d'épargne entreprise (PEE)

| Fiscalité pendant la vie du PEE | Fiscalité lors d'un déblocage | |

|

Participation |

Exonération d'impôt sur le revenu dans la limite de 75 % du PASS soit 34 776€ en 2024 | Exonération d'impôt sur le revenu, mais les plus-values réalisées sont soumises aux prélèvements sociaux à hauteur de 17,2 %. |

| Intéressement | ||

| Abondement employeur |

Exonération d'impôt sur le revenu dans la limite de 8 % du PASS soit 3 709€ en 2024 et plafond de 6 677€ en cas d'investissement en titres de l'entreprise. |

|

| Versements volontaires du salarié | Non déductibles du revenu imposable |

Fiscalité du plan d'épargne retraite d'entreprise (PERCOL)

Fiscalité à l'entrée

Les primes versées par l'employeur sont exonérées d'impôt sur le revenu et les versements volontaires (contrairement au PEE) peuvent être déduits du revenu imposable, dans la limite des plafonds d'épargne retraite fixés par la loi.

À l'issue du contrat ou lors d'un déblocage anticipé, les versements déductibles à l'entrée vont subir l'impôt sur le revenu et les plus-values seront soumises à la flat tax de 30 %.

Fiscalité à la sortie

Lorsque l'avantage fiscal n'a pas été utilisé à l'entrée sur les versements volontaires, ceux-ci ne seront pas soumis à l'impôt sur le revenu. Les plus-values seront soumises aux prélèvements sociaux au taux de 17,2 %.

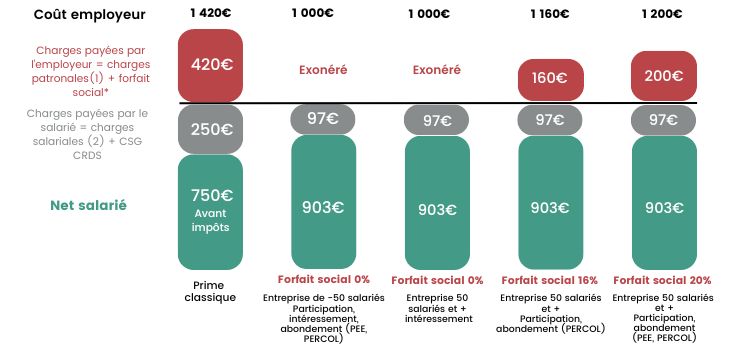

Fiscalité de l'épargne salariale pour les entreprises

Les entreprises paient moins de charges et les primes versées sont déductibles du bénéfice imposable. À noter que le forfait social (20 %) a été supprimé au 1ᵉʳ janvier 2019 pour les entreprises de moins de 50 salariés.

Voici l'impact fiscal et social d'une prime versée sur un plan d'épargne salarial par rapport au versement d'une prime classique :

* Le forfait social est une cotisation de l'employeur à destination de la Sécurité sociale qui s'applique sur certaines rémunérations. (Source economie.gouv)

(1) Les charges patronales représentent 42 % d'un salaire brut, ici soit 420 €.

(2) Les charges salariales s'élèvent ici en moyenne à 25 % pour les cadres (23 % pour les non cadres).

L’investissement en épargne salariale ou retraite est un placement long terme. Il existe un risque de perte en capital et les rendements ne sont pas garantis.

Les conditions de déblocage sont réglementairement limitées.

Les performances passées ne présagent pas des performances futures.

En savoir plus sur l'épargne salariale

En savoir plus sur l'épargne salariale

- Qu'est-ce qu'un Plan d'Épargne Entreprise (PEE) ?

- 3 nouveaux cas de déblocage anticipé de votre épargne salariale

- Loi partage de la valeur : tout comprendre

- Épargne salariale : qu'est-ce que la participation ?

- Épargne salariale : qu'est-ce que l'intéressement ?

- Comment débloquer son épargne salariale en 2024 ?

- Plan d'épargne retraite collectif (PERCOL) : le guide complet

- Prime de partage de la valeur : quels enjeux pour les salariés et employeurs ?

- Épargne salariale : toutes les nouveautés 2024

- Loi partage de la valeur : un tremplin pour le pouvoir d'achat des salariés

Épargne salariale : vous êtes salarié

Épargne salariale : vous êtes salarié

Épargne salariale : vous êtes chef d'entreprise

Épargne salariale : vous êtes chef d'entreprise

La fiscalité de l'épargne salariale

La fiscalité de l'épargne salariale