Comprendre les plafonds de déduction fiscale de l'épargne retraite sur votre avis d’imposition

Épargner pour sa retraite tout en bénéficiant d'une déduction fiscale, c'est possible… Témoin, le "plafond épargne retraite" indiqué sur votre déclaration de revenus. Alors si vous détenez un PERP, un PER individuel ou encore un PREFON, c'est le moment de vous en préoccuper ! Explications.

Le plafond épargne retraite : définition

Le plafond épargne retraite correspond au montant que vous pouvez déduire de vos revenus imposables lorsque vous effectuez des versements sur des produits d'épargne retraite comme le PER .

Comme son nom l'indique, la déduction fiscale accordée est plafonnée. Il est donc essentiel de s'en soucier pour optimiser ses placements.

Le montant diffère d’une année sur l’autre et pour calculer ce plafond, l'administration fiscale se base sur le revenu imposable du contribuable ou sur le plafond annuel de la sécurité sociale (PASS). C'est le montant le plus avantageux qui est retenu.

Le PASS 2024 est fixé à 46 368 € soit un plafond mensuel fixé à 3 864 €. En revanche, le calcul de la déduction fiscale pour le PER est calculé sur le revenu et le PASS de l'année précédente (N-1).

Le plafond épargne retraite : comment le calculer ?

Le plafond de déduction fiscale est calculé automatiquement par le service des impôts. Il vous suffit de remplir votre déclaration annuelle de revenus. En revanche, les calculs diffèrent selon votre statut professionnel.

Si vous êtes salarié, le plafond épargne retraite représente : 10 % de vos revenus professionnels de l’année précédente, dans la limite d’un plafond maximal. Ce dernier est fixé à 35 194 € pour 2024, soit 10 % de 8 Plafond Annuel de la Sécurité Sociale (PASS).

Il existe également un seuil minimum de 4 399 € pour 2024, applicable à tous dès lors que le calcul des 10 % des revenus professionnels aboutit à un montant inférieur.

Si vous êtes travailleur indépendant (TNS), il existe un double plafond spécifique :

- 10 % de la fraction du bénéfice imposable ne pouvant dépasser 80 % du PASS, soit 37 094 € en 2024 ;

- 15 % de la partie du bénéfice qui est comprise entre une fois et huit fois le PASS (soit entre 46 368 € et 370 944 €), soit un montant de 46 686 € pour 2024.

Avec le cumul de ces deux plafonds, on obtient ainsi un plafond d’épargne retraite de 85 780 € maximum pour 2024. Le minimum reste fixé à 10% du PASS 2024 soit 4 637 €.

| Exemple de calcul de la déduction fiscale PER | Lise, salariée avec un TMI 30 % | Marc, salarié, avec un à TMI à 30 % |

| Revenus professionnels après abattement de 10 % | 45 000 € | 35 000 € |

| 2 modes de calculs du plafond de l'avantage fiscal | 4 500 € ou 4 399 € | 3 500 € ou 4 399 € |

| Plafond le plus favorable retenu | 4 500 € | 4 399 € |

| Somme à verser sur le PER pour optimiser la réduction d'impôts | 4 500 € | 4 399 € |

| Réduction d'impôts maximum | 1 350 € (30 % x 4 500 €) | 1 319 € (30 % x 4 399 €) |

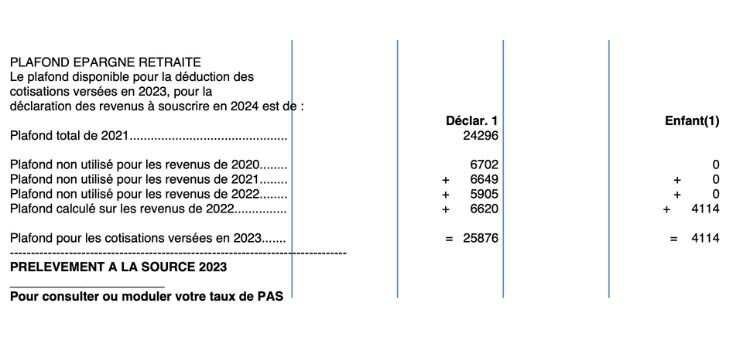

S'il existe un reliquat de plafond d’épargne retraite, celui-ci est reportable sur les 3 années suivantes. De ce fait, l’administration fiscale indique dans l’avis d’imposition de l’année N le plafond non utilisé pour les revenus de N-3, N-2 et N-1.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER