PER → Plan Épargne Retraite

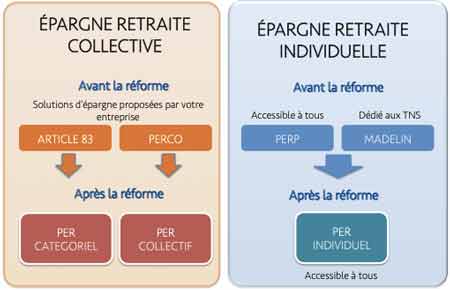

Le Plan Épargne Retraite (PER) a été lancé le 1er octobre 2019 dans le but de proposer aux Français un produit d'épargne retraite unique, simple et accessible. Le PER remplace les produits d'épargne retraite tels que le PERP, le contrat Madelin, le Perco et le contrat « Article 83 », qui ne sont plus commercialisés depuis octobre 2020.

Création du Plan épargne retraite (PER) par la loi Pacte, quel intérêt ?

Le PER se substitue ainsi aux produits d’épargne retraite jugés rigides et complexes par les épargnants, tels que le PERP, le contrat Madelin (en retraite individuelle), le Perco et l'article 83 (en retraite collective).

Simplification de l'épargne retraite avec le PER

Quels sont les objectifs de cette réforme ?

- donner plus d’attrait à l’épargne retraite ;

- simplifier la gestion des produits existants : des conditions de sortie plus souples, une fiscalité potentiellement avantageuse selon la situation fiscale de l'épargnant...

Le PER présente de nombreux atouts permettant de proposer aux épargnants une solution flexible et adaptée aux différentes situations professionnelles.

⚠️ L'investissement en épargne retraite comme le PER est un placement long terme et comporte aussi des risques. Il existe un risque de perte en capital pour la partie investie en unités de compte, et les rendements ne sont pas garantis. Les conditions de déblocage sont réglementairement limitées.

Il existe trois produits PER : Le PER individuel, le PER collectif et le PER catégoriel

- le PER individuel (ou PERIN), remplace le Plan d'épargne retraite populaire (PERP) et le contrat Madelin. Il fonctionne sur la base de versements volontaires et des transferts d'anciens contrats ;

- le PER collectif (ou PERCOL) remplace le Plan d’épargne pour la retraite collective (Perco). Ce PER entreprise, ouvert à tous les salariés, est alimenté par l'épargne salariale (intéressement, participation, abondement, CET) et des versements volontaires ;

- le PER catégoriel (ou PEROB) remplace le contrat « article 83 ». Ce PER d'entreprise "obligatoire" est mis en place par l’entreprise pour l’ensemble des salariés ou pour une catégorie objective du personnel. Le PEROB est alimenté par des cotisations obligatoires de l’entreprise qui peuvent être complétées par des versements individuels facultatifs du salarié.

Les principales promotions 2025 pour l'ouverture d'un PER individuel

| Assureur | Performance 2024** du Fonds Euros | Frais de versement | Promo à l’ouverture maximum | En savoir + | Demande de documentation |

|---|---|---|---|---|---|

|

2,50 % | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4,65%* |

1% | Accès à l'offre banque privée | voir l'offre |  |

|

4,50 % | 1,5 % maximum | RDV avec un conseiller | voir l'offre |  |

|

3,40 % | 2,5 % maximum |

Bonus jusqu'à 8%* | voir l'offre |  |

|

Jusqu'à 4 %* | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

* Détails des conditions de l'offre et des autres frais sur les sites partenaires ou sur la page produit "Voir l'offre"

** Taux net de frais de gestion, hors prélèvements sociaux et fiscaux.

Les performances passées ne présagent pas des performances futures.

PER Individuel

À qui s'adresse le PER individuel ?

Le PER Individuel (ou PERIN) remplace les contrats individuels PERP (accessibles à tous) et Madelin (dédié aux travailleurs non salariés, tels que les artisans, indépendants...). Le fonctionnement est très simple : il permet de verser de l'argent durant la vie active que vous récupérez sous forme d'un capital ou d'une rente, tout en ayant fait fructifier cette épargne pendant toute la durée du contrat.

Le PERIN est un produit souple puisqu'une une fois le plan ouvert par un premier règlement, vous êtes libre de l'alimenter comme bon vous semble à travers des versements libres ou des versements programmés dès 50 € par mois ( selon les contrats) afin de vous "forcer à épargner" à votre rythme.

En revanche, il s'agit d'un "placement tunnel" : afin de vous éviter de piocher dans votre épargne, les sommes déposées sur votre PERIN ne sont pas récupérables avant votre retraite, sauf dans les cas de déblocage anticipés prévus par la loi.

De plus, il s'agit d'un placement long terme avec un risque de perte en capital pour la partie investie en unités de compte, et des rendements non garantis.

Comment débloquer un PER individuel par anticipation ?

Plusieurs cas permettent de débloquer un PERIN avant l'âge de la retraite :

- expiration des droits à l’assurance-chômage ;

- invalidité ;

- décès de son conjoint ou partenaire de Pacs ;

- surendettement ;

- cessation d’activité suite à une liquidation judiciaire ;

- acquisition de sa résidence principale.

NB : Ces cas de déblocages anticipés sont communs aux 3 PER (PERIN, PERCOL et PERCAT), sauf l'acquisition de la résidence principale réservée au PERIN et au PERCOL.

Sous quelle forme se présente un PER individuel ?

Le PERIN prend la forme d'un contrat d'assurance vie ou d'un compte titre (compte bancaire permettant d'investir dans des titres et des valeurs mobilières) et permet de placer soit sur des fonds en euros, soit sur des supports d'investissement complémentaires plus risqués.

Quel est l'avantage fiscal d'ouvrir un PER individuel pour financer sa retraite ?

L'un des avantages du PER est la possibilité de déduire les versements annuels de l'assiette de l'impôt sur le revenu imposable. Cet avantage fiscal dépendra de votre statut de salarié ou de travailleur non salarié (TNS) avec des plafonds de déductions différents.

À noter que l'avantage fiscal dépend du choix de l'imposition à l'entrée ou la sortie du contrat. Nous y reviendrons plus bas.

Fiscalité pour les salariés

Pour les salariés, le plafond de 2025 est égal au montant le plus élevé entre :

- 10% des revenus d'activité professionnelle nets de frais de l’année précédente, ces revenus étant plafonnés à 8 fois le plafond annuel de la Sécurité sociale* (PASS), soit un plafond maximum de 37 094 euros ;

- 10% du PASS* de l'année précédente, soit 4 637 euros de déduction minimum.

*PASS 2025 = 47.100€

Exemple de réduction d'impôt pour un versement de 1000€

| Versement sur votre PER | Votre tranche marginale d'imposition | Déduction fiscale sur votre IR | Effort d'épargne réel |

| 1000€ | Non imposable | 0€ | 1000€ |

| 1000€ | 11% | 110€ | 890€ |

| 1000€ | 30% | 300€ | 700€ |

| 1000€ | 41% | 410€ | 590€ |

| 1000€ | 45% | 450€ | 550€ |

- Gain fiscal en investissant 10 000 € sur son PER = 10 000 x 30 % (TMI) = 3 000 € d'économie d'impôts

- Effort d'épargne réel : 10 000 - 3000 = 7 000 € pour 10 000 € investis

| EXEMPLE DE CALCUL DE LA RÉDUCTION D'IMPÔTS | Francoise, Salariée TMI 30% | Nicolas, salarié, TMI à 30% |

| Revenus professionnels N-1 après abattement de 10% | 55 000 € | 35 000 € |

| 2 modes de calculs du plafond de l'avantage fiscal | 5 500€ ou 4 637 € | 3 500 € ou 4 637 € |

| Plafond le plus favorable retenu | 5 500 € | 4 637 € |

| Somme à verser sur le PER pour optimiser la réduction d'impôts | 5 500€ | 4 637€ |

| Réduction d'impôts maximum | 1 650€ (30% x 5 500€) | 1 391 € (30% x 4 637€) |

Fiscalité pour les Travailleurs Non Salariés (TNS)

Pour les travailleurs non-salariés (TNS), le plafond est spécifique : pour 2025, il est égal au montant le plus élevé entre :

- 10% du bénéfice imposable de l’année en cours dans la limite de 8 PASS + 15% de la fraction du bénéfice imposable compris entre 1 et 8 PASS, soit un plafond maximum de 87 135 € ;

- 10% du PASS de l'année en cours, soit 4 710 € de déduction minimum.

Plus la tranche d'imposition est importante, plus la déduction fiscale sera intéressante pour l'épargnant.

Bon à savoir si vous souhaitez défiscaliser un peu plus : le plafond de déduction non utilisé est reportable sur l’une des trois années suivantes.

Ainsi, pour un versement en 2025, vous utiliserez en priorité :

- Le plafond non utilisé en année N, c’est à dire le plafond 2023 calculé sur les revenus 2024 ;

- Puis le plafond non utilisé de l’année N-3, c’est-à-dire le plafond 2022 ;

- Puis le plafond non utilisé de l’année N-2, c’est-à-dire le plafond 2023 ;

- Puis le plafond non utilisé de l’année N-1, c’est-à-dire le plafond 2024.

En savoir plus sur les plafonds de déduction fiscale au titre de l'épargne retraite

⚠️ Le traitement fiscal dépend de la situation individuelle de chaque client et est susceptible d'être modifié ultérieurement.

Fiscalité taxée à la sortie du PER individuel

En revanche, quand on n’a pas eu d’avantage fiscal à l’entrée sur les versements volontaires (versements volontaires non déductibles), alors il n’y a pas d’impôt sur le revenu sur la part des versements. Seules les plus-values sont fiscalisées (30% de PFU).

[Source ERES]

En cas de déblocage anticipé pour acquisition de la résidence principale, c’est la même règle qui s’applique. En revanche, en cas de déblocage pour accident de la vie, seuls les prélèvements sont dus sur les gains.

La sortie du PER en capital ou en rente

C’est l’une des principales améliorations du PER par rapport au PERP ou au contrat Madelin. Il est désormais possible de récupérer votre épargne soit en capital soit en rente (vous recevez une rente tous les mois) soit pour un mix des deux.

Dans le premier cas, le capital peut être versé en une fois ou bien de manière fractionnée (pour lisser la fiscalité).

⚠️ Les gains peuvent être imposés à la sortie et les prélèvements sociaux s'appliquent.

Portabilité et sortie en capital : les avantages du PER par rapport au PERP et au contrat Madelin

Une règlementation plus souple et moins complexe

Avec le nouveau plan d'épargne retraite, l’épargnant conserve un seul contrat tout au long de sa carrière professionnelle puisque le PER a été créé de manière à ce qu’il puisse s’adapter à tout changement.

Ainsi, dans le cas du PERCOL ou du PEROB, si l’épargnant change de statut ou d’entreprise, la loi Pacte prévoit une portabilité des avoirs entre les plans : vous pourrez ainsi transférer vos contrats en changeant de statut (salarié, indépendant,...) ou d'entreprise.

Faciliter la portabilité entre les produits

L'épargnant ne dispose à terme que d’un seul support pour son épargne retraite. Cette opération ne devrait pas lui coûter plus de 1% des droits acquis. En revanche, si le niveau d’ancienneté de son contrat est de 5 ans et plus, ce transfert sera gratuit.

L’harmonisation et la simplification des règles

Cela apporte également un changement sur le plan fiscal. La déduction fiscale au titre des versements effectués sur le contrat se généralise, toujours dans la limite d’un plafond préalablement fixé. Jusqu’à présent, en effet, le Perco ne bénéficiait pas de cette déduction sur le revenu imposable, un avantage désormais accordé par la loi Pacte.

La sortie du PER en capital

Par ailleurs, de nouvelles options ont été ajoutées par la loi Pacte afin d’inciter les épargnants à souscrire une épargne retraite. On notera notamment :

- la sortie en capital au dénouement du contrat ;

- une sortie anticipée en capital pour l’acquisition d’une résidence principale.

Cette nouvelle option de déblocage anticipé vient s’ajouter à celles déjà en vigueur qui sont surtout liées aux accidents de la vie (décès, invalidité, surendettement, etc.).

Comment ouvrir un PER individuel ?

Le PERin peut s'ouvrir auprès de l'un des établissements financiers suivants :

- banque ;

- assureur ;

- mutuelle ;

- organisme de prévoyance ;

- gestionnaire d'actifs.

Lors de la souscription de votre contrat, vous déciderez du montant du premier versement, puis de la fréquence et du montant des versements suivants. Le PERin est très souple et permet de modifier et/ou suspendre les versements à tout moment.

Ces versements sont alors investis sur différents types de fonds plus ou moins risqués :

- des fonds en euros ;

- des unités de compte.

👉 Les fonds en euros offrent une garantie en capital (l'épargne investie est sécurisée par la compagnie d'assurance, hors frais de gestion et prélèvements sociaux). Chaque année, les intérêts versés sont définitivement acquis : c’est l’effet dit de « cliquet ». En contrepartie, leur rendement reste souvent modeste.

👉 Les unités de compte, à l’inverse, reposent sur des actifs financiers (actions, obligations, immobilier, fonds d’investissement, etc.). Elles permettent de viser une performance potentiellement plus élevée à long terme, mais elles n’offrent aucune garantie en capital : la valeur de l’épargne peut fluctuer à la hausse comme à la baisse, en fonction des marchés financiers.

Enfin, sachez que vous pouvez ouvrir autant de PERin que vous le souhaitez, ce qui peut être utile pour les montants importants (chaque contrat ayant ses frais et conditions).

La gestion de votre PER individuel : horizon, libre ou pilotée

À l'ouverture de votre PER individuel, vous aurez le choix entre 3 types de gestion de votre contrat :

- la gestion horizon (proposée par défaut) ;

- la gestion pilotée ;

- la gestion libre.

La gestion à horizon

La gestion à horizon est le mode de gestion par défaut proposée par les assureurs.

Le principe est le suivant :

- plus l’échéance de votre PERin est éloignée de votre retraite (donc plus vous êtes jeune), plus l’épargne placée sur votre PERin sera investie sur des supports en "unités de compte" dynamiques ;

- inversement, plus l'échéance de votre PERin est proche de votre retraite, plus l’épargne placée sur votre PERin sera investie sur des supports sécurisés afin d'éviter tout risque de perte en capital.

Concrètement, cela signifie que votre épargne sera répartie automatiquement entre plusieurs supports financiers selon 2 critères :

- votre profil d'épargnant : Prudent, Equilibré ou Dynamique ;

- le nombre d'années qui vous séparent de la retraite.

La gestion libre

En choisissant la "gestion libre", le titulaire du PERin choisit librement ses versements parmi l'ensemble des supports mis à disposition par le gestionnaire.

La gestion pilotée

La gestion pilotée (ou gestion sous mandat) propose de déléguer la gestion de votre PERin à des professionnels de l’investissement.

Quel que soit le mode de gestion choisi, gardez en tête que les unités de compte comportent un risque de perte en capital. Il n’existe pas de garantie en capital des sommes investies sur ces supports. L’assureur ne s’engage alors que sur le nombre d’unités de compte mais pas sur leur valeur. La valeur de ces unités de compte n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

Comment alimenter son PER individuel ?

Les versements sur votre PERin

Votre PERin peut être alimenté par :

- des versements volontaires ;

- des fonds issus d'autres compartiments du PER (par transfert).

La fiscalité appliquée sur les versements du PER individuel

Pour chaque versement volontaire, l'épargnant pourra déduire jusqu’à 35 194 € en 2024 de son revenu imposable et pourra choisir l'option fiscale suivante :

- versement à l'entrée déductible du revenu imposable ;

- versement à l'entrée non déductible du revenu imposable.

En fonction de l'option choisie, la fiscalité à la sortie ne sera pas la même : les versements déductibles au versement seront imposés à la sortie du PERin. Inversement, si vous avez opté pour la non-déductibilité lors des versements volontaires, vous bénéficierez d'une fiscalité plus douce à la sortie (à condition que la législation n'évolue pas d'ici votre retraite).

Tour d'horizon des versements en fonction de votre PER

| Type de PER | Versements volontaires |

Versements obligtoires |

Epargne salariale |

| PER Individuel | Oui | Non | Non |

| PER Collectif | Oui | Non | Oui |

| PER Catégoriel | Oui | Oui | Non |

Quels sont les frais appliqués au PER individuel ?

Attention aux frais qui peuvent être élevés et nombreux.

Les frais auxquels il faut être vigilants :

- frais d'adhésion : ils ne sont pas toujours appliqués et sont, à titre indicatif, compris entre 20 et 50 € ;

- frais sur versements : ils vont de 0 % (pour les acteurs en ligne) à 5 %. Cela signifie qu'à chaque versement, vous payez 5 % de frais. À titre d'exemple, pour 100 € versés sur votre PER individuel, seulement 95 € seront réellement investis. Il est donc préférable de les négocier ou de trouver des contrats avec 0 % de frais sur les versements ;

- frais de gestion annuels : il s'agit d'un taux appliqué sur votre capital et prélevé annuellement. Ils peuvent être de 0,6 % pour les plus bas à plus de 1,5 % pour les plus élevés ;

- frais d'arbitrage : ils sont appliqués à chaque changement de support ou modification de la structure de votre PER. Le montant prélevé se situe entre 0 % et 1 % du montant arbitré ;

- autres frais variables en fonction des options proposées par votre gestionnaire ;

- frais de transfert : ces frais seront appliqués uniquement si vous décidez d'alimenter votre PERin par un transfert de l'épargne de votre PERP, Madelin, Article 83 ou PERCO. Vous devrez alors vous acquitter de ces frais dans la limite de 1 % du montant transféré.

Les frais sont à regarder avec une attention particulière car ils seront appliqués sur toute la durée du contrat et jusqu'à votre retraite ! L'attention à porter sur les frais de votre PERin est d'autant plus importante que la rémunération des actifs sans risque est particulièrement faible depuis plusieurs années.

Avantages et inconvénients du PER individuel

La Loi Pacte adoptée par le gouvernement fin 2019 a apporté une flexibilité bien plus forte que ne le proposait le PERP, le Madelin ou Préfon, avec notamment la possibilité de récupérer à la retraite son investissement en capital et non en rente comme c'était le cas au préalable sur les produits d'épargne retraite.

Il n'en est pas moins vrai que le PER reste un produit "Tunnel" avec une épargne indisponible jusqu'à la retraite (sauf cas prévus et expliqués ci-dessus), ce qui permet en revanche de se forcer à épargner.

Avantages du PER individuel

- avantage fiscal hors du plafonnement des niches fiscales ;

- sortie en capital durant la phase d'épargne (avant la retraite) pour devenir propriétaire ;

- sortie en capital possible à la retraite ;

- versements déductibles du revenu dans la limite des plafonds légaux (différents pour les salariés et les TNS) ;

- pas de cotisation obligatoire pour les PER dédiés aux TNS (contrairement aux contrats Madelin) ;

- une gestion pilotée "à horizon" qui permet d’adapter la répartition des supports financiers en fonction de l’âge de l’épargnant et de l’échéance du plan.

Inconvénients du PER individuel

- produit "Tunnel" avec une épargne indisponible jusqu'à la retraite (sauf pour l'achat d'une résidence principale ou d'un accident de la vie) ;

- imposition du capital à la sortie en cas de sortie en capital : PFU à 30% sur les plus-values, en fonction des choix de versements (déductibles ou non) ;

- rente imposable à l'impôt sur le revenu ;

- un avantage fiscal qui est plus ou moins intéressant en fonction du niveau d'imposition de chacun.

Que devient mon PER en cas de décès ?

Il s'agira de différencier si le décès intervient pendant ou après la phase d'épargne.

Dans tous les cas, une fiscalité sera appliquée et pourra être différente selon 3 critères :

- l'âge du titulaire au moment du décès (inférieur ou supérieur à 70 ans) ;

- le type de PER souscrit : PER bancaire ou assuranciel ;

- le moment du décès : avant ou après la phase d'épargne.

Le PER est-il fait pour moi ?

Le PER est un produit flexible qui a pour objectif de relancer l'épargne retraite en France. Le législateur a clairement effacé de nombreux inconvénients par rapport au PERP ou au contrat Madelin. Le PER reste cependant un produit d'épargne qui doit être considéré comme un placement à long terme et qui doit pousser à épargner.

Avant d'ouvrir un PER Individuel, il est important de vérifier 2 points essentiels :

- votre âge : la performance de l’investissement peut varier selon l’âge de l’épargnant ;

- votre fiscalité : le PER offre la possibilité de réduire le montant de l'imposition sur le revenu tout en épargnant pour sa retraite. Cet avantage fiscal dépend du montant des versements et de la tranche marginale d’imposition, et peut varier selon la situation individuelle.

⚠️ Toutes ces informations sont fournies à titre informatif et ne constituent pas un conseil ni une recommandation personnalisée de stratégie d’investissement.

L'investissement en épargne retraite comme le PER est un placement long terme et comporte des risques. Il existe un risque de perte en capital pour la partie investie en unités de compte, et les rendements ne sont pas garantis. Les conditions de déblocage sont réglementairement limitées… Une étude personnalisée est recommandée avant toute décision.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

En savoir plus sur la Loi Pacte

En savoir plus sur la Loi Pacte

- Simulation gratuite des produits d'épargne de la loi PACTE pour votre retraite

- Tout comprendre sur la loi PACTE

- Faire de la loi PACTE un outils d'éparnge retraite attractif

- Assurance vie et loi PACTE pour plus de trensparence des contrats

- Loi PACTE et transfert des contrats d'assurance vie

- Souscrire un PERP ou un contrat Madelin avant la loi PACTE

Les principaux PER du marché Français en 2024 - Plan Epargne Retraite

Les principaux PER du marché Français en 2024 - Plan Epargne Retraite

- PER AG2R La Mondiale - Ambition Retraite

- PER Allianz

- PER Altaprofits

- PER AFER Retraite individuelle

- PER AGEAS - PER ZEN

- PER AGIPI - FAR PER

- PER Ampli Mutuelle - PER Liberté

- PER ASAP FAPES

- PER Assurance vie.com - PER Évolution

- PER Abeille Assurances Retraite Plurielle

- PER AXA - Ma retraite

- PER Banque Populaire

- PER BNP Paribas Multiplacement

- PER CARAC

- PER CARDIF

- PER CARAVEL

- PER Crédit Agricole

- PER Epargnissimo

- PER ERES

- PER GAN "Nouvelle vie"

- PER GAN Eurocourtage - Galya Retraite Individuelle

- PER GARANCE Mutuelle "Sérénité"

- PER Generali "La retraite"

- PER Gresham Banque Privée "Concordances

- PER La France Mutualiste - LFM PER Form

- PER La Medicale - PERennité

- PER Intential - Liberalys Retraite

- PER La Banque Postale

- PER LCL

- PER Le conservateur

- PER LINXEA

- PER MAAF Winalto Retraite

- PER MACIF Multi Horizon Retraite

- PER MAIF

- PER MACSF

- PER Matmut - Complice Retraite

- PER MMA - Signature PER

- PER M de MeilleurPlacement

- PER Mes Placements - Ma solution PER

- PER MIF

- PER Mypension

- PER Nalo

- PER Optimum vie - Strategie euro prestige

- PER ORADEA - PrimoPER

- PER Mes-Placements

- PER Placement-direct

- PER Patrimea

- PER Préfon

- PER SMA

- PER Sogécap Acacia

- PER Suravenir

- PER Spirica - Version Absolue Retraite

- PER Swisslife

- PER Swisslife Assurance et Patrimoine - Perfutura

- PER UMR

- PER Yomoni