Épargne Salariale : tout ce qu'il faut savoir

L'épargne salariale est un dispositif permettant aux salariés de se constituer une épargne avec l'aide de leur entreprise. Outil de rémunération complémentaire, il s'agit d'associer les salariés aux performances de l'entreprise en leur permettant de placer tout ou partie de leurs primes. Fonctionnement, avantages, dispositifs existants... Découvrez tout ce qu'il faut savoir sur l'épargne salariale.

Les chiffres clé de l'épargne salariale

Dans son communiqué de presse du 21 mars 2025, l'AFG - Association Française de la Gestion Financière - confirme la forte progression de l'épargne salariale avec des encours 2024 qui ont atteint un niveau historique.

Les chiffres clé 2024 de l'enquête annuelle de l'AFG :

- 200 Mds€ d'encours sur les plans d’épargne salariale ;

- 29,7 Mds€ d'encours dédié à l’épargne retraite d’entreprise collective (PERCO) ;

- 66 % des fonds sont en gestion pilotée ;

- 416 000 entreprises sont équipées d’un dispositif d’épargne salariale (+ 5 % par rapport à 2023) ;

- 12,5 millions de salariés profitent de l'épargne salariale.

Autre point important souligné par l'AFG : L'intérêt des salariés pour l'investissement durable se poursuit.

Les avantages de l'épargne salariale

Pour les salariés

Des avantages fiscaux et sociaux

L'épargne salariale présente de nombreux avantages pour les salariés. Tout d'abord, elle permet de se constituer une épargne sur le long terme en bénéficiant d'avantages fiscaux et sociaux.

En effet, les sommes placées sur un plan d'épargne salariale sont exonérées d'impôts sur le revenu et de cotisations sociales, ce qui constitue un avantage financier non-négligeable.

Un abondement de l'employeur

L'employeur peut en ensuite abonder les versements volontaires des salariés, ce qui constitue un véritable coup de pouce pour l'épargne. Cet abondement est exonéré d'impôts et de charges sociales et dépend des résultats de l'entreprise.

Attention, l'abondement :

- est plafonné à 8 % du PASS soit 3 768€ en 2025 ;

- limité à 300%.

L'abondement de votre entreprise est de 100 % : si vous effectuez un versement volontaire de 200 € sur votre plan d'épargne salarial, alors votre employeur abondera (autrement dit, participera) à hauteur de 200 €. Votre épargne placée s'élèvera à 400€.

Une disponibilité des fonds

Dans les faits, les sommes versées sur votre plan d'épargne salarial sont bloquées 5 ans pour le Plan d'Epargne Entreprise (PEE) et jusqu'à la retraite pour le Plan Epargne Retraite d'entreprise (PERCOL). Cependant, il existe des cas de déblocage anticipés prévus par la loi qui n'entraînent aucune pénalité :

| Motifs de déblocage | PEE - Plan d'Epargne Entreprise | PER d'entreprise |

| Le mariage ou la conclusion d'un PACS | ✔️ | ❌ |

| La naissance ou l'adoption d'un 3ᵉ enfant | ✔️ | ❌ |

| L'acquisition ou la construction de la résidence principale | ✔️ | ✔️ |

| L'agrandissement ou la remise en état de la résidence principale | ✔️ | ❌ |

| Un divorce, une séparation, la dissolution d'un PACS avec la garde d'au moins un enfant | ✔️ | ❌ |

| La cessation du contrat de travail : licenciement, démission, départ à la retraite | ✔️ | ❌ |

| L'expiration des droits aux allocations chômage | ❌ | ✔️ |

| La cessation d'activité non salariée à la suite d'un jugement de liquidation judiciaire | ❌ | ✔️ |

| L'invalidité (du bénéficiaire, époux(se), partenaire de Pacs, enfants) | ✔️ | ✔️ |

| Le décès (du bénéficiaire, époux(se), partenaire de Pacs) | ✔️ | ✔️ |

| La création ou reprise d'entreprise | ✔️ | ❌ |

| Une situation de surendettement | ✔️ | ✔️ |

| La violence conjugale | ✔️ | ❌ |

Trois nouveaux cas de déblocage anticipé ont été validés par la loi partage de la valeur, et précisés dans le décret du 6 juillet 2024. Attention ils ne concernent que les fonds placés dans le cadre du PEE. Ainsi, vous pouvez récupérer votre capital avant 5 ans, si vous effectuez des dépenses liées à la rénovation énergétique de votre résidence principale, l'achat d'un véhicule "propre" ou l'activité de proche aidant.

Pour les entreprises

La fidélisation des salariés et la motivation des salariés

L'épargne salariale est un outil de fidélisation des salariés en leur offrant un moyen de se constituer un patrimoine et de préparer leur retraite.

En offrant la possibilité aux salariés de bénéficier d'un complément de rémunération lié à la performance de l'entreprise, l'épargne salariale contribue à l'amélioration de la productivité. En effet, les salariés sont incités à s'impliquer davantage dans la réalisation des objectifs de l'entreprise, ce qui se traduit généralement par une augmentation de leur motivation et de leur engagement au travail.

Une meilleure image de l'entreprise

L'épargne salariale peut avoir un impact positif sur l'image de l'entreprise. En montrant son engagement envers le bien-être financier de ses salariés, l'entreprise renforce sa réputation d'employeur responsable et soucieux du bien-être de ses collaborateurs : l'occasion d'attirer et de retenir les talents.

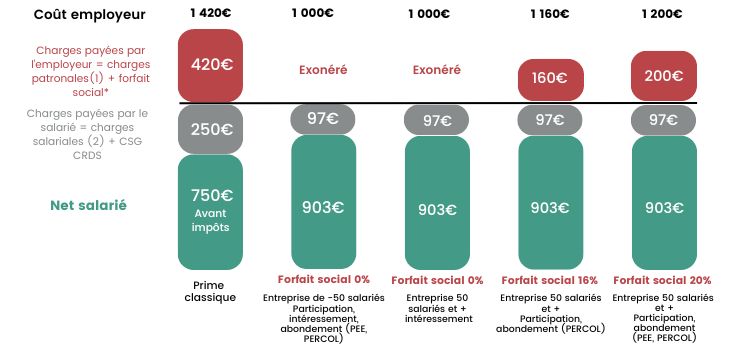

Des avantages fiscaux

L'entreprise paie moins de charges et les primes versées sur le PEE sont déductibles du résultat. L'épargne salariale coûte ainsi moins cher qu'une prime distribuée sous forme de salaire.

Enfin, le forfait social (20 %) a été supprimé au 1er janvier 2019 pour les entreprises de moins de 50 salariés.

Voici l'impact d'une prime versée sur un plan d'épargne salarial par rapport au versement d'une prime classique :

* Le forfait social est une cotisation de l'employeur à destination de la Sécurité sociale qui s'applique sur certaines rémunérations. (Source economie.gouv)

(1) Les charges patronales représentent 42 % d'un salaire brut, ici soit 420 €.

(2) Les charges salariales s'élèvent ici en moyenne à 25 % pour les cadres (23 % pour les non-cadres).

L'épargne salariale est un complément de rémunération pour le collaborateur, assorti d'avantages fiscaux et sociaux. C'est un dispositif gagnant-gagnant pour les salariés et les entreprises.

Les différents dispositifs d'épargne salariale

L'épargne salariale offre plusieurs dispositifs permettant aux salariés de placer une partie de leur rémunération dans un cadre avantageux sur le plan fiscal et social. Les plus courants sont le Plan d'Épargne Entreprise (PEE), le Plan d'Épargne Retraite d'Entreprise Collectif (PERCOL) et le Plan d'Epargne Retraite d'Entreprise Obligatoire (PEROB).

Le Plan d'Épargne Entreprise

Le PEE est un système collectif d'épargne mis en place par l'employeur, permettant aux salariés de se constituer un portefeuille de valeurs mobilières. Les sommes investies dans le PEE sont indisponibles pendant une durée minimum de cinq ans, sauf cas de déblocages exceptionnels prévus par la loi.

Dès lors qu'il y a un accord de participation, la mise en place d'un PEE est obligatoire pour les entreprises de plus 50 salariés.

Le Plan d'Épargne Retraite d'Entreprise Collectif (PERCOL)

Le PERCOL (ancienne version du PERCO) permet aux salariés de se constituer une épargne en vue de la retraite. Les fonds placés sur un PERCOL sont généralement disponibles au moment du départ à la retraite, mais des cas de déblocage anticipé sont également prévus, notamment pour l'acquisition d'une résidence principale.

L'adhésion au PERCOL reste facultative.

Le Plan d'Épargne Retraite d'Entreprise Obligatoire (PEROB)

Il s'agit d'un PER dont l'adhésion est obligatoire pour tous les salariés, successeur du contrat Article 83.

Comment fonctionne l'épargne salariale ?

Les dispositifs d'épargne salariale cités plus haut (PEE, PER d'entreprise) accueillent les flux tels que la participation, l'intéressement, l'abondement employeur, la prime de partage de la valeur ou encore les versements volontaires des collaborateurs.

Il s'agit ainsi d'accumuler un capital tout au long de sa vie en entreprise, et de pouvoir bénéficier, par exemple, d'un complément de revenus au moment de la retraite.

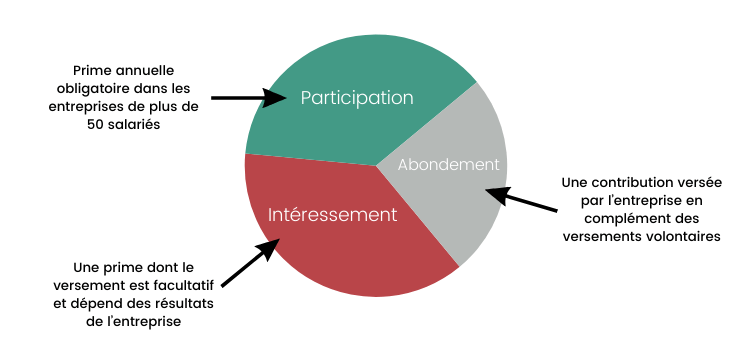

La participation

La participation se matérialise sous la forme d'une prime annuelle versée aux salariés, soit une quote-part des bénéfices de l'entreprise.

Il faut savoir qu'elle est obligatoire dans les entreprises de plus de 50 salariés.

- le montant de la participation est négocié entre les dirigeants et les syndicats dans le cadre d'un accord interne à l'entreprise ; il est calculé chaque année selon une formule légale ;

- les sommes versées au titre de la participation sont exonérées d'impôts sur le revenu et de charges sociales si elles sont investies dans un plan d'épargne salariale ;

- la participation est répartie selon votre temps de présence en entreprise et/ou en fonction de vos salaires.

L'intéressement

L'intéressement est une prime versée aux salariés, proportionnelle aux résultats de l'entreprise. Son versement, quant à lui, est facultatif. Si l'entreprise décide de l'accorder, il concerne alors l'ensemble des salariés.

- toutes les entreprises, peu importe le nombre de salariés, le domaine d'activité ou la forme juridique, peuvent mettre en place un dispositif d'intéressement ;

- les primes sont disponibles immédiatement ou bien placées sur le PEE ;

- les montants redistribués font l'objet d'un accord d'entreprise.

L'intéressement est un levier de motivation et de performance puisque son versement est conditionné par l'atteinte des objectifs.

L'abondement employeur

L'abondement employeur est une contribution versée par l'entreprise sur le plan d'épargne entreprise (PEE) du salarié, en complément de ses versements volontaires. Il s'agit d'un véritable coup de pouce pour l'épargne salariale, car il permet aux salariés d'augmenter leur épargne sans effort supplémentaire.

Quelles sont les caractéristiques de l'abondement ?

- il n'est pas obligatoire, mais il est prévu par la loi dans les entreprises d'au moins 50 salariés ;

- son montant est libre et est fixé par l'entreprise. Il est généralement défini en fonction des résultats de l'entreprise, de la performance du salarié ou de l'ancienneté du salarié ;

- il est exonéré d'impôts et de charges sociales dans la limite de 3 709 € en 2024.

Les versements volontaires

A tout moment, il est possible (et même recommandé) d'effectuer des versements volontaires sur un plan d'épargne salarial. Ceux-ci peuvent être programmés ou ponctuels.

"À partir du 1ᵉʳ janvier 2025, les entreprises de 11 à 49 salariés devront mettre en place au moins un dispositif de partage de la valeur dès lors qu’elles sont profitables. Il pourra s'agir d'un dispositif de participation ou d’intéressement ou d'un plan d’épargne salariale ou d'une prime de partage de la valeur." (Source economie.gouv)

Les bonnes pratiques pour optimiser son épargne salariale

1. Diversifier les placements

Il est essentiel de diversifier ses placements au sein de l'épargne salariale afin de répartir les risques et d'optimiser les rendements. En investissant dans différents supports (actions, obligations, fonds monétaires, etc.), il est possible de maximiser les opportunités de croissance tout en limitant l'exposition au risque.

⚠️ L’investissement en épargne salariale est un placement long terme. Il existe un risque de perte en capital et les rendements ne sont pas garantis.

2. Profiter des abondements et des avantages fiscaux

Il est important de profiter au maximum des abondements proposés par l'employeur, car ces contributions supplémentaires permettent d'augmenter significativement l'épargne constituée. De plus, les dispositifs d'épargne salariale bénéficient d'avantages fiscaux attractifs, ce qui en fait un outil de défiscalisation intéressant.

Opter pour le placement de son argent sur un support d'épargne salariale est d'autant plus intéressant si :

- vous n'avez pas besoin de votre capital immédiatement ;

- l'entreprise vous fait bénéficier d'un abondement ;

- vous êtes soumis à une tranche d'imposition élevée (30 % et plus).

3. Suivre régulièrement la performance de son épargne salariale

Il est recommandé de surveiller régulièrement la performance des fonds de l'épargne salariale afin de s'assurer que les investissements effectués correspondent aux objectifs et à la tolérance au risque de chaque épargnant. En cas de sous-performance ou de changement de situation personnelle, il est judicieux d'ajuster la répartition des actifs pour optimiser les rendements.

Les limites de l'épargne salariale

Une rentabilité non garantie

Les fonds étant investis sur des supports financiers (actions, SICAV, FCP…), la valeur des investissements est soumise à fluctuations, et il est donc possible de perdre de l'argent, d'où l'importance d'avoir conscience des risques encourus.

⚠️ Les performances passées ne présagent ainsi pas des performances futures.

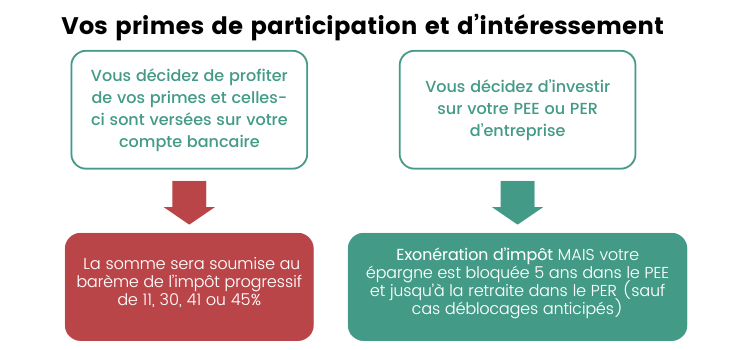

Un délai de placement court

Un délai de seulement 2 semaines de réflexion vous est accordé dès lors que vous percevez vos primes de participation et d'intéressement. Vous devez alors préciser si vous souhaitez les récupérer sur votre compte en banque ou les placer.

⚠️ Passé ce délai, le capital est affecté à 50 % sur votre PEE et 50 % sur votre PER d'entreprise s'il en existe un.

Un capital bloqué

Une fois placée, votre épargne salariale est bloquée 5 ans dans le cadre du PEE et jusqu'à la retraite pour le PER, aussi, réfléchissez à vos besoins et projets à moyen et long terme.

⚠️ Il existe cependant des conditions de déblocage réglementairement limitées comme expliqué plus haut (Cf. tableau de déblocages).

En savoir plus sur l'épargne salariale

En savoir plus sur l'épargne salariale

- Qu'est-ce qu'un Plan d'Épargne Entreprise (PEE) ?

- 3 nouveaux cas de déblocage anticipé de votre épargne salariale

- Loi partage de la valeur : tout comprendre

- Épargne salariale : qu'est-ce que la participation ?

- Épargne salariale : qu'est-ce que l'intéressement ?

- Comment débloquer son épargne salariale en 2024 ?

- Plan d'épargne retraite collectif (PERCOL) : le guide complet

- Prime de partage de la valeur : quels enjeux pour les salariés et employeurs ?

- Épargne salariale : toutes les nouveautés 2024

- Loi partage de la valeur : un tremplin pour le pouvoir d'achat des salariés

Épargne salariale : vous êtes salarié

Épargne salariale : vous êtes salarié

Épargne salariale : vous êtes chef d'entreprise

Épargne salariale : vous êtes chef d'entreprise

La fiscalité de l'épargne salariale

La fiscalité de l'épargne salariale

En savoir plus l'epargne retraite

En savoir plus l'epargne retraite

- Faites une simulation gratuite des meilleures solutions d'épargne retraite

- Reforme de l'épargne retraite

- Qu'es ce que la loi PACTE

- Les principales solutions d'épargne retraite

- Assurance vie

- Le PER individuel

- Le PER Collectif

- Prefon

- Loi Madelin

- PERP

- Défiscalisation immobilière

- Immobilier et retraite

- LMP et LMNP

- Viager

- Les solutions de retraite individuelles

- Les solutions de retraite collectives