L’épargne salariale est une solution d’épargne collective proposée par les entreprises à leurs salariés. Parmi les éléments de cette épargne figure la participation, un mécanisme visant à redistribuer une partie des bénéfices de l’entreprise aux employés. Avantages, fonctionnement : la participation présente beaucoup d’atouts pour les employés et les entreprises. Retour sur cette notion.

Qu’est-ce que la Participation ?

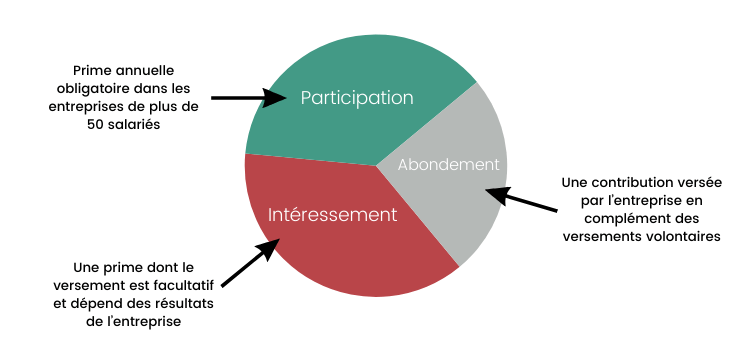

La participation est une composante de l’épargne salariale : elle se matérialise sous la forme d’une prime annuelle versée aux salariés, soit une quote-part des bénéfices de l’entreprise. Cette redistribution est généralement proportionnelle au salaire et à l’ancienneté du salarié, mais elle peut aussi être uniforme.

La participation est un dispositif obligatoire dans les entreprises de plus de 50 salariés.

- le montant de la participation résulte d’une négociation entre les dirigeants et les syndicats dans le cadre d’un accord interne à l’entreprise, que l’on appelle accord de participation ; il est calculé selon une formule légale garantissant une équité entre les bénéficiaires ;

- la participation est répartie selon votre temps de présence en entreprise et/ou en fonction de vos salaires.

Quelle est la différence entre l’intéressement et la participation ?

Ce sont deux dispositifs d’épargne salariale, mais dont la finalité est différente :

- la participation associe les salariés au profit de l’entreprise en distribuant une prime liée aux bénéfices : elle est obligatoire dans les entreprises de plus de 50 salariés ;

- l’intéressement reste un dispositif facultatif de distribution d’une prime liée aux résultats de l’entreprise ;

Avantages pour les salariés

Un complément de revenu

La participation permet aux salariés de bénéficier d’un complément de revenu non négligeable, surtout en période de bons résultats financiers pour l’entreprise. Ce montant peut être perçu immédiatement ou placé sur un plan d’épargne entreprise (PEE) ou un plan d’épargne pour la retraite collectif (PERCOL), où il bénéficiera d’une fiscalité avantageuse.

Il existe un plafond de versement de 75 % du plafond annuel de la Sécurité sociale (PASS), soit 46.368 € * 0.75 = 34.776 € pour 2024.

Une fiscalité avantageuse

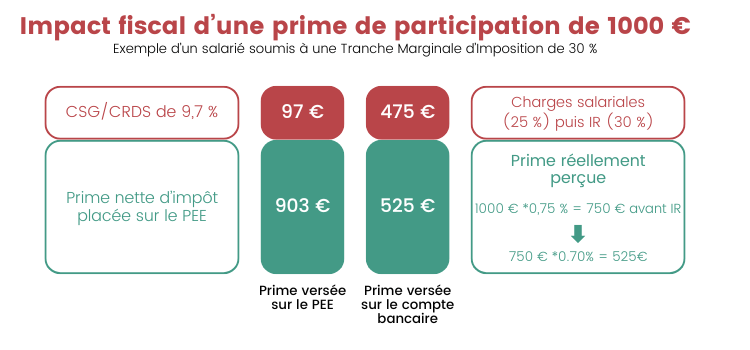

Les sommes issues de la participation peuvent être exonérées d’impôt sur le revenu si elles sont investies dans un PEE ou un PERCOL. Seuls les prélèvements sociaux à hauteur de 9,7 % s’appliquent. Ainsi, si vous placez 1000 € de prime de participation sur votre PEE ou PERCO, le montant net placé sera de : (1000 – 1000*9,7 %) soit 903 € ;

Si vous décidez de percevoir cette prime sur votre compte en banque, alors celle-ci sera à intégrer à votre déclaration de revenu et donc soumise à votre taux marginal d’imposition (TMI).

Motivation et fidélisation

La participation renforce le sentiment d’appartenance des salariés à l’entreprise. En partageant les fruits de la réussite collective, l’entreprise motive ainsi ses employés et encourage leur fidélité. Un salarié qui se sent impliqué et récompensé pour ses efforts est naturellement plus enclin à rester dans l’entreprise.

Avantages pour les entreprises

Attractivité et rétention des talents

Proposer un dispositif de participation est un argument de poids pour attirer de nouveaux talents. Les candidats potentiels voient dans ce mécanisme un signe de reconnaissance et de partage des bénéfices, ce qui peut faire la différence lors du choix entre plusieurs employeurs. De plus, en fidélisant les salariés, l’entreprise réduit les coûts liés au turnover et conserve son savoir-faire.

Optimisation fiscale

Les entreprises qui mettent en place un dispositif de participation bénéficient d’avantages fiscaux. Les sommes versées au titre de la participation sont déductibles du bénéfice imposable, réduisant ainsi la charge fiscale de l’entreprise. De plus, l’épargne salariale est exonérée de charges sociales, à l’exception de la CSG et de la CRDS, ce qui représente une économie non négligeable.

Depuis le 1ᵉʳ janvier 2019, toutes les entreprises de moins de 50 salariés sont exonérées de la contribution au forfait social à 20 %.

Renforcement de la cohésion

La participation contribue à créer une culture d’entreprise basée sur la solidarité et le partage. En impliquant les salariés dans les résultats financiers, l’entreprise favorise un esprit d’équipe et une cohésion interne plus forte. Les collaborateurs se sentent valorisés et impliqués dans la réussite collective, ce qui peut se traduire par une meilleure productivité et un engagement accru.

Comment mettre en place la participation ?

Pour mettre en place un dispositif de participation, l’entreprise doit respecter certaines conditions et formalités. Il est essentiel de rédiger un accord de participation avec les représentants des salariés ou de l’adopter par décision unilatérale en l’absence de représentation syndicale.

Cet accord doit définir les modalités de calcul et de répartition des sommes, ainsi que les conditions de gestion des fonds.

La participation au sein de l’épargne salariale est un outil puissant pour renforcer la relation entre les salariés et l’entreprise. Elle offre des avantages financiers et fiscaux significatifs pour les deux parties, tout en favorisant une culture d’entreprise positive et collaborative. Mettre en place un tel dispositif est un investissement stratégique qui porte ses fruits sur le long terme, tant en termes de performance économique que de bien-être au travail.