Besoin d’épargner pour compléter votre retraite ?

Comparez les contrats et déterminez votre avantage fiscal

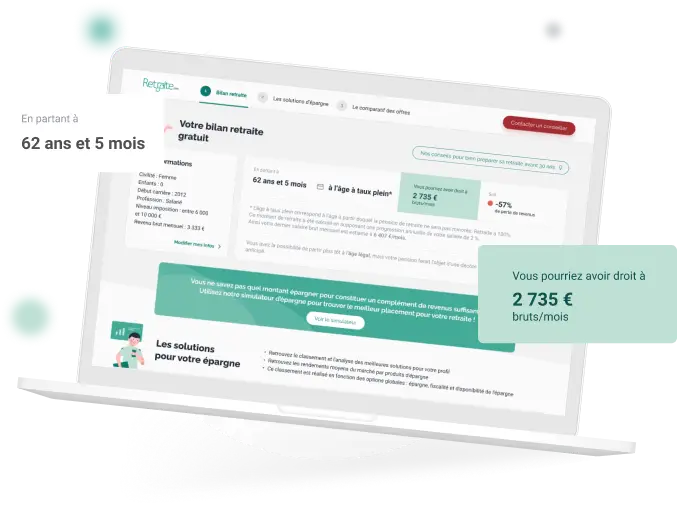

Votre bilan retraite complet et gratuit en 3 minutes !

Comparez les meilleures offres

Démarrer mon bilan

Des solutions retraite pour chaque moments de la vie

Bien vieillir à domicile

Les comparatifs et

simulateurs de placements

Et si vous vous occupiez maintenant de votre retraite ?

1 393 €/ mois, c’est la pension moyenne de retraite fin 2019 pour 16,7 millions de retraités français.

Jusqu’à

500 €

offerts

27 PER comparés

Fonds euros

3,50%

garanti

18 offres comparées

Nos guides les plus consultés - Préparer, financer et vivre sa retraite

16 décembre 2025 - Dernière actualité sur la réforme des retraites

Suspension de la réforme des retraites : ce qu’a annoncé le gouvernement

14 octobre 2025

« Aucun relèvement de l’âge n’interviendra à partir de maintenant jusqu’à janvier 2028. » Extrait du discours de Sébastien Lecornu (14/10/2025), actuel Premier ministre.

12 novembre 2025

L’Assemblée nationale a ensuite adopté l’article 45 bis du projet de loi de financement de la Sécurité sociale (PFLSS) qui suspend, jusqu’à janvier 2028, le calendrier prévu par la réforme des retraites de 2023.

À savoir, la suspension de l’augmentation :

- de l’âge légal de départ à la retraite ;

- de la durée d’assurance (nombre de trimestres requis pour partir à taux plein).

ℹ️ La suspension de la réforme des retraites de 2023 s’applique aux retraites prenant effet à compter du 1ᵉʳ septembre 2026.

25 novembre 2025

Nouveau rebondissement : une majorité de sénateurs a supprimé l’article 45 bis sur la suspension de la réforme des retraites.

- 190 sénateurs ont ainsi voté en faveur du maintien de la réforme des retraites telle qu’elle est en route depuis plus de deux ans ;

- 108 sénateurs ont tenté de confirmer la suspension en votant contre les amendements de suppression.

⚠️ Cette mesure pourrait être rétablie par l’Assemblée nationale… Donc à suivre !

16 décembre 2025

Avec certitude, la réforme des retraites est suspendue et s’appliquera pour les départs à compter du 1ᵉʳ septembre 2026. Le projet de loi de financement de la Sécurité sociale (PFLSS) pour 2026 a en effet été adopté le mardi 16 décembre 2025 par l’Assemblée nationale.

Suspension de la réforme des retraites : ce qu’il faut retenir

Concernant l’âge légal

Ce sont les générations 1964 à 1968 qui se retrouvent concernées : elles pourront partir un trimestre plus tôt.

👉 Si vous êtes né en 1964, votre âge légal de départ sera ainsi de 62 ans et 9 mois et non plus 63 ans, comme prévu par la réforme de 2023.

ℹ️ Les personnes nées à partir de 1969 resteront soumises à l’âge légal de 64 ans.

Concernant la durée d’assurance

La durée de cotisation requise pour le taux plein est réduite, mais seulement pour les générations 1964 et 1965 :

- 170 trimestres au lieu de 171 pour les personnes nées en 1964 ;

- 170 trimestres au lieu de 172 pour les personnes nées entre le 1ᵉʳ janvier et le 31 mars 1965 ;

- 171 trimestres au lieu de 172 pour les personnes nées entre le 1ᵉʳ avril et le 31 décembre 1965.

ℹ️ Les personnes nées à partir de 1966 devront toujours valider 172 trimestres.

[Source info-retraite.fr]