Le Plan d’Épargne Entreprise (PEE) est un dispositif d’épargne salariale qui permet aux salariés de se constituer un complément de retraite ou de financer un projet à moyen terme. Mais au-delà des avantages pour les collaborateurs, le PEE présente de nombreux intérêts pour l’entreprise elle-même. Tour d’horizon des raisons pour lesquelles mettre en place un PEE peut être une décision stratégique pour votre entreprise.

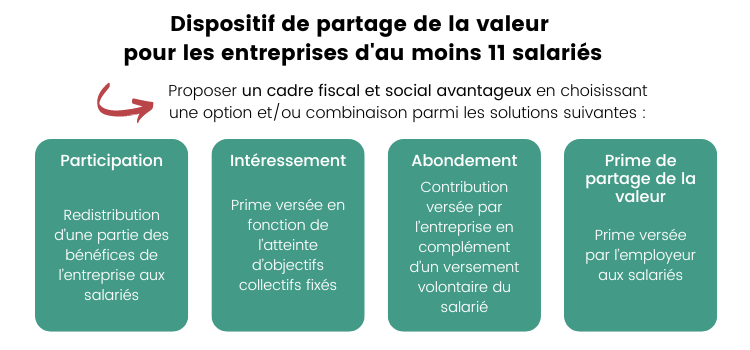

Obligation légale au 1/01/2025 de proposer un dispositif de partage de la valeur pour les entreprises de plus de 11 salariés.

Qu’est-ce qu’un Plan d’Épargne Entreprise (PEE) ?

Le PEE : un système d’épargne collectif

Un plan d’épargne entreprise est un système d’épargne collectif mis en place au sein d’une entreprise. Il permet ainsi aux salariés de se constituer une épargne en versant régulièrement sur ce plan une partie de leur rémunération (intéressement, participation). L’entreprise peut également abonder ces versements, ce qui constitue un avantage supplémentaire pour les employés.

À noter que le PEE est un support de placements bloqué 5 ans offrant en contrepartie des avantages fiscaux. Des cas de déblocages anticipés sont cependant prévus par la loi : accidents de la vie (décès, invalidité, rupture du contrat de travail…), événements majeurs (mariage, pacs, acquisition de la résidence principale, naissance ou adoption d’un enfant, divorce, surendettement), ou tout autre cas prévu légalement.

Bon à savoir

Le PEE n’est destiné qu’à votre entreprise, mais il est possible de mettre en place un plan entre plusieurs entreprises ou au sein d’une branche professionnelle pour faciliter l’accès des petites entités à l’épargne collective. Il s’agit alors d’un PEI : plan d’épargne interentreprises.

Loi partage de la valeur et PEE : un duo gagnant

La loi partage de la valeur a introduit une nouvelle dynamique dans le paysage de la rémunération et de l’épargne salariale :

Afin de mieux associer les salariés aux performances de son entreprise, la loi n°2023-1107 du 29 novembre 2023 améliore l’accessibilité aux dispositifs d’épargne salariale.

(Source : service-public.fr)

En encourageant le versement de primes aux salariés, la loi partage de la valeur renforce l’intérêt pour les dispositifs comme le PEE !

Ainsi, à compter du 1ᵉʳ janvier 2025, les entreprises d’au moins 11 salariés devront proposer un dispositif de partage de la valeur, plus avantageux fiscalement et socialement qu’une rémunération classique.

Les avantages pour l’entreprise

- motivation et fidélisation des salariés : en proposant un PEE, vous démontrez à vos employés que vous vous souciez de leur avenir financier. Cela peut augmenter leur sentiment d’appartenance à l’entreprise et réduire le turnover ;

- participation et implication des salariés : en associant les salariés aux résultats de l’entreprise grâce à des mécanismes d’intéressement, vous favorisez leur engagement et leur implication.

- amélioration de l’image employeur : proposer un PEE est un élément différenciant qui peut attirer de nouveaux talents et améliorer votre réputation en tant qu’employeur responsable ;

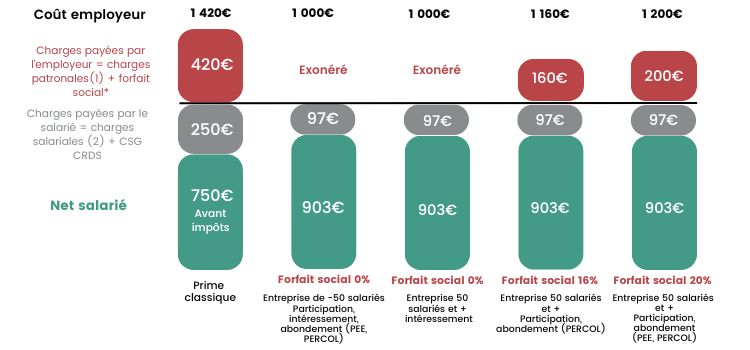

- Une réduction ou une exonération des charges sociales : les primes de partage de la valeur (intéressement, participation PPV, abondement) sont exonérées de cotisations sociales patronales (hors CSG, CRDS à 9,7 %), avec un forfait social spécifique réduit à 10 % pour les entreprises de moins de 50 salariés, et 20 % pour les autres, ce qui représente un gain financier important.

- un avantage fiscal : les primes versées par l’employeur dans le cadre de l’épargne salariale sont déductibles du bénéfice imposable ;

Voici l’impact d’une prime de 1000 € brut versée sur un plan d’épargne salarial par rapport au versement d’une prime classique, en fonction de la taille des entreprises :

Le forfait social est une cotisation patronale destinée à la Sécurité sociale, appliquée sur certaines rémunérations. Depuis le 1er janvier 2024, le taux du forfait social varie selon la taille de l’entreprise et le type d’épargne salariale : 10 % pour les entreprises de moins de 50 salariés, 20 % au-delà.

(1) Les charges patronales totales représentent environ 42 % du salaire brut, soit 420 € pour 1000 € brut.

(2) Les charges salariales moyennes sont d’environ 23-25 % selon la catégorie (cadre ou non-cadre).

Les avantages pour les salariés

- la constitution d’une épargne à moyen terme : le PEE permet aux salariés de se constituer une épargne en bénéficiant d’un cadre fiscal avantageux puisque les primes versées ne sont pas soumises à l’impôt sur le revenu (uniquement CSG et CRDS au taux de 9,7 %) ;

- une meilleure préparation à la retraite : Le PEE peut être un complément intéressant aux dispositifs de retraite par répartition ;

- le financement de projets : l’épargne constituée et disponible au bout de 5 ans peut être utilisée pour financer différents projets, comme l’achat d’un bien immobilier, les études des enfants, etc ;

- l’abondement de l’employeur : l’employeur peut abonder sur les sommes versées dans le PEE, ce qui permet d’augmenter le montant de l’épargne plus rapidement. Par exemple, si l’entreprise abonde à hauteur 100 % : pour un versement volontaire de 200 € sur votre plan d’épargne salarial, alors celle-ci abondera (autrement dit, participera) à hauteur de 200 €. Votre épargne placée s’élèvera donc à 400 €.

Attention, l’abondement est plafonné à 8 % du plafond annuel de la Sécurité sociale (PASS) soit 3 709,44 € en 2024 et l’employeur est limité à 300 %.

Limites 2025 : L’abondement maximal de l’employeur sur un PEE est fixé à 3 768 € par an et par salarié. Cette limite s’applique à l’ensemble des abondements versés. (Source : Service Public, actualisé 2025)

Comment mettre en place un PEE ?

Si la mise en place d’un plan d’épargne entreprise est facultative, les entreprises de plus de 50 salariés sont dans l’obligation de disposer d’un accord d’intéressement et en conséquence de rendre obligatoire l’existence du PEE.

Comment mettre en place un PEE ?

Il est nécessaire d’obtenir un accord collectif au sein de l’entreprise et pour cela, l’entreprise doit compter au moins un salarié, en plus du dirigeant ou du mandataire social.

Plusieurs étapes sont nécessaires :

- une négociation collective : un accord collectif doit être signé entre l’employeur et les représentants du personnel pour définir les modalités du PEE ;

- le choix d’un établissement financier : l’entreprise doit choisir un établissement financier pour gérer le PEE ;

- l’information des salariés : les salariés doivent être informés des modalités du PEE et de ses avantages ;

Bon à savoir

Les TPE ou PME (petites et moyennes entreprises) bénéficient de formules simplifiées pour la mise en place d’un plan d’épargne entreprise. Il existe ainsi des formules « clés en main » : PEI – Plan d’Epargne Interentreprises.

Obligation légale au 1/01/2025 de proposer un dispositif de partage de la valeur pour les entreprises de plus de 11 salariés.

En savoir plus sur l’épargne salariale

- Qu’est-ce qu’un Plan d’Épargne Entreprise (PEE) ?

- 3 nouveaux cas de déblocage anticipé de votre épargne salariale

- Loi partage de la valeur : tout comprendre

- Épargne salariale : qu’est-ce que la participation ?

- Épargne salariale : qu’est-ce que l’intéressement ?

- Plan d’épargne retraite collectif (PERCOL) : le guide complet

- Prime de partage de la valeur : quels enjeux pour les salariés et employeurs ?

- Loi partage de la valeur : un tremplin pour le pouvoir d’achat des salariés