Succession

Préparer sa succession, une affaire de famille

Il y a succession lorsque le propriétaire d’un bien ou d’un ensemble de biens décède et que ses droits sur ledit (lesdits) bien(s) sont transférés à des tiers (héritiers). Ces derniers, selon les lois en vigueur, devront s’acquitter des droits de succession, lesquels peuvent avoir des montants plus ou moins élevés, en fonction de la valeur du bien légué. Mais de son vivant, le légataire dispose de plusieurs solutions pour faire en sorte que ces droits de succession ne soient pas trop contraignants pour ses héritiers.

Qui sont les héritiers d'une succession ?

- les ascendants (parents et grands-parents),

- les conjoints (époux ou pacsé),

- les descendants (enfants, petits-enfants et arrières petits-enfants),

- les frères et sœurs

- ou encore les neveux et nièces.

En France, un défunt ne peut léguer son patrimoine comme bon lui semble. La succession est régie par des lois garantissant à ses proches une part obligatoire sur sa fortune. Les enfants sont les premiers concernés par ces règles.

Appelés « héritiers réservataires », les descendants directs de la personne décédée reçoivent automatiquement une part incompressible calculée en fonction de leur nombre. Par ailleurs, si le défunt n’a pas d’enfant, la réserve revient à son conjoint (époux ou partenaire de Pacs).

Source : La Quotidienne (France 5)

Les abattements

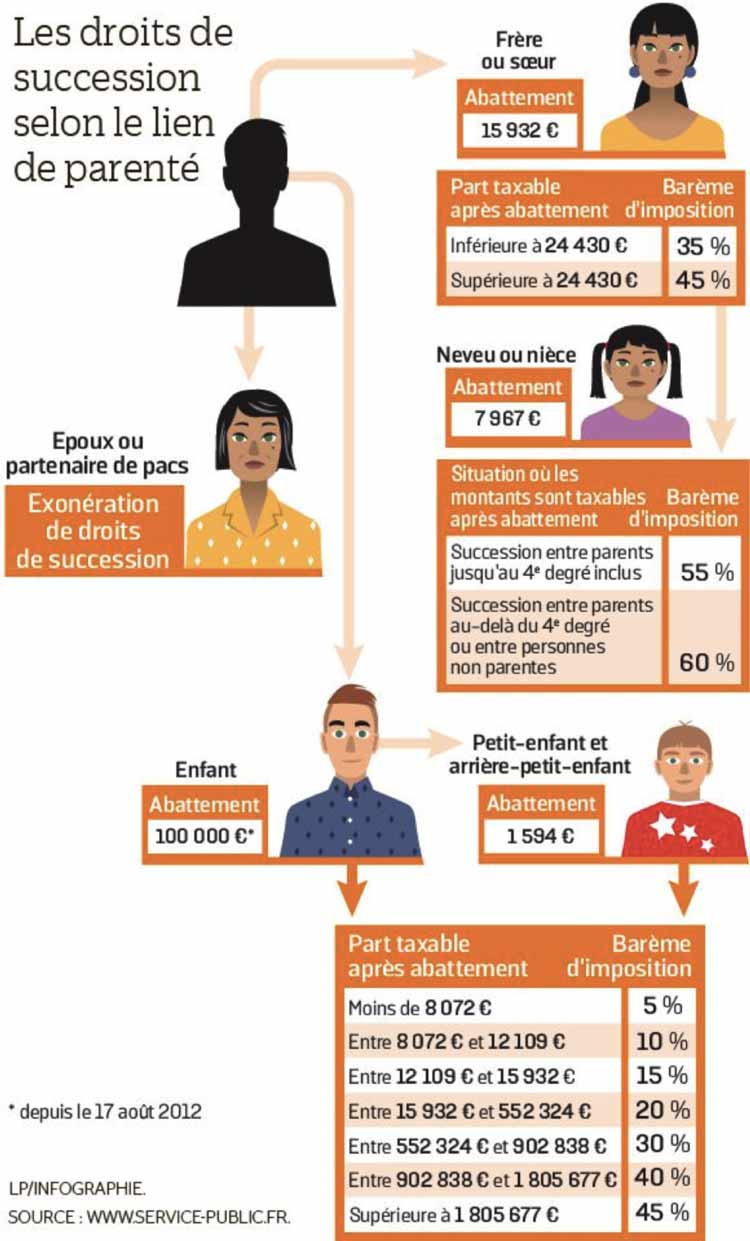

- L’époux ou l’épouse ainsi que le ou la partenaire de Pacs sont totalement exonérés de frais de succession.

- Le montant de la franchise est de 100 000 euros par enfant,

- 15 905 euros par frère et sœur,

- 7 967 euros par neveu et nièce

- et 1 594 euros par petit-enfant ou arrière-petit-enfant

- Cas particulier : si le descendant présente un handicap, il bénéficie de 159 325 euros supplémentaires d’abattement.

- Pour les ascendants et descendants directs, le taux d’imposition va de 4,5% (pour une part estimée à moins de 8 078 euros) à 45% (pour une part estimée à 1 805 677 euros et plus).

- Concernant les frères et sœurs, ils sont taxés à hauteur de 35% si leur part ne dépasse pas 24 430 euros et à 45% si c’est au-delà.

- Pour les parents au 4é degré, peu importe la valeur de la part, le taux appliqué est de 55%. Pour les parents encore plus éloignés, l’Etat préconise une taxation à hauteur de 60%.

Solutions pour optimiser sa succession

A la vue de tous ces taux de fiscalité lourde, on comprend mieux la nécessité de trouver quelques « parades » pour réduire autant que faire se peut les droits de succession.- Les donations

- Les présents d’usages

- L’assurance vie

- Société civile immobilière (SCI)

Astuces pour payer moins de droits de succession

- Écrit par Ludovic Herschlikovitz

Afin d’éviter ou d’alléger les droits de succession, il existe plusieurs dispositifs, dont la donation, l’assurance vie, le démembrement de propriété ou encore la création d’une SCI familiale.

Source Pixabay

Dispositifs pour contourner les droits de succession

La transmission d’un patrimoine est soumise à des droits de succession dont le pourcentage dépend du lien de parenté de l’héritier avec le défunt. Ils sont en effet de 5 % à 45 % pour une succession en ligne directe (entre parent et enfant), mais il est de 35 % à 60 % pour une succession à un membre de la famille plus éloigné. Si le défunt n’a pas pris des dispositions particulières avant son décès, son patrimoine revient aux héritiers définis par la loi. Dans ce cas, la succession se divise en deux parties, la réserve héréditaire et la quotité disponible. Cette réserve héréditaire est la partie transmise aux enfants du défunt (ou à ses petits enfants) dont le pourcentage est en fonction de leur nombre. Dans le cas où le défunt n’a pas eu d’enfant, son conjoint devient son héritier réservataire à qui est transmise 1/4 de la succession.

Il faut préciser qu’avant l’application des droits de succession, chaque héritier bénéficie d’un abattement dont le montant dépend également de son lien de parenté avec le défunt :

- 100 000 euros pour un héritier direct

- 15 932 euros pour un frère ou une sœur

- 7 967 euros pour un neveu ou une nièce

- 159 325 euros pour un héritier en situation de handicap. A cet abattement s’ajoute l’exonération accordée en fonction du lien de parenté avec le défunt.

Le conjoint ou le partenaire de Pacs ne paie pas de droits de succession sur sa part d’héritage. Cette exonération totale peut également s’étendre au frère ou à la sœur du défunt si cette personne remplit les conditions préétablies.

Pour liquider son patrimoine et alléger les droits de succession qui pèsent sur ses héritiers, un contribuable peut prendre des mesures de son vivant.

Donation et droits de succession

Les droits de succession sont des charges importantes dont le coût peut être amorti grâce à une donation. Irrévocable, une donation permet de bénéficier d’un abattement dont le montant dépend du lien de parenté entre le donateur et le bénéficiaire. De ce fait, une donation entre parent est enfant est exonérée de droits de donation dans la limite de 100 000 euros. Un abattement de 31 865 euros s’applique par ailleurs pour une donation entre grand-parent et petit-enfant. Pour une donation à un arrière-petit-enfant, à un frère ou une sœur ou à un époux ou partenaire de Pacs, les abattements sont respectivement de 5 310 euros, 15 932 euros et 80 724 euros.

Dans le cas où la valeur de la donation dépasse le montant de l’abattement, l’excédent est soumis aux droits de donation dont le pourcentage est égal à celui des droits de succession. Il faut souligner qu’un contribuable peut bénéficier de ces abattements tous les 15 ans.

Assurance vie et droits de succession

L’assurance vie est un dispositif proposant une fiscalité plus que favorable et souscrire un contrat dans le but de liquider son patrimoine à moindre coût est une opération tout à fait pertinente. Étant donné que les droits de succession varient en fonction du lien de parenté et de la somme transmise (la succession en ligne directe étant la moins taxée) une personne qui souhaite transmettre un capital à un parent éloigné, à un ami ou à une association, a tout intérêt à passer par l’assurance vie.

Par ailleurs, les sommes versées sur une assurance vie avant les 70 ans du souscripteur sont soumises à un abattement fiscal de 152 500 euros par bénéficiaire. Cette exonération passe à 30 500 euros par bénéficiaire pour les versements effectués après les 70 ans de l’assuré.

Droits de succession et démembrement de propriété en immobilier

Pour faire simple, le démembrement de propriété en immobilier est une opération permettant de diviser la pleine propriété en nue-propriété et usufruit. Cette pratique offre de nombreux avantages en termes de succession ou de donation puisqu’elle permet d’alléger les charges fiscales y afférent. Sur le plan fiscal en effet, le démembrement est avantageux puisque les droits ne sont pas calculés sur la valeur de la pleine propriété, mais sur la valeur de la nue-propriété. De plus, ce calcul respecte un barème dégressif en fonction de l’âge du propriétaire lors de l’opération de démembrement.

De son vivant, une personne peut donner à ses enfants la nue-propriété d’un bien tout en conservant le droit d’usage ou l’usufruit. Cette opération permet au donateur de transmettre son patrimoine à ses descendants et de profiter des abattements fiscaux sur les droits de donation. Dans ce cas de figure, le décès de l’usufruitier qui n’est autre que le donateur met fin au démembrement et le ou les nues-propriétaires (les donataires) prennent possession du bien en pleine propriété sans paiement de droits de succession.

SCI et droits de succession

La transmission d’un bien immobilier via une succession classique présente quelques inconvénients qu’il est facile d’éviter avec une SCI (Société Civile Immobilière) familiale. Dans le cadre d’une succession classique en effet, les héritiers directs (les enfants du défunt) sont les propriétaires indivis. Les héritiers indivisaires doivent gérer ensemble le ou les biens immobiliers compris sans la succession. Les décisions doivent ainsi être prises à l’unanimité ou au moins être approuvées par 2/3 des héritiers. En cas de conflit entre ces derniers, la gestion du patrimoine devient très compliquée.

Afin de contourner le régime de l’indivision, il est possible de diviser le ou les biens immobiliers en parts sociales via une SCI, idéale pour préparer la succession. Pour éviter les droits de succession, le propriétaire d’un bien immobilier peut créer une SCI puis donner des parts sociales à ses enfants. La transmission des parts sociales par donation permet de bénéficier des abattements en vigueur. De plus, l’opération peut être réitérée tous les 15 ans. Lorsque la valeur de la donation est inférieure à 100 000 euros (abattement pour un héritier direct), aucun droit n’est dû. Et comme les parts sociales sont déjà la propriété de ou des héritiers, ces derniers ne paient pas de droits de succession au décès du donateur. Il faut souligner également que la valeur des parts sociales dans le cadre d’une SCI est de 10 à 15 % inférieure à celle du bien détenu en indivision.

En outre, le démembrement de propriété des parts sociales est également une solution si le donateur ne souhaite pas transférer le plein pouvoir à ses enfants. Il reste ainsi l’usufruitier des parts sociales tandis que ses enfants deviennent les nues-propriétaires.

Rédiger d’un testament

- Écrit par Ludovic Herschlikovitz

Le testament est le document dans lequel une personne inscrit ses dernières volontés. La rédaction d’un tel acte peut se faire sans le concours d’un notaire. Le testateur doit cependant respecter plusieurs obligations lors de sa rédaction.

Comment rédiger un testament ?

Afin d’organiser au mieux la répartition de son patrimoine, une personne peut rédiger un testament qui renferme les noms de ses héritiers et les parts qui reviennent aux bénéficiaires n’ayant pas le statut d’héritiers réservataires. Cet acte qui prend effet après le décès du testateur est une manière pour ce dernier de disposer de ses biens et notamment de leur distribution. La rédaction d’un testament incombe à une personne en pleine possession de ses facultés mentales et juridiquement apte à disposer de ses biens.

Les différents types de testament

Testament olographe

Ce document juridique est rédigé, daté et signé par le testateur sans solliciter la présence d’un notaire. Très courant, un testament olographe ne doit souffrir d'aucune ambiguïté afin d’éviter tout différend entre les bénéficiaires lors de la succession. Toute omission lors de sa rédaction peut évidemment l’invalider.

Testament authentique

Il s’agit d’un acte juridique rédigé par un notaire en présence de deux témoins ou d’un autre notaire. Une fois les volontés de testateur inscrites sur le support choisi, les parties en présence signent le document. Contrairement à la rédaction d’un testament olographe, celle d’un testament authentique engendre des frais.

Testament mystique

Ce document est rédigé à la main ou dactylographié par le testateur et remis à un notaire sous pli fermé et cacheté en présence de deux témoins. Le testateur paie des frais de notaire comme pour un testament authentique.

Dans le cas d’un testament authentique et mystique, il incombe au notaire de le conserver jusqu’au décès du testateur. Il peut également l’enregistrer au fichier central des dispositions de dernières volontés (FCDDV). Le testateur peut procéder lui-même à l’enregistrement de son testament au FCDDV, moyennant 125 euros de frais. Si un testament n’est pas enregistré, le testateur doit informer ses héritiers de son existence et de son lieu de conservation. Il faut cependant préciser qu’un enregistrement dans le fichier des testaments permet aux héritiers de savoir si oui ou non le défunt en a écrit un. Grâce à l’extrait original de l’acte de décès et 18 euros de frais, une personne peut lancer une recherche de testament dans le FCDDV.

Héritiers réservataires

Les descendants en ligne directe du défunt sont ses héritiers réservataires. S’il a reconnu un enfant illégitime ou un enfant adultérin, ce dernier jouit des mêmes droits que les enfants légitimes. Le conjoint survivant est un héritier réservataire en l’absence d’un descendant. Lors de la rédaction de son testament, le testateur doit respecter la réserve héréditaire. Il s’agit de la part d'héritage qui doit obligatoirement revenir à ses héritiers réservataires.

Autres bénéficiaires

Le testateur peut léguer librement une partie de ses biens appelée quotité disponible à des personnes de son choix, à une institution ou à une association.

Absence de testament

Lorsqu’une personne décédée n’a pas laissé de testament pour désigner ses héritiers, la dévolution légale de succession prévaut. La loi prévoit en effet un ensemble de règles régissant la succession. En principe, le patrimoine du défunt est transmis à ses proches suivant un ordre bien précis et selon le degré de parenté. Dans le cas où le défunt n’a pas d’héritier, son patrimoine revient à l’État.

Comment diminuer les droits de succession

- Écrit par Ludovic Herschlikovitz

Afin d’éviter ou d’alléger les droits de succession, il existe plusieurs dispositifs, dont la donation, l’assurance vie, le démembrement de propriété ou encore la création d’une SCI familiale.

Dispositifs pour contourner les droits de succession

La transmission d’un patrimoine est soumise à des droits de succession dont le pourcentage dépend du lien de parenté de l’héritier avec le défunt. Ils sont en effet de 5 % à 45 % pour une succession en ligne directe (entre parent et enfant), mais il est de 35 % à 60 % pour une succession à un membre de la famille plus éloigné. Si le défunt n’a pas pris des dispositions particulières avant son décès, son patrimoine revient aux héritiers définis par la loi. Dans ce cas, la succession se divise en deux parties, la réserve héréditaire et la quotité disponible. Cette réserve héréditaire est la partie transmise aux enfants du défunt (ou à ses petits enfants) dont le pourcentage est en fonction de leur nombre. Dans le cas où le défunt n’a pas eu d’enfant, son conjoint devient son héritier réservataire à qui est transmise 1/4 de la succession.

Il faut préciser qu’avant l’application des droits de succession, chaque héritier bénéficie d’un abattement dont le montant dépend également de son lien de parenté avec le défunt :

- 100 000 euros pour un héritier direct

- 15 932 euros pour un frère ou une sœur

- 7 967 euros pour un neveu ou une nièce

- 159 325 euros pour un héritier en situation de handicap.

A cet abattement s’ajoute l’exonération accordée en fonction du lien de parenté avec le défunt.

Le conjoint ou le partenaire de Pacs ne paie pas de droits de succession sur sa part d’héritage. Cette exonération totale peut également s’étendre au frère ou à la sœur du défunt si cette personne remplit les conditions préétablies.

Pour liquider son patrimoine et alléger les droits de succession qui pèsent sur ses héritiers, un contribuable peut prendre des mesures de son vivant.

Donation et droits de succession

Les droits de succession sont des charges importantes dont le coût peut être amorti grâce à une donation. Irrévocable, une donation permet de bénéficier d’un abattement dont le montant dépend du lien de parenté entre le donateur et le bénéficiaire.

De ce fait, une donation entre parent est enfant est exonérée de droits de donation dans la limite de 100 000 euros. Un abattement de 31 865 euros s’applique par ailleurs pour une donation entre grand-parent et petit-enfant. Pour une donation à un arrière-petit-enfant, à un frère ou une sœur ou à un époux ou partenaire de Pacs, les abattements sont respectivement de 5 310 euros, 15 932 euros et 80 724 euros.

Dans le cas où la valeur de la donation dépasse le montant de l’abattement, l’excédent est soumis aux droits de donation dont le pourcentage est égal à celui des droits de succession. Il faut souligner qu’un contribuable peut bénéficier de ces abattements tous les 15 ans.

Source : La Quotidienne France 5

Assurance vie et droits de succession

L’assurance vie est un dispositif proposant une fiscalité plus que favorable et souscrire un contrat dans le but de liquider son patrimoine à moindre coût est une opération tout à fait pertinente. Étant donné que les droits de succession varient en fonction du lien de parenté et de la somme transmise (la succession en ligne directe étant la moins taxée) une personne qui souhaite transmettre un capital à un parent éloigné, à un ami ou à une association, a tout intérêt à passer par l’assurance vie.

Par ailleurs, les sommes versées sur une assurance vie avant les 70 ans du souscripteur sont soumises à un abattement fiscal de 152 500 euros par bénéficiaire.

Cette exonération passe à 30 500 euros par bénéficiaire pour les versements effectués après les 70 ans de l’assuré.

Droits de succession et démembrement de propriété en immobilier

Pour faire simple, le démembrement de propriété en immobilier est une opération permettant de diviser la pleine propriété en nue-propriété et usufruit. Cette pratique offre de nombreux avantages en termes de succession ou de donation puisqu’elle permet d’alléger les charges fiscales y afférent. Sur le plan fiscal en effet, le démembrement est avantageux puisque les droits ne sont pas calculés sur la valeur de la pleine propriété, mais sur la valeur de la nue-propriété. De plus, ce calcul respecte un barème dégressif en fonction de l’âge du propriétaire lors de l’opération de démembrement.

De son vivant, une personne peut donner à ses enfants la nue-propriété d’un bien tout en conservant le droit d’usage ou l’usufruit. Cette opération permet au donateur de transmettre son patrimoine à ses descendants et de profiter des abattements fiscaux sur les droits de donation. Dans ce cas de figure, le décès de l’usufruitier qui n’est autre que le donateur met fin au démembrement et le ou les nues-propriétaires (les donataires) prennent possession du bien en pleine propriété sans paiement de droits de succession.

SCI et droits de succession

La transmission d’un bien immobilier via une succession classique présente quelques inconvénients qu’il est facile d’éviter avec une SCI (Société Civile Immobilière) familiale. Dans le cadre d’une succession classique en effet, les héritiers directs (les enfants du défunt) sont les propriétaires indivis. Les héritiers indivisaires doivent gérer ensemble le ou les biens immobiliers compris sans la succession. Les décisions doivent ainsi être prises à l’unanimité ou au moins être approuvées par 2/3 des héritiers. En cas de conflit entre ces derniers, la gestion du patrimoine devient très compliquée.

Afin de contourner le régime de l’indivision, il est possible de diviser le ou les biens immobiliers en parts sociales via une SCI, idéale pour préparer la succession. Pour éviter les droits de succession, le propriétaire d’un bien immobilier peut créer une SCI puis donner des parts sociales à ses enfants. La transmission des parts sociales par donation permet de bénéficier des abattements en vigueur. De plus, l’opération peut être réitérée tous les 15 ans.

Lorsque la valeur de la donation est inférieure à 100 000 euros (abattement pour un héritier direct), aucun droit n’est dû. Et comme les parts sociales sont déjà la propriété de ou des héritiers, ces derniers ne paient pas de droits de succession au décès du donateur. Il faut souligner également que la valeur des parts sociales dans le cadre d’une SCI est de 10 à 15 % inférieure à celle du bien détenu en indivision.

En outre, le démembrement de propriété des parts sociales est également une solution si le donateur ne souhaite pas transférer le plein pouvoir à ses enfants. Il reste ainsi l’usufruitier des parts sociales tandis que ses enfants deviennent les nues-propriétaires.

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

En savoir plus sur la retraite

En savoir plus sur la retraite

- Faire une simulation gratuite de votre retraite

- Comparateur d'assurance vie

- A quel âge pourrez vous partir à la retraite

- Prélèvements des pensions retraite

- Les frais en assurance vie

- La fiscalité en assurance vie

- Calcul retraite par métiers

- Calcul retraite fonctionnaire

- La retraite à l'étranger

- Le minimum vieillesse

- La pension de réversion

- Retraite pour carrière longue

- Cumul emploi retraite

- Retraite anticipée

- Age retraite

Anticiper votre succession

- Écrit par Ludovic Herschlikovitz

Succession en Partenariat avec Ma Succession

Succession dans une famille recomposée : les essentiels à savoir

- Écrit par Stephane Duvignol

Le choix du régime matrimonial est primordial pour veiller à l’intérêt du conjoint

Et s’il y a donation ou testament ?

Bien répartir le patrimoine, de son vivant

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français