–> ACCÉDER AU SIMULATEUR DE RETRAITE GRATUIT

1. Les règles de calcul de la pension de retraite de base

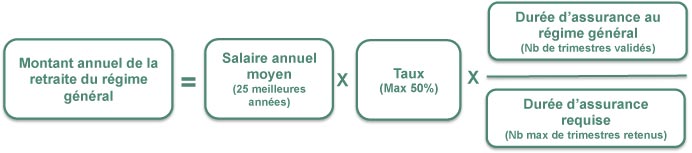

14 millions de retraités du secteur privé, employés et cadres, et certains dirigeants, dont les gérants minoritaires de SARL, sont affiliés au régime général de la Sécurité sociale. Les cotisations versées durant leur carrière leur donnent droit à une pension dite « de base ». Son montant se calcule selon la formule suivante :

Salaire annuel brut moyen × taux de liquidation × (ratio entre durée d’assurance et durée de référence)

- La durée de référence correspond au nombre de trimestres validés exigés pour prétendre à une pension complète.

- La durée d’assurance équivaut au nombre de trimestres acquis durant les périodes d’activité en France, mais aussi dans l’UE, et dans les pays ayant signé une convention de Sécurité sociale avec l’Hexagone, ainsi que celles où le retraité a été employé d’une institution européenne ou de certains organismes internationaux.

- En 2025, la pension moyenne brute en France est estimée à environ 1 661 euros par mois, après une revalorisation moyenne des pensions de base de 2,2 % pour l’année.

Bon à savoir dans le calcul de votre retraite

De même, la première période de chômage non indemnisée permet de comptabiliser jusqu’à 6 trimestres.

- Le salaire annuel moyen est déterminé en fonction des 25 années les mieux rémunérées sur l’ensemble de la carrière ou si l’assuré a travaillé moins de 25 ans, sur toutes les années cotisées ayant permis de valider au minimum un trimestre. Toutefois, le salaire pris en compte est limité au plafond annuel de la Sécurité sociale (Pass), soit 43 992 euros en 2025.

- Une décote est appliquée à la retraite de base pour chaque trimestre manquant avant l’âge du taux plein, avec un taux de 0,625 % par trimestre, dans la limite de 20 trimestres (soit 5 %) au total.. En revanche, une majoration est accordée aux personnes répondant aux critères suivants, même sans avoir cotisé :

- 1 trimestre pour chaque période de congé maternité ou repos d’adoption de plus de 90 jours à partir du troisième enfant, et respectivement 2 et 3 trimestres d’assurance pour les mères de jumeaux et de triplés ;

- 4 trimestres pour chaque maternité ou adoption depuis le 1er janvier 2010, auxquels s’ajoutent 4 trimestres pour l’éducation accordés à un seul parent ou à partager entre les deux ;

- 1 trimestre pour chaque période de 90 jours de service militaire, mais uniquement si l’assuré n’a pas complété les 4 trimestres nécessaires pour une année (par exemple pour cause de maladie) ;

- 1 trimestre pour toute période d’incapacité de travail de 60 jours consécutifs.

- Une période égale à un congé parental d’éducation non cumulable avec les trimestres additionnels obtenus au titre de la maternité, de l’adoption ou de l’éducation (l’alternative la plus favorable au retraité est retenue).

- 1 trimestre par période de 10 trimestres consacrée à l’éducation (ou à l’aide) d’un enfant ou d’un proche handicapé, sans dépasser 8 trimestres. Cette majoration peut être cumulée avec celles pour enfant élevé ou pour congé parental.

- Le taux de liquidation est de 50 % si la retraite est liquidée à l’âge du taux plein, soit entre 62 et 67 ans selon les générations, avec un âge légal à 62 ans, un âge du taux plein automatique à 67 ans pour ceux qui n’ont pas la durée d’assurance suffisante, et des durées d’assurance variant selon l’année de naissance. D’autres situations permettent d’éviter la décote :

- avoir rempli la durée d’assurance minimale pour tous les régimes de base et avoir 62 ans ;

- être titulaire d’une pension d’invalidité ;

- être déclaré inapte au travail ;

- être éligible à un dispositif de mise en retraite anticipée pour cause de pénibilité, de carrière longue, etc. ;

- exercer un travail ouvrier en étant mère de famille ;

- avoir été prisonnier de guerre ou réformé de l’armée pour blessure ;

- Le montant de la pension de retraite de base des pères et mères de famille nombreuse est automatiquement bonifié de 10 %. Elle est imposable, mais cumulable avec la majoration relative à la durée d’assurance pour enfants.

- Une surcote de 1,25 % de pension de base par trimestre travaillé est octroyée aux travailleurs qui restent en activité après l’âge légal de départ. Le recul de la fin de carrière permet d’éviter les 10 % de pénalité sur la pension de retraite complémentaire Agirc-Arrco et d’acquérir des points supplémentaires avec ce régime.

- Il est possible de racheter des années d’études ou de travail incomplètes afin d’accroitre la durée d’assurance.

2. La retraite complémentaire Agirc-Arrco pour les salariés du privé

La retraite complémentaire Agirc-Arrco, issue de la fusion en 2019, calcule les points selon :

Points acquis = (Rémunération annuelle – 1 PASS) x taux d’acquisition + (Rémunération annuelle dans la tranche 2) x taux d’acquisition, avec des taux fixés annuellement. La valeur d’achat du point est de 20,1877 € en 2025.

Les points s’additionnent jusqu’à liquidation et donnent droit à un capital multiplié par la valeur de service du point au moment de la liquidation.

- Le salaire de référence est fixé à 173 982 euros.

- Les taux d’acquisition sont fixés comme suit selon les tranches (du régime Arrco)

- 6,20 % pour la 1re tranche : égale au plafond de la Sécurité sociale (Pass) soit 41 136 euros ;

- 17 % pour la 2e tranche : entre 1 Pass et 8 Pass sans dépasser cette limite, soit 41 136 à 329 088 euros.

Le montant annuel brut de la pension s’obtient en multipliant le nombre total de points acquis par la valeur d’achat du point au moment du calcul, soit 12 714 euros actuellement. En 2021, la pension de retraite complémentaire Agirc-Arrco ne peut être inférieure à 645,5 euros par mois ou 7 746,03 euros par an.

- Bonus/malus sur la retraite complémentaire

À l’inverse, l’assuré qui continue à travailler après l’obtention du taux plein échappe au malus et obtient même une majoration au cours de la première année de versement de la retraite. Le taux de ce bonus est de 10 %, 20 % ou 30 % selon la durée du « prolongement » de leur carrière : 2 ans, 3 ans ou plus de 3 ans.

–> ACCÉDER AU SIMULATEUR DE RETRAITE GRATUIT

3. La retraite des fonctionnaires

Depuis le 1er juillet 2011, l’ancienneté requise pour bénéficier de la retraite de la fonction publique est passée de 15 ans à 2 ans.

Le montant de la pension de base se calcule en fonction du salaire indiciaire brut mensuel perçu au cours des 6 derniers mois d’activité (en excluant les primes et indemnités diverses) : c’est le « traitement de référence ». Il est multiplié par le taux de liquidation, qui est de 75 % au maximum et potentiellement minoré au prorata du nombre d’années de service effectif par rapport à la durée minimale requise. Il est donc réduit de 1,25 % pour chaque trimestre manquant, avec un plafond à 20 trimestres correspondant à une décote maximale de 25 %.

La durée de service intègre certaines interruptions d’activité dues à la maternité, à la maladie, au service militaire ou à un congé parental, suivant les mêmes règles appliquées aux salariés du secteur privé. Elle se calcule néanmoins différemment selon la catégorie de l’agent (catégorie A « sédentaire ») ou (catégorie B « active »). S’y ajoutent les bonifications et trimestres validés dans d’autres régimes de base (salarié, indépendant), ainsi que les éventuels trimestres rachetés relatifs aux années d’études.

Des dérogations à la décote sont prévues pour les fonctionnaires :

- mis à la retraite pour en raison de leur invalidité ;

- souffrant d’une incapacité permanente égale ou supérieure à 50 % ;

- qui se sont occupés d’un enfant lourdement handicapé (80 %) âgé de moins de 20 ans ;

- qui ont agi comme aidant familial d’un proche handicapé, imposant une interruption activité de 30 mois consécutifs ou plus ;

- relevant de la catégorie A et nés entre juillet 1951 et décembre 1955 ayant élevé trois enfants et qui sont passés en temps partiel ou interrompu leur activité après avoir validé au moins 8 trimestres pour s’occuper de l’un d’entre eux avant son 3ème anniversaire. Ils peuvent partir à la retraite à taux plein à 65 ans.

Une surcote de 5 % est accordée pour chaque année de travail effectuée après l’âge minimal de départ à la retraite en fonction de sa catégorie. La majoration est calculée sur la durée d’assurance incluant les bonifications associées aux enfants et au handicap.

La majoration est de 10 % pour les parents de trois enfants ou plus, ou qui en ont éduqué au moins trois pendant 9 ans avant leurs 16 ans (ou avant leurs 20 ans si la famille a bénéficié d’allocations familiales jusqu’à cet âge). 5 % de pension en plus sont octroyés à partir du 4ème enfant.

- Retraite additionnelle de la fonction publique (RAFP)

Nombre de points acquis x valeur de service du point (0,046 75 euro en 2021).

Si l’assuré part à la retraite après 62 ans, il a droit à une majoration qui varie de 4 % à 63 ans à 81 % à partir de 75 ans.

4. La retraite des indépendants

Depuis le 1er janvier 2018, une partie des indépendants exerçant leur activité sous le statut de la micro entreprise sont intégrés dans le régime de retraite des salariés et leur retraite obéit par conséquent aux mêmes règles.

Les professions concernées

- sur le secteur de la santé : chiropracteurs, diététiciens, ergothérapeutes, ostéopathes, psychologues, psychothérapeutes

- dans la filière bâtiment : architectes, architectes d’intérieur, économistes de la construction, géomètres, ingénieurs-conseil, maîtres d’œuvre

- dans le domaine judiciaire : mandataires judiciaires

- dans l’univers de la montagne : accompagnateurs et guides de moyenne et de haute montagne, guides conférenciers, moniteurs de ski.

- dans l’industrie automobile : experts automobile

Le principe

Depuis 2014, les dispositions concernant la durée de cotisation minimale sont identiques à celles des salariés. L’ensemble des trimestres validés, tous régimes de base confondus, sont pris en compte (CNAVPL, celui des salariés du secteur privé, des artisans et des commerçants). Un trimestre est obtenu en fonction des revenus : la cotisation doit être basée sur un revenu annuel équivalent à 150 fois le Smic horaire brut (= 1 537,5 euros en 2021). Des majorations sont prévues selon les mêmes règles applicables aux salariés du privé : charge de famille, arrêt maladie, service militaire.

Dans ce système, le niveau de revenus par tranche définit le nombre de points acquis qui servent à calculer la pension :

- Tranche 1 (jusqu’à 1 Pass = 41 136 euros) : un point pour 78 euros de cotisation, soit un maximum de 525 points.

- Tranche 2 (jusqu’à 5 Pass = 205 680 euros) : point pour 7 946 euros de revenus, donc 25 points au maximum pour une cotisation maximale de 3 715 euros.

- la maternité : 100 points pour chaque enfant né après le 31 décembre 2003,

- l’invalidité nécessitant une aide permanente : 200 points chaque année,

- l’incapacité de travail de 6 mois ou plus : 400 points par an.

- si les droits sont liquidés entre 65 et 67 ans selon la date de naissance ;

- si le départ intervient avant cet âge, mais que la durée d’assurance requise est complète (de 160 à 172 trimestres selon la génération) ;

- en cas d’inaptitude reconnue au travail.

À défaut, une décote pouvant atteindre 25 % peut être appliquée. En effet, chaque trimestre manquant pour atteindre soit la durée de cotisation requise pour le taux plein soit l’âge de taux plein automatique (entre 65 et 67 ans) donne lieu à un abattement de 1,25 %. Et comme dans le régime des salariés du secteur privé, la prolongation de l’activité au-delà de 62 ans alors que la durée minimale de cotisation est complète permet une majoration de 0,75 % de la pension par trimestre travaillé supplémentaire.

Se constituer une épargne retraite avec le PER Collectif

-

Artisans

-

Commerçants

-

Professions Libérales

-

Chefs d’entreprise

Savez-vous que vous pouvez vous créer un capital pour votre retraite tout en optimisant votre fiscalité grâce au PER collectif ?

- Optimisez la fiscalité de votre entreprise

- Augmentez votre patrimoine pour la retraite

- Protégez et fidélisez vos collaborateur

Comprendre tous les avantages du PER collectif en 2 minutes

Exemple de capital disponible pour votre retraite avec le PER Collectif

| Versement volontaire | 2194 € |

| Taux abondement | 300% |

| Abondement | 6582€ |

| Abondement net (abondement brut – CSG CRDS 9.7%) | 5944 € |

| Capital épargné par an | 8138 € |

| Hypothèse nombre d’années jusqu’à la retraite | 20 ans |

| Hypothèse du taux de rendement moyen | 3% |

| Capital à la retraite | 225 231 € |

Ainsi, en versant 2194€/an pendant 20 ans sur votre PER Collectif, avec une contribution de l’entreprise de 300% à 6582€, chaque salarié de l’entreprise pourra se constituer une épargne allant jusqu’à 224 231€ pour sa retraite.

Se constituer une épargne retraite avec le PER Collectif

Artisans

Commerçants

Professions Libérales

Chefs d’entreprise

Savez-vous que vous pouvez vous créer un capital pour votre retraite tout en optimisant votre fiscalité grâce au PER collectif ?

Optimisez la fiscalité de votre entreprise

Augmentez votre patrimoine pour la retraite

Protégez et fidélisez vos collaborateur

Comprendre tous les avantages du PER collectif en 2 minutes

Exemple de capital disponible pour votre retraite avec le PER Collectif

| Versement volontaire | 2194 € |

| Taux abondement | 300% |

| Abondement | 6582€ |

| Abondement net (abondement brut – CSG CRDS 9.7%) | 5944 € |

| Capital épargné par an | 8138 € |

| Hypothèse nombre d’années jusqu’à la retraite | 20 ans |

| Hypothèse du taux de rendement moyen | 3% |

| Capital à la retraite | 225 231 € |

5. Le versement forfaitaire unique

Certains travailleurs ont cotisé à un régime de retraite différent du régime principal auquel ils ont été affiliés durant la majeure partie de leur carrière. Or, une durée d’affiliation trop courte ne donne droit qu’à une pension dérisoire. Aussi, la plupart des régimes versent aux assurés concernés un capital unique au lieu d’une allocation mensuelle.

C’est le cas d’Agirc-Arrco qui paie un forfait de 3 500 euros à titre de retraite complémentaire aux actifs ayant acquis moins de 100 points, lesquels donneraient droit à une pension annuelle inférieure à 127,14 euros. Cette pension est multipliée par un coefficient défini selon l’âge de l’assuré à la date à laquelle il demande la liquidation de ses droits (et qui permet d’estimer son espérance de vie). Cette somme correspond donc au total des pensions qu’il aurait pu percevoir jusqu’à son décès. L’Ircantec utilise le même dispositif pour le régime complémentaire des contractuels de la fonction publique ayant acquis moins de 300 points.

Le système n’existe plus pour les retraites liquidées depuis janvier 2016. Cependant, la restitution du montant actualisé des cotisations versées est possible si l’assuré a validé moins de 9 trimestres. Ce remboursement remplace la retraite payée mensuellement.

Les principales promotions 2026 pour l’ouverture d’un PER

Assureur | Performance 2024* Fonds euros | Frais sur versement | Promotion maximum à l’ouverture | En savoir + | Demande de documentation |

3,50 % | 0 % adhésion en ligne sinon 1,5% maximum | Jusqu’à 750€ offerts* | |||

3,20 % | 4,80 % maximum | Jusqu’à 300€ offerts* | |||

2,83 % | 4,80 % maximum | Jusqu’à 300€ offerts* |

* Détails des conditions de l’offre et des autres frais sur les sites partenaires ou sur la page produit « Voir l’offre ».

** Taux net de frais de gestion, hors prélèvements sociaux et fiscaux.

⚠️ Les performances passées ne présagent pas des performances futures.