Actualités

Liquidation unique de retraites alignées

- Le

- Écrit par Ludovic Herschlikovitz

Partir en retraite avant l’entrée en vigueur de la liquidation unique des retraites alignées ?

Les deux décrets publiés en septembre 2016 fixent le régime chargé du versement de la pension unique (la plupart du temps le dernier régime d’affiliation) et les modalités de compensation entre régimes. L’idée de cette simplification devrait plaire à toutes les parties, en revanche, les effets de cette liquidation unique des retraites alignées peuvent désavantager certains assurés.

48 % des assurés concernés par la liquidation unique des retraites

Comme son nom l’indique, la liquidation unique des régimes alignés (LURA) n’intéresse que les personnes affiliées à plusieurs régimes « alignés » : CNAV, MSA salarié et RSI. Le terme aligné a été choisi pour spécifier que les modes de calcul applicables sont presque similaires. D’après Bruno Chrétien, le premier responsable de l’institut de la protection sociale, 48 % des nouveaux retraités sont des polypensionnés en 2015. La réforme a donc été instituée afin d’aller vers la création d’un seul et unique régime de retraite pour les assurés du secteur privé.

Il faut noter que ce changement ne concerne pas les assurés qui cotisent auprès du régime des professions libérales ou du régime des fonctionnaires. Cette réforme n’est applicable qu’aux polypensionnés nés à compter de 1953.

Une seule pension de retraite pour les polypensionnés

Lorsque la réforme sera applicable, les polypensionnés qui demandent la liquidation de leurs droits auprès d’une caisse de retraite toucheront une seule et unique pension auprès de leur dernière caisse. Il s’agit d’une fusion et non d’une somme des retraites que chaque régime doit verser à l’assuré. Les règles de calcul, de plafond du salaire annuel moyen et du nombre de trimestres pris en compte ne sont pas toujours avantageuses pour l’assuré. Tous les revenus cotisés dans chaque régime seront considérés dans ce calcul. Cependant, si le montant total des revenus est plus élevé que le plafond de la Sécurité sociale, le calcul sera effectué sur la base du montant plafonné, même si les cotisations ont été déjà payées.

Si, aujourd’hui, l’assiette se calcule sur la base des 25 meilleures années au prorata de chaque régime, avec la réforme ces 25 meilleures années seront sélectionnées une fois que les revenus aient été additionnés, fusionnés et plafonnés. Par ailleurs, il faut faire la somme des trimestres validés dans chaque régime sans oublier que la limite multirégime est toujours de quatre trimestres par an.

Certains assurés favorisés par la Lura

Avec le nouveau mode de calcul, certains affiliés pourront bénéficier d’un trimestre supplémentaire ou augmenter le montant du salaire moyen considéré pour le calcul de leur pension unique. La réforme qui prévoit la liquidation unique des retraites alignées (LURA) serait plus avantageuse dans la mesure où les 25 meilleures années seront sélectionnées sur la base de toute la carrière de l’assuré. Auparavant, ce sont les règles instaurées par la loi Fillon de 2003 qui étaient valables : les meilleures années étaient retenues au prorata de la durée cotisée auprès de chaque régime.

A titre d’exemple, un assuré qui a cotisé au RSI artisan pendant 4 ans avec une rémunération très faible, puis au régime général pendant 37,5 ans avec un revenu très élevé serait avantagé par le nouveau mode de calcul. Sa pension unique sera calculée sur la base des 25 meilleures années fusionnées, alors qu’avec le mode de calcul actuel, sa future pension est calculée sur la base d’une partie de ses revenus d’artisan au début de sa carrière professionnelle.

D’autres pourraient être désavantagés par la Lura

Lorsqu’un assuré a cotisé au-delà du nombre de trimestres requis pour bénéficier du taux plein, les trimestres supplémentaires ne seront pas comptabilisés. Cependant, il faut noter que ce système ne supprime pas les droits des assurés qui peuvent profiter d’une surcote, lorsque l’assuré a continué à travailler au-delà de la durée d’assurance requise pour toucher une retraite à taux plein et après l’âge légal de départ qui correspond à son année de naissance.

Ainsi, tous les assurés qui ont cotisé de manière simultanée sur plus d’un plafond seront perdants, sauf si un mécanisme de compensation est mis en place. Les experts recommandent aux personnes qui n’ont pas cotisé en simultanée au-delà du plafond au cours de la même année de faire le calcul.

Quelles solutions pour éviter une perte ?

Les assurés qui sont susceptibles d’être pénalisés par cette réforme pourraient demander leur retraite avant le 1er juillet 2017, date à laquelle le nouveau texte entrera en vigueur. Cette démarche est recommandée même s’il leur manque des trimestres.

Cependant, il faut noter que cette perte financière ne sera pas considérable pour de nombreux polypensionnés. Par ailleurs, l’application de ces nouveaux décrets, prévue au 1er juillet 2017, pourrait être retardée parce que certaines caisses de retraite ont demandé un délai supplémentaire pour mieux s’y préparer. Il serait, ainsi, plus judicieux de suivre de près les nouvelles dispositions qui pourraient être prises par les hauts responsables avant de prendre la décision de liquider ses droits à la retraite avant le 1er juillet 2017.

Trimestres de retraite : faut-il les racheter ?

- Le

- Écrit par Ludovic Herschlikovitz

Le rachat de trimestres de retraite est un dispositif intéressant qui permet de partir plus tôt et d’améliorer le montant de sa pension. Informez-vous pour savoir si le rachat de trimestres est une opération avantageuse avant de vous engager.

Rachat de trimestres de retraite : à quel moment est-ce avantageux ?

Le rachat de trimestres consiste en un versement effectué pour compléter le nombre de trimestres afin de justifier d’une durée d’assurance suffisante pour partir à l’âge légal de départ correspondant à son année de naissance et toucher une pension de retraite sans décote.

Chaque assuré peut racheter jusqu’à douze trimestres auprès de leur régime de retraite de base. Il est possible de faire un rachat de trimestres au titre des années d’études supérieures qui ont permis d’obtenir un diplôme et des années en classes préparatoires, mais aussi au titre des années civiles travaillées qui n’ont pas permis d’acquérir quatre trimestres.

Bon à savoir :

Les fonctionnaires ne peuvent racheter que leurs années d’étude. Pour les salariés du privé et les salariés agricoles, il est également possible de compléter le rachat de trimestres par un rachat de points auprès des régimes complémentaires Agirc-Arrco dans la limite des plafonds imposés par la règlementation en vigueur.

Le rachat de trimestres pour ne pas subir une décote

Il existe deux options bien distinctes pour le rachat de trimestres dans le régime général :

- le rachat peut porter uniquement sur le taux de calcul de la retraite de base : les versements vont aider à annuler ou à limiter le coefficient de minoration applicable qui s’élève à 0,625 % par trimestre manquant ;

- L’assuré peut payer plus cher et le rachat de trimestre qu’il effectue va permettre d’améliorer le taux et la durée d’assurance : les effets de la proratisation seront alors amoindris ou tout simplement inexistants.

Un salarié né en 1954 veut liquider ses droits à la retraite avant la fin de l’année 2016 : s’il a atteint l’âge légal (61 ans et 7 mois) qui correspond à son année de naissance et le nombre de trimestres requis (165 trimestres), il pourra percevoir une pension à taux plein de 1 609 euros par mois, si les majorations possibles ne sont pas intégrées au calcul. Cependant, s’il ne dispose que de 160 trimestres, le taux de sa pension de base sera minoré et s’élèvera à 46,875 % (contre 50 % pour le taux plein). Il ne touchera alors que 1462,58 % par mois, à moins qu’il ne décide de racheter cinq trimestres au titre de ses années d’études ou au titre des années civiles travaillés qui ne lui ont pas permis de valider 4 trimestres.

Il faut noter que ce principe s’applique aussi aux pensions complémentaires : en effet, les coefficients de minoration applicables à la retraite de base sont également applicables aux prestations versées par les caisses complémentaires.

Analyse des coûts et des bénéfices avant de s’engager

Si le rachat de trimestres est une opération très avantageuse, son coût élevé peut constituer un barrage pour les futurs retraités. Il est recommandé de bien étudier la rentabilité du rachat avant de s’engager. Il faut savoir que le prix du trimestre augmente avec l’âge de l’assuré au moment de la liquidation des droits à la retraite, en fonction des revenus perçus et de l’option du rachat. Par exemple, à 60 ans, un salarié doit payer entre 3 275 euros et 4 367 euros par trimestre pour racheter le taux. S’il souhaite racheter le taux et la durée d’assurance, il doit verser entre 4 854 euros et 6 472 euros.

Les assurés nés avant 1957 bénéficient d’un avantage non négligeable jusqu’au 31 décembre 2018 : lorsqu’ils effectuent un rachat dans le régime de base, cette opération efface automatiquement et sans surcoût les abattements applicables aux pensions complémentaires. Par ailleurs, les versements sont intégralement déductibles du revenu pris en compte dans la déclaration d’impôt correspondant à l’année pendant laquelle le paiement est effectué.

Ces versements ne sont pas comptabilisés dans le plafonnement des niches fiscales et le déficit éventuel est reportable pendant six ans. L’évaluation du rachat doit être effectuée avec une grande précision afin de bien connaitre son temps d’amortissement : s’il ne dépasse pas les dix à douze ans, l’opération peut être rentable, mais si le temps d’amortissement est plus élevé, il est préférable de reconsidérer la question pour être certain de prendre la bonne décision.

Conseil :

Compte tenu des aléas législatifs, il est préférable d'engager le rachat de trimestres de retraite 2 ou 3 ans avant l'âge légal et une fois que vous aurez une visibilité claire sur le montant de votre pension.

Les astuces et les pièges pour bien préparer votre retraite

- Le

- Écrit par Ludovic Herschlikovitz

Quels sont les pièges à éviter ?

1- Se contenter de la retraite des régimes obligatoires

Pour les salariés (la majorité des français), le taux de remplacement à la retraite est d’à peine 50%, beaucoup moins pour les TNS, à peine plus pour les fonctionnaires. Il est donc essentiel de se constituer au plus tôt une retraite complémentaire» conseille Ludovic Herschlikovitz, fondateur du site retraite.com

De nombreuses solutions existent :

- Le PERP

- Le Contrat Madelin pour les TNS

- La Préfon pour les fonctionnaires

- L’assurance vie

- L’immobilier locatif

- Le PEA

2- S’y prendre à la dernière minute

Il est essentiel de préparer sa retraite complémentaire le plus tôt possible, même sur des petites sommes. L’idéal est de commencer à y réfléchir vers 40 ans.

3- Vérifier son Relevé de Situation Individuel »

Envoyé tous les 5 ans à partir de 35 ans, il vous permettra de vérifier votre relevé de carrière. « Si votre carrière a été linéaire et que vous avez effectué votre parcours professionnel au sein de la même entreprise, il y a peu de chance de trouver des erreurs. En revanche, plus vous avez eu d’employeurs, plus le risque d’erreur peut s’avérer important. » ajoute le fondateur du site. Vérifiez la prise en compte de tous vos trimestres, de tous vos employeurs, des « jobs d’été », du service militaire pour les hommes... autant d’erreurs qui peuvent être oubliés par votre caisse de retraite et qui rallongeront d’autant l’âge légal de votre retraite.

Les conseils et astuces

1- Etre propriétaire à la retraite

« Acheter sa résidence principale est la première étape de la préparation de la retraite, même si on n’en a pas toujours conscience lors de l’achat. » précise Ludovic Herschlikovitz. Ainsi, vous n’aurez plus à payer de loyer à payer ou à rembourser quand vous aurez cesser de travailler et votre pension sera nette de toute charge en dehors de celles liées à l’entretient de votre bien

2- Racheter des trimestres

Racheter des trimestres permet à l’assuré de partir en retraite plus tôt ou d’obtenir une retraite à taux plein avant l’âge nécessaire. Chaque assuré peut racheter jusqu’à 12 trimestres. Le coût dépendra de votre revenu annuel d’activité et de votre âge ; comptez environ 4000€ par trimestre à 60 ans. Ces versements sont cependant déductibles du revenu imposable. « Il est fortement conseiller de racheter des trimestres en fin de carrière lorsque vous connaissez précisément votre situation, vous éviterez alors de subir des changements législatifs», conseille le fondateur de retraite.com

3- Se marier pour donner des droits à son conjoint

Les partenaires de Pacs et les concubins n’ont pas droit à la retraite de réversion versée au conjoint suite au décès de l’assuré. Pensez donc à concrétiser votre union par un mariage si vous souhaitez protéger votre conjoint.

4- Acquérir de l’immobilier locatif totalement à crédit

En cette période de taux historiquement bas, l’immobilier locatif permet de préparer sa retraite sans effort d’épargne important. L’optimisation sera d’autant plus importante si vous êtes imposable car les dispositifs actuels permettent de défiscaliser une partie de votre impôt sur le revenu.

5- Optimiser le PERCO

Si vous faites partie des salariés ayant accès à un Plan d’épargne Retraite collective (PERCO) dans votre entreprise, saisissez l’opportunité d’y investir une partie de vos primes et versements volontaire qui seront abondés par votre employeur.

Baisse de la CSG, une mesure en faveur des retraités modestes

- Le

- Écrit par Ludovic Herschlikovitz

L’Assemblée nationale a voté le taux réduit de la CSG en faveur des retraités modestes. Cette mesure va permettre à quelque 550 000 ménages de réaliser des économies. Découvrez si vous pouvez bénéficier de cette mesure.

Une mesure en faveur des retraités modestes, qui est concerné ?

Le 27 octobre dernier, les parlementaires ont voté la nouvelle loi qui prévoit une baisse de la Contribution sociale généralisée (CSG) pour les retraités modestes. Selon les estimations des initiateurs de ce texte, le nombre de nouveaux ménages bénéficiaires d’un taux réduit ou d’une exonération s’élèvera à 550 000.

La CSG, une contribution versée par les salariés et les retraités

La contribution sociale généralisée a été mise en place en 1991 par Michel Rocard, le premier ministre de l’époque, pour améliorer le financement de la protection sociale (fonds de solidarité vieillesse, assurance maladie et caisse nationale d’allocations familiales). D’après les prévisions des responsables, la CSG devrait permettre de collecter 97,3 milliards d’euros en 2016. Cette contribution est déduite à la source sur les salaires et les retraites, mais aussi sur les revenus de capital (patrimoine, investissements).

Un taux qui a progressivement augmenté

En 1991, le taux de la CSG était de 1,1 %, puis il a augmenté petit à petit avant de s’établir à 7,5 % sur les revenus d’activités et assimilés. Quant au taux applicable aux revenus de patrimoine et de placement, il s’élève à 8,2 %. 6,6 % des pensions les plus élevées sont prélevées. Certains retraités, en fonction de leur revenu fiscal de référence, peuvent profiter d’un taux réduit de 3,8 % ou d’une exonération de CSG.

Qui peut bénéficier du taux réduit et de l’exonération de CSG ?

D’après les estimations des experts, cette mesure devrait permettre à 290 000 ménages de retraités d’être exonérés de CSG. Ces ménages devraient réaliser une économie mensuelle de 46 euros et gagneront donc 552 euros par an. Les bénéficiaires du taux réduit de CSG, quant à eux, pourront en moyenne économiser 38 euros par mois et 461 euros par an.

Si vous êtes célibataire à la retraite avec un revenu fiscal de référence inférieur à 1 018 euros nets par mois, vous pourrez bénéficier de l’exonération de CSG. Rappelons que ce seuil est actuellement de 988 euros nets par mois (avant l’application de cette nouvelle mesure). Pour bénéficier du taux réduit, il faut que le revenu fiscal de référence soit inférieur à 1 331 euros par mois, contre 1 292 euros nets en ce moment.

Une solution consensuelle, un point d’équilibre

Si les députés socialistes et les radicaux de gauche voulaient une mesure qui favorise 910 000 ménages de retraités, la majorité a plutôt penché pour cette version qualifiée de « point d’équilibre » par Valérie Rabault, la rapporteure générale du budget, issue du parti socialiste. Cette mesure consensuelle semble convenir aux principaux acteurs. Selon Gérard Bapt, le rapporteur pour la Sécurité sociale, cette mesure devrait coûter 280 millions d’euros à l’État.

PERP : l’épargne retraite idéale ?

- Le

- Écrit par Ludovic Herschlikovitz

Le PERP, un produit d’épargne adapté pour préparer sa retraite

Les régimes de retraite par répartition ont évolué et les règles continueront de changer au fil des années : c’est pour cette raison que chaque actif doit penser à épargner pour profiter d’un complément de revenu une fois à la retraite. Le PERP (Plan d’épargne retraite populaire) figure parmi les solutions proposées pour préparer sa retraite.

Une sortie en rente viagère

Le souscripteur du PERP peut faire des versements programmés ou libres afin de bénéficier d’une rente viagère dès qu’ils décident de partir en retraite. Il est aussi possible à ce moment-là de demander une sortie partielle en capital à hauteur de 20 % de l’épargne.

Ce produit est particulièrement intéressant pour les avantages fiscaux qu’il offre : pendant la phase de constitution, les versements effectués sont déductibles du revenu net global dans la limite d’un maximum de 10 % des revenus professionnels en 2016 et d’un minimum de 3 804 euros. Ces cotisations sont également plafonnées à 30 432 euros en 2016.

Plus vous êtes imposé et plus l’économie d’impôt est importante

Exemple

si vous versez 1000€ sur un Perp vous pourrez déduire :

- 55 € d’impôt si vous ne dépassez pas la tranche à 5,5 %

- 140 € si vous atteignez la tranche à 14%

- 300 € si vous atteignez la tranche à 30%

- 410 € si vous atteignez la tranche à 41%

- 450 € si vous atteignez la tranche à 45%

Le PERP pour réaliser une économie d’impôt non négligeable

Plus la tranche marginale d’imposition est élevée, plus l’économie d’impôt qui découle de la souscription d’un PERP sera importante. Il faut noter qu’elle n’est pas comptabilisée dans le plafond des niches fiscales limité à 10 000 euros en 2016 et il est possible de reporter la portion d’enveloppe non utilisée sur les trois années qui suivent.

Cependant, il faut rappeler que les versements effectués sont bloqués jusqu’au moment du départ à la retraite et les cas de déblocage anticipé sont plutôt contraignants : décès du conjoint marié ou pacsé, licenciement, fin des droits aux allocations chômage, invalidité, surendettement, liquidation judiciaire. Il convient ainsi de ne pas verser son épargne de sécurité.

Comment choisir son PERP ?

Des produits d’épargne plus intéressants grâce à des modes de gestion personnalisés

- +3% Nets en 2015 pour le fonds en euros

- 0% de frais d'entrée

- 2 profils de gestion pilotée

- Un assureur reconnu sur le marché

D'autres Perp, proposent des investissements immobiliers et des formules de placement en unités de compte qui permettent d’optimiser les rendements à long terme et de bénéficier d’une sécurité progressive : plus l’âge du souscripteur avance, plus la part investie sur les fonds en euros augmente.

Les options de sorties du PERP

- Décès du conjoint ou du partenaire de PACS

- Invalidité de 2ème ou 3ème catégorie, absence d'un contrat de travail 2 ans après le non renouvellement d'un mandat social

- Surrendettement

- Cessation d'une activité non salariée à la suite d'une liquiation judiciaire

- Expiration des droits aux allocations chômage à la suite d'un licenciement

Le Perp et la la possibilité de sortie en capital

2 cas sont également possible pour sortir en capital de votre Perp :

- Depuis le 1er Janvier 2011, le PERP permet de sortir à hauteur de 20% en capital lors du départ à la retraite

- Les adhérents du PERP pourront également récuperer à la retraite la totalité de leur épargne sous forme de capital en cas de première aquisition de leur résidence principale.

Trimestres de retraite : des erreurs à éviter

- Le

- Écrit par Ludovic Herschlikovitz

Trimestres de retraite : des idées reçues erronées qu’il faut éviter

Validation de trimestres et départ en retraite

Les actifs qui travaillent pendant 6 mois peuvent valider 4 trimestres s’ils ont suffisamment cotisé : en effet, le nombre de trimestres validés ne dépend pas de la durée travaillée, mais plutôt du montant des cotisations versées : en 2016, il faut débourser 5 802 euros pour obtenir 4 trimestres au titre de l’année civile. Il existe toutefois une exception à cette règle : pour les fonctionnaires, les trimestres ne sont pas calculés à partir des cotisations, mais ils dépendent de la durée travaillée. Ainsi, un agent de la fonction publique qui n’a travaillé que six mois dans l’année ne bénéficiera que de deux trimestres pour l’année.

Le chômage fait-il perdre des trimestres pour la retraite ? Non, car lorsque l’assuré bénéficie d’une indemnisation versée par Pôle Emploi, les trimestres indemnisés sont comptabilisés pour sa retraite.

Les mères de famille qui ont deux enfants n’obtiennent pas forcément deux trimestres assimilés au titre de la maternité : les trimestres assimilés accordés au titre de la maternité ne sont accordés que s’ils sont indispensables pour valider 4 trimestres au titre de l’année de naissance de l’enfant. En d’autres termes, si les cotisations versées pendant l’année sont suffisantes pour valider 4 trimestres, aucun trimestre assimilé ne sera accordé. La règle est la même pour tous les trimestres assimilés, accordés gratuitement en cas de maladie, d’invalidité ou de chômage, sans cotisation à verser.

Il faut également noter que les trimestres de majoration de durée d’assurance pour enfant ne permettent pas de partir en retraite anticipée, avant son âge légal de départ. Même si l’assuré dispose du nombre de trimestres requis pour partir en retraite avec une pension à taux plein, il doit avoir l’âge légal qui correspond à son année de naissance. Il faut noter que s’il peut prétendre à une retraite anticipée au titre d’une carrière longue, les trimestres assimilés pour enfants ne seront pas comptabilisés dans le calcul de la durée d’assurance. En revanche, s’il s’agit de cumuler un nombre de trimestres suffisant pour le taux plein, ces trimestres assimilés sont pris en compte et permettent de partir plus tôt. L’assuré ne sera pas obligé d’attendre l’âge du taux plein automatique.

Qu’en est-il des années d’études et de stage ?-Rachat de trimestres pour améliorer le taux de liquidation ;

-Rachat de trimestres pour améliorer le taux de liquidation et pour augmenter la durée d’assurance dans le régime général.

Préparer sa retraite : Les questions les plus fréquentes

- Le

- Écrit par Ludovic Herschlikovitz

Préparer sa retraite : des réponses concrètes aux questions les plus fréquentes

Souscription d’un PERP : que se passe-t-il en cas de décès ?

Départ en retraite : est-il possible de faire une demande en ligne ?

Les cotisations de retraite versées auprès de la MSA au titre des travaux de vendanges sont-elles remboursables ?

Les primes ne sont-elles pas considérées dans le calcul de la retraite des fonctionnaires ?

Qu’en adviendra-t-il du fonds de pension des travailleurs frontaliers à Londres qui veulent revenir en France ?

Il y a deux options :

- Les sommes investies sont maintenues dans le fonds de pension et génèreront une rente à partir de 50 ans, de 55 ans ou de 60 ans, avec une possibilité de sortie partielle en capital ;

- Ce fonds de pension est tout simplement transféré vers un contrat de PERP agréé « Qrops ». Cette option permet de se prémunir des risques de change. Le montant des frais varie de 1 % à 2 % en fonction du montant du fonds de pension et du PERP. Il existe actuellement trois PERP « Qrops » sur le marché : le PERP Lignage de Patrimea, le Plan Elysées Retraite Patrimoine de HSBC et le PERP Confort d’Axa.

Contrat Madelin : les rentes sont-elles taxables à l’ISF ?

Rappelons que le contrat retraite Madelin est dédié aux artisans, aux commerçants et aux professionnels libéraux. Ils profitent d’un cadre fiscal très intéressant pendant la phase d’épargne, mais est-ce toujours le cas lorsque l’assureur commence à verser une rente ?

Retraite : Le programme des candidats à la présidentielle 2017

- Le

- Écrit par Ludovic Herschlikovitz

Une nouvelle réforme des retraites sera certainement mise en place par le prochain Président

A moins de neuf mois de l’élection présidentielle de 2017, la retraite est un thème fort dans le programme des candidats, quelque soit leurs convictions politiques.

Les différents gouvernements, de droite comme de gauche n’ont eu de cesse de trouver l’équilibre minimal pour colmater des brèches tout en préservant leur électorat.

Les quelques chiffres suivant en disent long sur l’état de notre système de retraite par répartition :

- On compte près de 14 millions de retraités pour 25 millions d’actifs en 2016

- + 700 000 sur la seule rentrée 2016

- Il y avait en 1960 : 4 actifs pour 1 retraité ; En 2016, on compte désormais 1,7 actifs pour 1 retraité

- L’espérance de vie de cesse d’augmenter, pour le bonheur de tous... sauf pour notre système de retraite par répartition

- On dénombre pas moins de 35 caisses de retraite, ayant toutes leurs règles, leurs exceptions et parfois leurs déficits

- On distingue des inégalités très importantes entre les régimes du privé celui des fonctionnaires et les régimes spéciaux

- Les estimations des organismes sur le financement des retraites sont basées sur un taux de chômage de moins de 10% et une croissance de plus de 2%, bien loin des réalités économiques. Pire, la majorité de ses rapport ne prend pas en compte les fonctionnaires et régimes spéciaux

Pour le candidat vainqueur de 2017, la réforme des retraites sera une étape cruciale pour pérenniser notre système de retraite. Les principaux leviers proposés par les candidats restent globalement homogènes :

- Augmenter l’âge de départ à la retraite

- Augmenter la durée des cotisations

- Aligner les régimes de retraite du public sur celui du privé

- Instaurer un système de retraite par points

- Homogénéiser les régimes

- Fusionner et unifier les régimes caisses de retraites

- Instaurer plus de retraite par capitalisation

- Supprimer le compte pénibilité

A ces questions de retraite s’ajoutera le sujet de la dépendance qui risque dans les 20 prochaines années de devenir un sujet majeur pour la France et les papys Boomer... Et si la croissance passait par la gestion optimisée des retraites et de la dépendance ?

Retraite.com fait le tour des principales propositions des candidats déclarés ayant abordé une nouvelle réforme des retraites :

Les réformes des retraites proposées par François Fillon

- Reporter l’âge légal de départ à la retraite à 65 ans.

- Harmoniser les régimes de retraite du public (y compris les régimes spéciaux) et du privé.

- Mettre en place plus de retraites par capitalisation.

Les réformes des retraites proposées par Emmanuel Macron (En Marche !)

- Création d'un régime de retraite "universel" regroupant les principaux régimes :

- Le Régime général de la Sécurité sociale (le régime de base des salariés du privé),

- RSI : Régime social des indépendants (le régime des artisans, commerçants et chefs d'entreprise

- Régimes de la fonction publique (le SRE pour les fonctionnaires d'Etat et la CNRACL pour les fonctionnaire territoriaux et hospitaliers).

Les réformes des retraites proposées par Manuel Valls

- Revalorisation des petites retraites.

- Augmentation du minimum contributif – MICO (retraite minimal des assurés ayant validé tous leurs trimestres) de 10 %.

- Revalorisation des "petites" retraites de l'Outre-mer.

Les réformes des retraites proposées par Benoît Hamon

- Prise en compte de la pénibilité dans le cadre du calcul des cotisations : Pour les travailleurs ayant un métier pénible, ces années doivent les amener à cotiser moins.

- Prise en comte du temps consacré aux engagements associatifs dans le calcul des droits à la retraite

Les réformes des retraites proposées par Marine Le Pen

- Ramener l'âge légal de la retraite à 60 ans (couplé à 40 années de cotisations) en réduisant considérablement les charges de l’Etat et en augmentant la croissance

Les réformes des retraite proposées par Jean Luc Mélenchon

- Ramener l’âge légal de la retraite à 60 ans à taux plein

- Abaisser la durée d'assurance à 40 ans (160 trimestres)

- Instaurer un seuil minimum des retraites au niveau du Smic

Le financement de ces mesures serait équilibré par une nouvelle cotisation sur les revenus financiers des entreprises.

Réformes des retraites, plus pesantes pour la génération 1980

- Le

- Écrit par Ludovic Herschlikovitz

L’impact des réformes des retraites engagées depuis 2010 sera plus important que prévu, en particulier pour les assurés nés dans les années 1980. Ces restrictions concernent surtout la durée de cotisation et le montant des pensions.

Les effets des dernières réformes des retraites seront plus lourds pour la génération 1980

En constatant le déficit des régimes de retraite, les autorités compétentes ont dû prendre des décisions et adopter plusieurs mesures afin de garantir la pérennité des régimes de retraite et d’être toujours en mesure de payer les pensions de retraite des générations à venir.

Avec le départ massif de la génération du baby-boom, des restrictions supplémentaires seront bientôt applicables et les futurs retraités verront leur pouvoir d’achat s’amenuiser au fil des années.

Une étude récente réalisée par le ministère des Affaires sociales portant sur les réformes engagées entre 2010 et 2015 (loi Woerth de 2010, loi Touraine de 2014, les différents décrets incluant l’extension du dispositif carrières longues en 2012, les accords paritaires sur les retraites complémentaires) a confirmé que les impacts de ces nouvelles mesures seront conséquents en particulier pour les actifs nés au cours des années 1980.

Une retraite de plus en plus courte malgré une espérance de vie plus longue

Le ministère des Affaires sociales s’est focalisé sur quatre classes d’âge (1950, 1960, 1970 et 1980) afin d’évaluer et définir la durée de la retraite de chaque génération, après les différentes réformes et en tenant compte de l’augmentation de l’espérance de vie.

Les assurés nés en 1950, ceux qui sont partis en retraite en 2010, n’ont pratiquement pas été touchés par les réformes. Les effets des nouvelles mesures adoptées, notamment le report progressif de l’âge de départ en retraite (60 ans à 62 ans) et de l’âge automatique du taux plein (65 ans à 67 ans), ne sont ressentis qu’à partir de la génération 1960.

L’augmentation de la durée de cotisation, mesure adoptée en 2014, concerne les assurés nés à partir de 1970 et la génération 1980 sera la plus touchée : en effet, ces actifs qui ont actuellement la trentaine verront la durée de leur retraite réduite de près de deux ans (26,3 ans contre 28,1 ans) lorsque les conséquences des différentes mesures se cumulent. Par rapport à la génération 1950 qui profite de leur retraite pendant 25,8 ans, les assurés nés dans les années 1980 sont quelque peu lésés lorsque l’on sait que l’espérance de vie a augmenté.

Qu’en est-il de la pension de retraite ?

Le montant de la pension de retraite des assurés nés dans les années 1980 sera légèrement revu à la hausse grâce à l’allongement des carrières : une hausse de +3 % pour les femmes et de +1 % pour les hommes.

Cependant, si l’étude porte sur la durée de la retraite, les réformes instaurées (incluant les changements concernant les retraites complémentaires) vont entrainer une diminution des pensions de 4,5 % pour les assurés nés dans les années 1980, contre 1,3 % pour ceux qui sont nés en 1950.

Les résultats de cette étude inquiètent surement ceux qui songent à la retraite des générations suivantes (1990, 2000, 2010, etc.) : ces assurés paieront-ils le prix fort de ces réformes ? Les experts ont indiqué que ce ne serait pas forcément le cas. Par exemple, le nombre d’heures payées au SMIC, indispensables pour valider un trimestre, a été récemment revu à la baisse : 150 heures, contre 200 avant 2014.

Par ailleurs, il ne faut pas oublier que d’autres lois peuvent être promulguées entre temps. D’ici les années 2070 (dates de départ prévues pour la génération 2010), de nombreuses réformes peuvent encore être engagées, en fonction de l’évolution des finances de la Sécurité sociale.

Des conseils avisés pour mieux préparer sa retraite

- Le

- Écrit par Ludovic Herschlikovitz

Avant de choisir un placement financier pour préparer sa retraite, il faut d’abord effectuer un calcul précis pour connaitre le montant de sa pension. Quelques conseils pour entreprendre la bonne démarche et préparer sa retraite au mieux.

Quelques conseils pour mieux s’informer et pour bien préparer sa retraite

Aujourd’hui, les actifs sont de plus en plus nombreux à songer à leur niveau de vie une fois à la retraite et à souscrire des produits d’épargne pour s’y préparer. Ils sont alors à la recherche de la bonne combinaison en matière de placement afin de maximiser leurs revenus de retraite. Cependant, les experts ont constaté que les particuliers commettent souvent des erreurs qui découlent de la méconnaissance des informations à propos de l’évolution de leur carrière professionnelle.

Faire le point sur sa carrière le plus tôt possible

Cette démarche est très importante : il consiste à vérifier si tous les trimestres de retraite acquis au cours de la carrière professionnelle ont été pris en compte. Il faut noter que les travaux saisonniers et les petits boulots d’étudiant permettent parfois de valider un ou plusieurs trimestres : en effet, il faut rappeler que c’est le montant du salaire brut qui compte et non pas la durée effective du contrat de travail pour calculer les cotisations.

Depuis l’année 2014, les assurés qui ont cotisé l’équivalent de 150 SMIC horaires, soit 1 450,50 euros en 2016, peuvent valider un trimestre au régime général. Auparavant, il fallait 200 SMIC horaires. Les trimestres engrangés grâce aux petits boulots vont réduire le nombre de trimestres à racheter en fin de carrière pour améliorer vos revenus à la retraite. Cette démarche vous assure un gain minimal de 3 329 euros.

Ne pas oublier les périodes assimilées

Pendant leur carrière professionnelle, les salariés cotisent au régime général sur tous les salaires perçus, pendant leur service militaire (90 jours de service = un trimestre), mais aussi au titre des périodes de chômage (50 jours indemnisés = un trimestre) et des arrêts maladie (60 jours indemnisés = un trimestre).

Ils profitent également de majoration de trimestres au titre de la maternité et de l’éducation des enfants (4 trimestres par grossesse ou adoption et 4 trimestres pour chaque enfant élevé). La vérification à effectuer consiste à étudier son relevé de carrière pour déceler les éventuelles omissions. Si la caisse de retraite a oublié d’intégrer des trimestres assimilés, il suffit de leur faire parvenir un justificatif (attestation de Pôle emploi, livret de famille, etc.) pour que le document soit rectifié.

Retarder la date de départ en retraite pour améliorer sa pension

Le montant de la pension de retraite de base s’obtient en multipliant le salaire moyen par un taux qui varie en fonction du nombre de trimestres cotisés. Le salaire moyen est égal à la moyenne des 25 meilleures années de revenus. Pour que ce chiffre et aussi le montant de la pension de retraite soit plus élevé, il suffit de retarder la date de son départ en retraite de quelques mois.

Par exemple, un salarié-cadre qui a cotisé auprès du régime de retraite de base tout au long de sa carrière aurait intérêt à partir en retraite en janvier 2017 au lieu du dernier trimestre 2016 parce que l’année 2016 sera ainsi prise en compte dans le calcul du revenu annuel moyen. Ce montant augmenterait alors de 361 euros.

Les changements et les augmentations au 1er janvier 2017

- Le

- Écrit par Ludovic Herschlikovitz

De nombreux changements interviennent 1er janvier de chaque année. Découvrez toutes les nouvelles dispositions qui sont entrées en vigueur au 1er janvier 2017.

Les nouvelles dispositions applicables depuis le 1er janvier 2017

Plusieurs changements tarifaires sont intervenus au 1er janvier 2017. Des dispositions légales sont également entrées en vigueur. Décryptage...

1-Les dispositions financières

- SMIC : une hausse mensuelle de 11 euros

Depuis le 1er janvier 2017, le salaire minimum horaire brut est de 9,76 euros, contre 9,67 euros en 2016. Un salarié qui touche le SMIC et qui travaille à plein temps percevra 1 480,27 euros bruts par mois. Lorsque ses cotisations sociales sont déduites, il lui restera 1 153 euros, soit 11 euros de plus par rapport à l’année 2016.

- Demande de RSA en ligne

Désormais, la demande de Revenu de Solidarité Active (RSA) peut se faire en ligne, à travers le site de la Caisse d’allocations familiales. Il est également prévu que le montant du RSA fera l’objet d’une réévaluation tous les trois mois.

-Bulletin de paie électronique

Si le salarié y consent, l’employeur pourra lui envoyer les bulletins de paie sous la forme d’un fichier électronique. Les employés pourront les consulter sur le site internet du Compte personnel d’activité. Il faut noter que l’employeur ne peut pas contraindre les salariés à accepter la numérisation des bulletins de paie : en effet, ils peuvent s’y opposer s’ils le souhaitent.

- Crédit d’impôt dédié aux retraités

Désormais, les retraités non-imposables pourront également bénéficier du crédit d’impôt dédié aux retraités qui emploient un salarié à domicile. Rappelons que ce privilège était réservé aux retraités imposables. Le Trésor public attribuera un chèque aux ménages concernés en 2018 pour les dépenses effectuées en 2017.

- La garantie jeunes, une aide pour les jeunes

Le gouvernement a créé la « garantie jeunes » afin de soutenir les jeunes de 16 ans à 25 ans qui rencontrent beaucoup de difficultés sur le marché du travail. Grâce à cette mesure, les jeunes peuvent bénéficier d’un accompagnement renforcé pendant une année (parcours de formation, accès à l’emploi, etc.). Ce dispositif prévoit également le versement d’une allocation de 460 euros par mois.

- Bonus écologique pour les véhicules électriques

Les personnes qui achètent un véhicule motorisé électrique à deux ou trois roues bénéficieront d’un bonus écologique de 1000 euros. L’aide de 10 000 euros accordée si l’assuré remplace un véhicule diesel pour un modèle électrique.

- Le crédit d’impôt de transition énergétique est maintenu en 2017

Ce crédit d’impôt transition énergétique (CITE), prévoyant un allègement fiscal de 30 % pour les particuliers qui réalisent des travaux de rénovation énergétique dans leur résidence principale, continue d’être accordé en 2017.

2-Les changements dans le domaine de la santé en 2017

- Congé sans solde pour aider un proche

Depuis le 1er janvier 2017, les salariés ont le droit de prendre un congé sans solde de trois mois, renouvelable une fois, afin d’aider un proche malade, âgé ou frappé par un handicap. Aucun justificatif de lien de parenté ne sera nécessaire pour pouvoir demander ce congé auprès de son entreprise.

- Le tiers payant

Depuis le 1er juillet 2016, le tiers payant est déjà autorisé, mais depuis le 1er janvier 2017, les médecins n’auront plus le droit de refuser la dispense d’avance des frais pris en charge par la Sécurité sociale aux individus atteints d’une affection de longue durée et aux femmes enceintes. La généralisation du système ne se fera qu’en novembre 2017.

Il faut noter que le Conseil constitutionnel a décidé que le tiers payant est pour le moment limité à la part obligatoire, prise en charge par l’Assurance maladie. Les complémentaires santé ne sont donc pas concernés.

- Des règles spécifiques en cas de refus de dons d’organes

Les particuliers qui ne souhaitent pas donner leurs organes en cas de décès peuvent se connecter pour s’inscrire en ligne sur le registre national des refus. Ils peuvent également en parler directement à leurs proches pour que ces derniers puissent en informer les responsables, le moment venu.

- Vente contrôlée des pesticides

La vente libre des pesticides, des insecticides et des fongicides n’est plus d’actualité. Ces produits seront vendus sous contrôle et ne pourront plus servir à l’entretien des espaces publics, sauf les cimetières et les terrains de sport.

3- Hausses et changements divers dans le secteur commercial

- Paquets de cigarettes neutres

La mesure qui prévoit la généralisation des paquets de cigarettes neutres sans logo est entrée en vigueur au 1er janvier 2017.

- Augmentation des primes d’assurance complémentaire santé

En 2017, les contrats d’assurance complémentaire santé coûtent plus cher : les primes seront majorées de 2 % à 5 % et cette hausse est comprise entre 3 % et 5 % pour les contrats collectifs.

- Le prix du gaz augmente

À partir du 1er janvier 2017, le prix du gaz connaitra une hausse supérieure à 5 %, soit une augmentation moyenne de 55,9 euros par an et par ménage.

- La taxe diesel revue à la hausse

Avec la hausse du montant de la taxe au litre du gazole et les variations du prix du pétrole, le prix du litre a augmenté de 1 centime d’euro. Cette mesure s’accompagne de la réduction de la taxe applicable à l’essence afin de rendre le diesel, un carburant jugé plus polluant, moins attractif.

- Des frais bancaires plus élevés

Une hausse de l’ordre de 13 % (en fonction des établissements) des frais de tenue de compte a été appliquée au 1er janvier 2017. Les cotisations pour les cartes bancaires à débit immédiat augmentent en moyenne de 3,35 % en 2017. En revanche, les cotisations pour les cartes à débit différé ont en moyenne diminué de 1,12 %.

- Prix du timbre : une hausse de 3,1 %

Au 1er janvier 2017, les tarifs de courrier de La Poste a haussé de 3,1 % en moyenne. Cette augmentation a été décidée par l’Autorité de régulation des communications électroniques des postes (Arcep) en 2014. Le dispositif d’encadrement pluriannuel validé à l’époque a instauré une hausse moyenne des tarifs du service universel de 3,5 points en plus de l’inflation de 2015 à 2018.

- Privilégier les pièces auto d’occasion

À compter de 2017, si un particulier se rend dans un garage pour faire réparer son véhicule, le technicien est tenu de lui proposer, lorsque c’est possible, des pièces détachées d’occasion. En effet, les pièces recyclées permettent de réduire les dépenses liées à la réparation.

4-Les nouvelles dispositions sociales

- Divorce par consentement mutuel : l’intervention d’un juge n’est plus indispensable

Les couples qui souhaitent divorcer par consentement mutuel ne seront plus obligés de passer par un juge. Il leur suffira alors de se rendre chez un notaire afin d’enregistrer leur convention de divorce contresignée par leurs avocats. La mise en place d’une agence nationale est également prévue en 2017 pour s’occuper des litiges liés aux pensions alimentaires impayées.

- Hausse de la taxe terrorisme

La taxe applicable à chaque contrat d’assurance (auto, moto, habitation, santé, etc.) augmente de 4,30 euros à 5,90 euros pour améliorer le système d’indemnisation des victimes des actes terroristes.

- Vignettes pour reconnaitre le niveau de pollution à Paris

À compter du 16 janvier 2017, des vignettes de couleurs différentes seront obligatoirement apposées sur les véhicules, incluant les deux-roues. Ces vignettes indiquent le niveau de pollution et pourraient s’étendre à d’autres agglomérations au cours de l’année 2017.

- Port obligatoire de casque pour les enfants à vélo

À partir du 22 mars 2017, les enfants âgés de moins de douze ans devront porter un casque, qu’ils soient conducteurs ou passagers d’un vélo. Si cette règle n’est pas respectée, la personne adulte et responsable qui accompagne les enfants devra s’acquitter d’une amende de 135 euros (contraventions de quatrième classe).

- Infractions routières commises par les employés

À compter de 2017, les entreprises sont tenues de communiquer le nom des salariés qui ont commis une infraction au Code de la route au volant d’un véhicule de société.

- Plus de surteintage de vitres

Les vitres surteintées (pare-brise et vitres latérales) seront prohibées à partir de 2017, sauf pour les personnes atteintes d’une maladie de la peau et pour les véhicules blindés. En cas de non-respect de ces règles, l’assuré devra verser une amende de 135 euros et 3 points seront retirés de leur permis de conduire.

- Plus de sacs en plastique

Depuis le mois de juillet 2016, les caisses des établissements commerciaux ne proposent plus de sacs plastiques à leurs clients, mais ces poches étaient encore utilisées dans les rayons fruits et légumes. Désormais, à compter de 2017, seuls les sacs en papier, en tissu ou en plastique-amidon, sont autorisés.

- Étiquettes des plats cuisinés

Les plats cuisinés contenant au-delà de 8 % de viande et de 50 % de lait devraient être munis d’une étiquette qui détaille l’origine des ingrédients. L’étiquette « Produit d’origine française » est réservée aux préparations composées à 100 % de viande française ou à 100 % de lait français.

Hausse des cotisations de retraite en 2017

- Le

- Écrit par Ludovic Herschlikovitz

Une deuxième hausse de cotisation de retraite est prévue au 1er janvier 2017, après la première augmentation de 0,10 point au 1er janvier 2016. Le nouveau taux sera de 2,30 % après cette deuxième hausse de cotisation de retraite.

Cotisation de retraite : une deuxième augmentation au 1er janvier 2017

Le taux de cotisation d’assurance vieillesse de base va augmenter de 0,10 point afin de s’établir à 2,30 % à partir du 1er janvier 2017. Il faut rappeler qu’il s’agit de la deuxième hausse consécutive : en effet, le taux de cotisation a déjà été augmenté de 0,10 point au 1er janvier 2016.

Une prise en charge à parts égales entre l’employeur et le salarié

Il faut noter que cette augmentation sera équitablement répartie entre l’employeur et le salarié : à partir du 1er janvier 2017 :

- La part patronale s’élèvera donc à 1,90 %, contre 1,85 % en 2016 ;

- La part salariale sera de 0,40 %, contre 0,35 % en 2016.

Un changement sur la nouvelle fiche de paie

À partir du 1er janvier 2017, les entreprises qui emploient au moins 300 salariés auront l’obligation de fournir une fiche de paie simplifiée à leurs salariés. Les changements portent surtout sur la réorganisation des lignes qui se rapportent aux cotisations de protection sociale. Le document comportera cinq rubriques qui correspondent aux risques susceptibles d’être couverts : retraite, famille et chômage, accidents du travail et maladies professionnelles, santé.

Ces nouvelles dispositions contribueront à faciliter la lecture de la fiche de paie. Les employeurs concernés devront s’occuper du libellé et de la présentation de ces nouvelles lignes. L’employeur doit se charger de la divulgation par courrier recommandé avec accusé de réception ou bien par voie dématérialisée dans un délai de 45 jours après l’envoi ou la remise de l’avis de contravention. S’il refuse de s’occuper de cette tâche qui lui incombe, il sera passible d’une amende de 750 euros.

Une présentation plus adaptée

Selon les termes de l’arrêté du 25 février 2016, les responsables diffusent deux modèles de fiches de paie : le premier est réservé aux cadres et l’autre pour les non-cadres. Ces deux modèles peuvent également être réunis avec des précisions sur les mentions obligatoires réservées aux cadres.

Il faut noter que l’administration diffuse des modèles qui ne comprennent pas de colonne dédiée au taux patronal, alors que le nouvel article R3243-1 du Code du travail a rendu cette indication obligatoire. L’administration a donc déclaré que les deux présentations (avec ou sans les taux patronaux) seront acceptées.

Les promesses de François Fillon envers les retraités

- Le

- Écrit par Ludovic Herschlikovitz

François Fillon a dévoilé ses promesses aux retraités et aux salariés modestes

Une hausse de plus de 300 euros par an pour ceux qui perçoivent moins de 1000 euros par mois

La réforme du candidat de la droite ne prévoit pas uniquement des mesures contraignantes. François Fillon a indiqué au « JDD » que tout retraité touchant une pension de base inférieure à 1000 euros par mois bénéficiera d’un coup de pouce de plus de 300 euros par an, soit environ 25 euros par mois. Cette disposition ne manquera pas de ravir les pensionnés modestes dont les retraites ont été gelées depuis quelques années à cause de la faiblesse de l’inflation.

Pour rappel, l’équipe de François Hollande a augmenté le minimum vieillesse à 800 euros et a accordé une prime exceptionnelle de 40 euros aux retraités qui perçoivent une pension de base de moins de 1200 euros.

Pension de réversion : Une hausse minimum de 600 euros par an pour les conjoints survivants

Les pensions de réversion augmenteraient également et les conjoints survivants percevront au moins 600 euros par an, soit 50 euros par mois. François Fillon veut sans doute compenser la suppression de la demi-part des veuves, une décision prise lorsqu’il était chef du gouvernement. Il a précisé que cette disposition ne s’adresse qu’aux plus modestes dont le nombre est estimé à 400 000 personnes gagnant environ 800 euros par mois.

Une franchise de cotisation salariale sera mise en place

Le plafond du quotient familial à 3 000 euros par demi-part

Des cotisations plus faibles sur les emplois de service

Le candidat de la droite projette d’instaurer un statut de travailleur indépendant pour favoriser la création d’un million d’emplois. L’activité ne pourra être requalifiée qu’au bout de trois ans, une règle qui devrait rassurer les entreprises. La création d’une caisse d’assurance-chômage équilibre et spécifique est aussi prévue.

Taux des livrets d’épargne inchangé au 1er février 2017

- Le

- Écrit par Ludovic Herschlikovitz

Suite à une suggestion du gouverneur de la Banque de France en juillet 2016, le taux du livret A stagnera à 0,75 % jusqu’aux prochaines élections présidentielles. Le taux des livrets règlementés n’a donc pas changé au 1er février 2017

Épargne : le taux des livrets règlementés restent inchangés au 1er février 2017

Avant le 1er août 2016, date de l’annonce du taux du Livret A, le gouverneur de la Banque de France a suggéré que le taux du Livret A soit maintenu inchangé au 1er février 2017. Le ministère de l’Économie et des Finances a validé cette proposition.

Une décision confirmée par un arrêté publié au JO du 29 janvier 2017

Rappellons que l’arrêté publié le 25 juillet 2016 n’indiquait que la rémunération pour la période allant du 1er janvier 2016 au 31 janvier 2017. Ainsi, un nouveau texte règlementaire a été publié au Journal officiel le 29 janvier 2017 pour confirmer que le rendement du Livret A reste fixé à 0,75 % du 1er février au 31 juillet 2017. Rappelons qu’il s’agit du taux le plus bas jamais enregistré et il n’a pas changé depuis le 1er août 2015.

Cette stagnation des taux concerne également les produits d’épargne règlementée qui dépendent du Livret A : LDD, LEP et CEL. Cependant, au mois de janvier et au mois d’août 2016, un autre texte a été publié avec cet arrêté pour indiquer la baisse du taux du Plan d’épargne logement (PEL). Actuellement, aucune notification n’a encore été publiée, ainsi les particuliers qui souscriront un PEL bénéficieront toujours d’un taux de rémunération de 1 %.

Un zoom sur les taux en vigueur pour tous les livrets règlementés

Le taux de rémunération du Livret A, du Livret Bleu du Crédit Mutuel et du Livret de développement durable (LDD) est de 0,75 %. Le Compte d’épargne logement (CEL) et le Livret d’Épargne entreprise sont rémunérés à 0,50 % (hors prime d’État). Pour le Plan d’épargne logement, le taux de rendement est de 1 %. Le livret d’Épargne populaire est le produit règlementé qui présente le taux de rémunération le plus élevé (1,25 %).

| Courtier/Contrat | TAUX PROMO 2024 | Taux hors promo | Demande de documentation |

|---|---|---|---|

|

4,00 % pendant 4 mois |

2.00 % | voir l'offre |

Préparation de sa retraite:Les questions les plus fréquentes

- Le

- Écrit par Ludovic Herschlikovitz

Préparer sa retraite : des réponses concrètes aux questions les plus fréquentes

Souscription d’un PERP : que se passe-t-il en cas de décès ?

Départ en retraite : est-il possible de faire une demande en ligne ?

Les cotisations de retraite versées auprès de la MSA au titre des travaux de vendanges sont-elles remboursables ?

Les primes ne sont-elles pas considérées dans le calcul de la retraite des fonctionnaires ?

Qu’en adviendra-t-il du fonds de pension des travailleurs frontaliers à Londres qui veulent revenir en France ?

Il y a deux options :- Les sommes investies sont maintenues dans le fonds de pension et génèreront une rente à partir de 50 ans, de 55 ans ou de 60 ans, avec une possibilité de sortie partielle en capital ;

- Ce fonds de pension est tout simplement transféré vers un contrat de PERP agréé « Qrops ». Cette option permet de se prémunir des risques de change. Le montant des frais varie de 1 % à 2 % en fonction du montant du fonds de pension et du PERP. Il existe actuellement trois PERP « Qrops » sur le marché : le PERP Lignage de Patrimea, le Plan Elysées Retraite Patrimoine de HSBC et le PERP Confort d’Axa.

Contrat Madelin : les rentes sont-elles taxables à l’ISF ?

Prélèvement à la source : les assureurs alertent les candidats

- Le

- Écrit par Ludovic Herschlikovitz

Prélèvement à la source : le mot des assureurs aux candidats à la présidentielle

Les associations d’épargnants (Faider), les courtiers (CSCA), les conseillers financiers (Anacofi), les conseillers en gestion de patrimoine (CNCGP) et les agents généraux d’assurance (AGEA) ont adressé une lettre ouverte aux candidats à la présidentielle pour les inviter à dévoiler leur position face aux conséquences négatives du passage au prélèvement à la source sur certains produits d’épargne en vue de préparer la retraite.

Les professionnels de l’assurance demandent à ce qu’un régime transitoire soit mis en place pour que les primes d’épargne retraite payées du 1er janvier 2017 au 31 décembre 2018 soient déductibles sur les revenus de 2018. Cette requête devrait permettre de ne pas couper l’essor de ces produits d’épargne retraite.

Un silence inquiétant sur le passage au prélèvement à la source

Les auteurs de la lettre ouverte revendiquent une réponse plus précise à leur question concernant les impacts négatifs du passage au prélèvement à la source sur certains produits d’épargne retraite en 2018. Avec ce changement majeur, il faut bien comprendre que les Français seront dans l’obligation de s’acquitter directement de l’impôt sur le revenu de l’année 2018, tandis que 2017 sera une année blanche. Cela signifie concrètement que les contribuables bénéficient d’une exonération d’impôt sur le revenu pour l’année 2017.

Si cette mesure ne devait pas influer sur les finances des contribuables, la question sur le traitement des réductions, des déductions et des crédits d’impôt en 2017 doit être abordée. En effet, comme il s’agit d’une année blanche, ces différents privilèges doivent également disparaitre. Il faut tout de même rappeler que le gouvernement a déjà indiqué que les crédits d’impôt et les réductions d’impôt seront maintenus. Le versement des bénéfices est prévu au moment du solde de l’impôt, à la fin de la saison estivale en 2018. Cependant, aucune déclaration n’a été faite à propos des déductions d’impôt.

Certains dispositifs d’épargne deviendront moins attractifs

Les professionnels du monde de l’assurance ne cachent pas leurs inquiétudes face à ce silence, étant donné que le marché subit déjà depuis plusieurs mois les conséquences de cette possible perte d’attractivité qui pourraient toucher certains dispositifs d’épargne retraite.

Beaucoup d’épargnants seront tentés d’interrompre les versements sur les produits tels que le PERP, le contrat retraite Madelin, l’article 83, le Prefon, le PERE ou encore le Corem, si les avantages fiscaux qui accompagnent ces produits d’épargne venaient à être supprimés.

Les experts de l’assurance préconisent la mise en place d’un régime transitoire qui permettra de ne pas annuler les déductions fiscales sur les primes d’épargne retraite payées du 1er janvier 2017 au 31 décembre 2018, mais de les appliquer aux revenus perçus en 2018.

La lettre ouverte envoyée à tous les candidats

"Lettre ouverte aux candidats à l’élection présidentielle

Monsieur,

Depuis plusieurs mois maintenant, nous alertons, sans relâche, à la fois le Gouvernement et les présidents des commissions des finances de l’Assemblée Nationale et du Sénat sur un sujet de forte préoccupation pour l’ensemble des acteurs français de l’assurance, un sujet sur lequel notre profession n’a toujours pas reçu de réponse.

Le passage au prélèvement à la source prévu en 2017 aboutit en pratique à l’exonération d’imposition sur le revenu des revenus perçus en 2017. Cette mesure de simplification a cependant un effet collatéral extrêmement dommageable pour l’épargne retraite par capitalisation, complément indispensable du socle de la répartition en cours d’ajustement à la réalité économique et démographique.

Les dispositifs d’épargne retraite supplémentaire (PERP, Madelin, article 83, PERE, Prefon, Corem...) reposent en effet sur un différé d’imposition :

• les primes versées à l’entrée sur ces dispositifs sont déductibles du revenu imposable, dans la Limite du Plafond Epargne Retraite,

• les prestations en sortie (rente ou capital) sont taxées à l’impôt sur le revenu.

La mécanique envisagée pour le passage au prélèvement à la source en exonérant d’imposition les revenus perçus en 2017 supprime de fait l’avantage fiscal des versements épargne retraite de 2017. Sans avantage fiscal sur leurs versements épargne retraite 2017 alors que leurs prestations en sortie seront taxées, les épargnants ne verseront ainsi qu’à partir de 2018.

Nous y voyons un frein très regrettable au développement de l’épargne retraite en France au moment même où cette épargne retraite prend enfin sa place dans le paysage de l’épargne longue

Cette perte d’opportunité pour les millions d’investisseurs concernés que nous représentons impacte également fortement l’activité économique de nos près de 30 000 professionnels distributeurs implantés au plus près de nos concitoyens sur l’ensemble du territoire, en particulier les intermédiaires d’assurance (courtiers, agents généraux, conseillers en gestion de patrimoine et réseaux salariés), les assureurs et les sociétés de gestion de portefeuille impliqués sur ce marché ainsi que les opérateurs économiques de la Préfon des fonctionnaires, dont une des principales missions est d’accompagner le développement de cette épargne retraite par capitalisation.

C’est la raison pour laquelle, nous recommandons un régime transitoire qui permettrait la déductibilité sur les revenus 2018 des primes d’épargne retraite versées du 1er janvier 2017 au 31 décembre 2018. Les versements seront cependant limités aux seuls plafonds retraite de 2018 et bénéficieront souvent d’une efficacité marginale plus faible (du fait de l’imposition par tranches).

Nous sollicitons donc en complément une mesure d’accompagnement spécifique pour réduire les impacts négatifs à la fois pour les investisseurs et pour nos professions, mesure qui pourrait par exemple prendre la forme d’un plafond exceptionnel supplémentaire pour 2018 égal à 50% du plafond théorique.

Nous vous remercions de nous livrer votre position précise sur ce sujet essentiel et vous prions de bien vouloir agréer, Monsieur, l’expression de nos sincères salutations.

Bertrand de SURMONT, David CHARLET, Jean BERTHON, Benoist LOMBARD, Patrick EVRARD (respectivement Président CSCA Président ANACOFI Président FAIDER Président CNCGP Président AGEA)

Prélèvement à la source : Le crédit d'impôt exceptionnel

- Le

- Écrit par Ludovic Herschlikovitz

En 2018, un crédit d'impôt exceptionnel, le Credit d'Impôt Modernisation du Recouvrement (CIMR) sera mis en place afin d'éviter aux contribuables une double imposition au titre du prélèvement à la source à partir du 1er janvier 2018, et au titre de l'impôsition des revenus de 2017.

Explications du CIMR

Aujourd'hui, nous payons en 2017 l'impôt sur les revenus de 2016. Mais en en 2018, avec la mise en place du prélèvement à la source, nous devrons payer l'impôt sur les revenus de 2018. Il va de soit, que le contribuable ne pourra pas être imposé à la fois sur les revenus de 2017 et de 2018.Comment sera alors imposé l'année 2017 qui n'apparait en théorie sur aucune déclaration ? En fait, 2017 ne sera pas pune année blanche car les revenus non exceptionnels seront neutralisés par la création d'un crédit d'impôt modernisation du recouvrement (CIMR) censé neutraliser les revenus entrant dans l'assiette du prélèvement à la source.

Quels revenus ouvrirons un droit à un crédit d'impôts ?

- Seuls les revenus non exeptionnels de 2017 (revenus concernés par le prélèvelement à la source) ouvrent droit au crédit d'impôt. L'impôt est ainsi annulé grace au CIMR

- Les revenus exceptionnels de 2017 (indemnité de licenciement, participation perçue non bloquée sur un PEE...) sont exclus du CIMR et restent imposables tout comme les revenus exclus du prélèvement à la source

- Pour les revenus exclus du prélèvement à la source (dividendes, interêts plus-value mobilères ou immobilières), rien de change et ils garderont leur mode de prélèvement spécifique

Quand s'appliquera le CIMR ?

Le CIMR ne s'appliquera qu'une seule fois en septembre 2018 au titre des revenus de 2017 et n'entre pas dans le système des plafonnements des avantages fiscaux.

Quelles conséquences pour les investissements retraite ou patrimoniaux en 2017 ?

La création du CIMR va avoir une influence sur les investissement patrimoniaux réalisés au cours de l'année 2017 qui bénéficient des avantages fiscaux. On pense bien évidemment aux PERP, PREFON, COREM, loi Madelin ou des investissements immobiliers générant des charges déductibles tels que les investissements en loi Malraux).

A ce jour, aucune précision réelle n'a été fixée par le gouvernement de François Hollande. Il est donc à conseiller d'éviter d'investir lourdement sur ces supports tant qu'une visibilité plus claire n'est pas précisée par le nouveau gouvernement en Mai 2017.

Calendrier prévisionnel du prélèvement à la source

- Le

- Écrit par Ludovic Herschlikovitz

Au 1er janvier 2018, la réforme du prélèvement à la source de l'impôt sur le revenu entrera en vigueur.

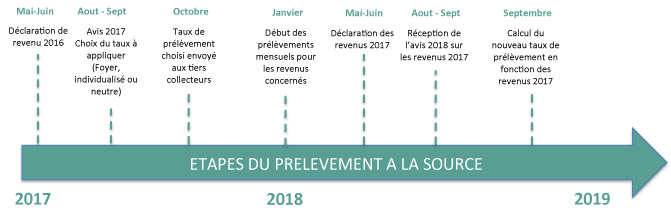

Retraite.com vous dresse un calendrier prévisionnel des étapes qui seront mises en place.

Les étapes liées à la mise en place du prélèvement à la source

Les étapes en 2017

- Mai-Juin : Déclaration des revenus de 2016

- Aout-Septembre : Réception de l'avis d'imposition 2017 sur lequel sont inscrit le taux de prélèvement à la source du foyer fiscal et les taux individualisés. Vous devrez alors choisir le taux à appliquer : Foyer, individualisé ou neutre

- Octobre : Le taux de prélèvement choisi est envoyé aux tiers collecteurs

Les étapes en 2018

- 1er Janvier : Début des prélèvemements des impôts chaque mois sur les salaires, retraites et revenus assimilés. Pour les autres revenus, un acompte sera prélevé chaque mois ou chaque trimestre sur le compte bancaire

- Mai Juin : Déclaration des revenus 2017

- Août- septembre : Réception de l'avis d'imposition 2018 (sur les revenus 2017) sur lequel est inscrit le crédit d'impôt exceptionnel (CIMR)

- Septembre : Calcul du nouveau taux de prélèvelement en fonction de la déclaration de revenus de 2017, pour les revenus perçus entre septembre 2018 et août 2019.

Les étapes en 2019

- mai-Juin : Déclaration des revenus 2018

- Août- septembre : Réception de l'avis d'imposition 2019 sur lequel sont inscrits l'impôt définitif du foyer sur les revenus de 2018, l'impôt encore dû (à payer entre septembre et décembre) ou l'impôt à restituer (remboursé entre août et septembre).

- Septembre : Calcul du nouveau taux de prélèvement en fonction de la déclaration de revenus de 2018, pour les revenus perçus entre septemnbre 2019 et aout 2020.

Fiscalité 2017 : Le prélèvement à la source

- Le

- Écrit par Ludovic Herschlikovitz

Cette réforme ne modifie pas les règles de calcul de l'impôt, mais instaure une nouvelle modalité recouvrement, en prélevant à la source pour les principaux revenus.

Prélèvement à la source : Les grands principes

La loi de finance, met en place le prélèvement à la source de l'impôt à compter du 1er Janvier 2018, ainsi qu'un crédit d'impôt exceptionnel destiné à éviter une double imposition en 2018.

Quels sont les impôts concernés par le prélèvement à la source ?

Le prélèvement à la source concerne la quasi totalité des revenus professionnels et assimilés perçus à partir de 2018 :

- traitement et salaires

- allocations de chômage

- pensions de retraite

- bénéfices professionnels : bénéfices industriels et commerciaux, bénéfices non commerciaux, bénéfices agricoles

- Pensions alimentaires

- revenus fonciers

Quels sont les revenus exclus du prélèvelement à la source ?

Les revenus suivants sont exclus du champs d'application du prélèvement à la source :

- les plus-values immobilières dont l'imposition est payée lors de la cessions d'un immeuble

- les revenus de capitaux mobiliers (dévidendes et intérets) qui restent soumis à un prélèvement forfaitaire non libératoire dès leur encaissement

- les plus-values mobilières qui continuent à être déclarées l'année suivante, sous déduction d'un éventuel abattement pour durée de détention

- les gains liés aux assurances vie et PEA

Qui prélèvera à la source ?

L'impôt sera prélevé sur les sommes à verser chaque mois par les employeurs, les caisses de retraite, la sécurité sociale et les autres débiteurs au taiux comminiqué par le fisc.

Certains revenus feront l'objet d'une retenue à la source, d'autres d'un acompte :

Prélèvement à la source

La retenue à la source s'applique au revenu net imposable avant déduction des frais professionnels ou de l'abattement de 10% pour les retraite. Elle concerne :

- Les salaires et revenus assimilés

- Les retraites

- Les pensions d'invalidité

- Les rentes à titre gratuit

Les acomptes

Les acomptes concernent :

- Les bénéfices professionnels

- Les revenus fonciers

- les pensions alimentaires

Le montant des acomptes est calculé à partir des derniers revenus connus et sera prélevé sur le compte bancaire du contribuable chaque mois.

Comment sera calculé le taux du prélèvement à la source ?

Deux taux d'imposition successifs sont calculés par l'administration fiscale :

- Le taux d'imposition du 1er Janvier au 30 août

- Le taux d'imposition du 1er septembre au 31 décembre

Ces taux sont respectivement basés sur les déclarations des années N-2 et N-1. Le taux sera actualisé pour chaque période par le fisc à partir de la dernière déclaration de revenus.

Attention : Ces taux s'appliquent uniquement aux revenus soumis au prélèvement à la source.

Pour les contribuables qui déclarent pour la première fois leurs revenus, un taux par défaut s'appliquera de plein droit.

Pour les couples mariés ou Pacsés imposés en droit commun, ils pourront opter à tout moment pour un taux individualisé sur leurs revenus respectifs afin de garder confidentiel leur taux de prélèvement réel. Les revenus du patrimoine commun reste cependant soumis au taux du foyer.

Attention : Le taux du prélèvement à la source ne tient pas compte des crédits ou réductions d'impôts, ce qui pourra entrainer des conséquences en terme de trésorerie.

Comment est géré le changement de situation du foyer fiscal (mariage, décès, divorce...)

Le contribuable devra signaler à l'administration fiscale le changement de situation de son foyer dans les 60 jours de sa survenance. Un nouveau taux de prélèvement sera alors recalculé. De plus, si les revenus imposables sont amenés à varier, à la hausse comme à la baisse, le montant du prélèvement pourra être modulé sous certaines conditions.

Faudra t-il toujours replir une déclaration de revenu ?

La déclaration en N+1 des revenus de l'année N (déclaration 2018 pour les revenus 2017) reste obligatoire. Elle permet l'imposition des revenus hors champs d'application du prélèvement à la source et la prise en compte des crédits et rédutions d'impôts effectués en année N.

Proposition de retraite de Marine Le Pen de partir à 60 ans

- Le

- Écrit par Ludovic Herschlikovitz

La retraite à 60 ans financée par le plein emploi est-elle réalisable ?

Marine Le Pen a déclaré qu’elle reviendra sur la retraite à 60 ans, financé par le plein emploi si elle est élue. Découvrez l’analyse de Jacques Bichot, un économiste spécialisé dans les retraites.

Le 8 mars 2017, Marine Le Pen a encore réaffirmé sur les ondes de RTL Matin qu’elle compte revenir à un départ en retraite à 60 ans avec 160 trimestres cotisés pour bénéficier d’une pension à taux plein. Cette mesure va à l’encontre de toutes les réformes effectuées depuis 2010, prévoyant le recul de l’âge de départ afin de mieux répartir le poids du versement des retraites qui pèse sur la population active à cause de l’allongement de l’espérance de vie, mais aussi à cause du départ massif en retraite de la génération du Baby-boom.

Un zoom sur les détails pour bien comprendre ce programme portant sur les retraites

Marine Le Pen a également dévoilé ses intentions en ce qui concerne les régimes spéciaux : certaines caisses seront supprimées si elle est élue. Elle n’envisage pas du tout à la fusion en créant une grande caisse universelle comme le feraient François Fillon et Emmanuel Macron. Ainsi, les régimes qui ne se justifient pas seront supprimés : elle a indiqué qu’elle n’a pas une vision idéologique sur ce sujet.

La retraite à 60 ans grâce au plein emploi relève de l’utopie

L’économiste insiste également sur le fait qu’il n’y a aucun rapport entre l’âge de départ et le chômage. Par exemple, avec un taux de chômage inférieur à 5 %, 50 % des Suédois travaillent encore jusqu’à 70 ans. En conclusion, il indique que la promesse d’un retour à la retraite à 60 ans n’a aucun fondement économique. La candidate du Front National veut seulement attirer l’électorat populaire, tout comme le candidat du Front de Gauche.

Retraite à 60 ans : une violente opposition dès 1982

Les médias se souviennent notamment des propos de Philippe Seguin : « Prisonniers de vos mythes, vous êtes enfermés dans une terrible alternative : désespérer ceux qui ont cru en vous, ou ignorer la réalité économique. Vous n’avez plus le choix qu’entre l’irrationnel et une certaine forme d’imposture. Je ne suis que médiocrement rassuré de vous voir choisir la deuxième voie ». Devenu ministre des Affaires social et de l’Emploi, quatre ans plus tard, Philippe Seguin redoutait les effets de la disparition de la garantie des ressources dans le projet final de 1982 parce qu’il appréhendait une baisse des pensions pour assurer le financement de la retraite à 60 ans. Ses doutes se sont malheureusement confirmés pour certaines petites retraites, en particulier dans le secteur agricole.

Plus de débats à propos de l’âge ?

35 ans après la réforme de 1982, l’âge de départ en retraite demeure toujours un sujet qui divise dans les discours politiques. Mais peut-être que cette situation ne va plus durer. En effet, Jacques Bichot assure qu’il s’agit d’une notion périmée dans le système de retraite par point appliqué en Allemagne et en Suède. Ce système sera intégré dans la réforme qui sera mise place par Emmanuel Macron et François Fillon si l’un d’entre eux est élu.