Mai 2024

PER : un bilan dépassant les prévisions du gouvernement

- Le

- Écrit par Stephane Duvignol

Dans un communiqué de fin avril 2024, le ministère de l’Économie a annoncé que 10 millions de Français détenaient un Plan d’épargne retraite (PER) en fin 2023, toutes catégories confondues. Ceux-ci représentent plus de 100 milliards d’euros d’encours. Bercy salue ces performances exceptionnelles, largement supérieures aux prévisions.

Un produit d’épargne retraite simple et fiscalement avantageux

Instauré en 2019 dans le cadre de la loi Pacte, le Plan d’épargne retraite s’est rapidement imposé comme l’un des outils préférés des Français pour préparer leurs vieux jours.

“Le PER, un produit qui plaît et qui est simple” comme le rappelle Ludovic Herschlikovitz, président et fondateur de Retraite.com, dans sa récente interview sur Europe 1.

D’une part, le PER a apporté plus de simplicité et de lisibilité à l’épargne retraite en se substituant à plusieurs anciens produits (PERP, Madelin, article 83, PERCO) au fonctionnement complexe.

D’autre part, ce support constitue une solution de défiscalisation très efficace, en permettant de déduire une partie de ses versements volontaires de son revenu imposable.

Si les versements sont libres tout au long de la vie du contrat, les fonds accumulés sont normalement indisponibles jusqu’au départ à la retraite. La réglementation prévoit néanmoins des cas de déblocage anticipé :

- l’acquisition d’une résidence principale ;

- la fin des droits à l’indemnité chômage ;

- certains « accidents de la vie » comme l’invalidité ou le surendettement.

En fin de carrière, les fonds peuvent être récupérés en une fois, ou étalés dans le temps sous la forme d’une rente viagère. Il est même parfois possible, pour le retrait, de combiner rente mensuelle et capital. Cette stratégie permet de cumuler les atouts des deux options, en profitant simultanément de la sécurité d’un revenu régulier et d’une flexibilité financière grâce à la perception d’une somme conséquente.

Une croissance fulgurante bénéfique aux particuliers et aux entreprises

Entre fin 2022 et fin 2023, la croissance du PER s’est sensiblement accélérée. De 7 millions, le nombre de souscripteurs a dépassé le seuil des 10 millions, tandis que les encours constitués sur les contrats ouverts a bondi à 102,8 milliards d’euros, en partant d’un total de 80 milliards d’euros.

D’après le communiqué de Bercy, « l’augmentation des encours concerne tous les types de PER ». Les PER d’entreprise, collectifs et obligatoires, affichent respectivement 23,4 milliards d’euros et 19,5 milliards d’euros d’encours.

Pour leur part, les PER individuels capitalisent 59,9 milliards d’euros d’encours et comptent 3,69 millions de titulaires.

Ces résultats, obtenus de la compilation des données fournies par toutes les fédérations professionnelles proposant le PER, « dépassent les attentes » de l’Exécutif. Bruno Le Maire s’est réjoui du succès du PER, les qualifiant de « produit d’épargne idéal pour la préparation de la retraite des Français ». Cette dynamique profite également aux entreprises, qui ont besoin de financements à long terme pour mener les transformations de grande ampleur qu’exige un environnement économique très fluctuant.

En 2024, la déduction sur l’impôt sur le revenu peut s’élever jusqu’à 35 194 euros pour les salariés et 85 780 euros pour les travailleurs indépendants. Ajoutés à la grande liberté dans la gestion des versements, ces facteurs expliquent l’attractivité et l’essor fulgurant du PER en moins de cinq ans. Confrontée à la forte concurrence des livrets d’épargne réglementés et des comptes à terme en 2023, l’assurance-vie a su rebondir grâce au succès du PER, en enregistrant une collecte nette de 2,4 milliards d’euros.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

Assurance-vie : comment déclarer ses gains aux impôts ?

- Le

- Écrit par Stephane Duvignol

Les contrats d’assurance-vie offrent une grande flexibilité en autorisant le rachat du capital investi à tout moment. Cette opération permet de récupérer des fonds tout en bénéficiant d’une fiscalité avantageuse, puisque seuls les gains générés par le contrat sont imposables. Ils doivent cependant être reportés sur la déclaration de l’impôt sur le revenu au cours de l’année suivant le rachat. Explications.

L’imposition de l’assurance-vie selon l’ancienneté du contrat

Que le rachat d’une assurance-vie soit partiel ou intégral, il n’entraîne pas l’imposition du capital investi, mais uniquement des intérêts acquis. Le calcul de la base taxable dépend de l’ancienneté du contrat au moment de l’opération, ainsi que de la date à laquelle les versements ont été effectués.

Par ailleurs, le taux de taxation applicable est avantageux pour l’épargnant. En effet, le régime fiscal est particulièrement attractif après au moins 8 ans de détention, des abattements spécifiques pouvant conduire à une exonération totale d’impôt sur les gains.

Pour les gains des versements réalisés avant le 27 septembre 2017, le détenteur a le choix entre l’impôt sur le revenu, ou le prélèvement forfaitaire libératoire, dont le taux varie en fonction de l’ancienneté du contrat :

- PFL à 35 % pour une durée de détention inférieure à 4 ans

- PFL à 15 % pour une durée de détention comprise entre 4 et 8 ans

- PFL à 7,5 % pour une durée de détention supérieure à 8 ans

Pour les gains des versements réalisés à compter du 27 septembre 2017, l’épargnant peut choisir d’être soumis à l’impôt sur le revenu ou au prélèvement forfaitaire unique, après application d’un abattement de 4 600 € par an pour une personne seule ou 9 200 € par an pour un couple.

Le taux du PFU diffère suivant la durée de détention du contrat :

- 12,80 % pour une durée de détention inférieure à 8 ans

- 7,5 % pour les gains associés aux versements inférieurs à 150 000 € au-delà de 8 ans de détention

- 7,5 % pour les gains générés par les versements supérieurs à 150 000 € au-delà de 8 ans de détention

Les cases à remplir pour la déclaration des gains issus de l’assurance-vie

L’Imprimé Fiscal Unique (IFU) est un document essentiel pour les détenteurs d’un contrat d’assurance-vie. Fourni par l’assureur, il résume les données communiquées à l’administration via le formulaire de déclaration, qui est ainsi pré-rempli.

Ces informations incluent la fraction des gains issus des versements, calculée de manière proportionnelle en fonction de la date à laquelle ceux-ci ont été effectués, avant ou après septembre 2017.

Deux options d’imposition s’offrent à l’assuré lors d’un rachat d’assurance-vie :

- le prélèvement forfaitaire unique (PFU)

- le barème progressif de l’impôt sur le revenu

Ce choix déterminant doit être fait au moment de l’opération et ne peut être modifié ultérieurement (on parle "d’option irrévocable"), raison pour laquelle il est essentiel de bien comprendre les implications fiscales de chaque option avant de prendre une décision.

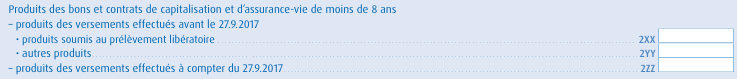

Si le contrat est détenu depuis moins de 8 ans, les champs à renseigner pour les versements antérieurs à septembre 2017 sont :

- la case 2XX : les montants soumis au prélèvement libératoire de 35 % ou 15 % selon que la durée de détention du contrat est inférieure à 4 ans ou inférieure à 8 ans ;

- la case 2YY : les sommes imposées au barème progressif de l’IR pour l’épargnant qui a renoncé au PFL lors du retrait.

Les informations requises pour les versements effectués à partir de septembre 2017 :

- la case 2ZZ : les gains redevables de la flat tax au taux de 12,80 %

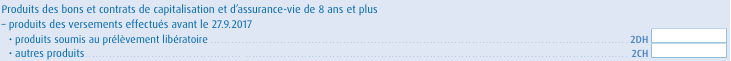

Si le contrat est détenu depuis plus de 8 ans, les champs à compléter pour les versements antérieurs à septembre 2017 sont :

- la case 2CH : déclaration des gains imposables au barème dans la catégorie « revenus ouvrant droit à abattement » ;

- la case 2DH : mention des gains soumis au prélèvement libératoire de 7,5 %.

Les informations requises pour les versements effectués à partir de septembre 2017 :

- la case 2VV : les gains issus de versements inférieurs à 150 000 €, soumis au prélèvement libératoire à 7,5 % ou au barème de l’IR

- la case 2WW : les profits tirés des versements supérieurs à 150 000 €, auxquels s’applique le taux forfaitaire de 12,8 % ou le barème de l’IR

![]()

- la case 2UU : le total des sommes inscrites dans les cases 2VV et 2WW (primes inférieures et supérieures à 150 000 €) ;

- la case 2CK : le montant de l’impôt prélevé à la source si l’assureur a déjà procédé au PFL de 7,5 % au moment de payer les intérêts ;

- la case 2OP : à cocher pour renoncer au PFU (flat tax) de 30 % sur option.

Le renoncement concerne l’intégralité des revenus de placement, et entraîne l’application du barème progressif de l’IR. Cette possibilité est particulièrement attractive pour les contribuables non imposables.

Exemple de calcul de l’impôt à payer pour le rachat d’une assurance-vie

Pour illustrer les implications fiscales d’un rachat d’assurance-vie, prenons l’exemple d’un épargnant qui investit un total de 20 000 € dans un fonds en euros performant à 4,6 % net de frais de gestion.

À combien s’élève le montant des impôts à payer sur les gains générés ?

Un des avantages du rachat est que seules les plus-values sont taxables. L’épargnant est redevable de l’impôt sur le revenu à 12,8 % dû au moment du rachat, et d’un taux unique (« flat tax ») favorable de 17,2 % pour les cotisations sociales, prélevées automatiquement à la fin de l’année pour les fonds en euros.

Si l'opération est réalisée après une année de détention :

- les intérêts perçus = 20 000€ x 4,6 % soit 920 €

- impôts à régler = 920€ x 30 % soit 276 €

- intérêts nets perçus = 644 €.

A noter qu'il est préférable pour l’épargnant de garder son contrat au moins 8 ans pour bénéficier des avantages fiscaux de l’assurance-vie. Dans notre exemple, s’il avait attendu l’expiration de ce délai pour racheter son contrat, il n’aurait pas eu d’impôts à payer grâce à l’abattement de 4 600 €.

L’assurance-vie offre plusieurs attraits pour la préparation de la retraite. Elle est simple à comprendre, sûre et permet de faire fructifier son épargne sur le long terme, via des versements réguliers, adaptés au budget du souscripteur. Flexible, elle favorise l’optimisation du rendement de son portefeuille grâce au lissage des divers supports d’investissement.

Elle permet également d’anticiper la baisse de revenus une fois sa carrière terminée et de financer des projets d’envergure comme l’achat d’une résidence secondaire ou la transmission de patrimoine. Elle donne en outre la possibilité de protéger ses proches. En effet, en cas de décès, les bénéficiaires désignés reçoivent un capital pour les aider à maintenir leur niveau de vie.

Découvrir d'autres contrats d'assurance-vie

Découvrir d'autres contrats d'assurance-vie

Les contrats d'assurance-vie en ligne

- L'assurance-vie en ligne NALO

- Dynavie, le contrat d'assurance-vie de Monceau Assurances

- Le contrat d'assurance-vie Placement-direct Euro+

- Le contrat d'assurance-vie Garance Épargne

- L'assurance-vie ASAC Néo Vie

- L'assurance-vie Homunity

- L'assurance-vie Carac Epargne Patrimoine

- L'assurance-vie FORTUNEO

- Assurance-vie Croissance distribuée par Epargnissimo

- L'assurance-vie Goodvest

- L'assurance-vie KOMPOZ de Sicavoline

- L'assurance-vie Puissance Avenir du courtier AssuranceVie.com

- L'assurance-vie Altaprofits Vie

- Le contrat d'assurancevie.com Évolution Vie

- Le contrat BoursoBank BoursoVie

- L'assurance-vie Linxea

- L'assurance-vie Meilleurtaux Placement

- L'assurance-vie Mon Petit Placement

- L'assurance-vie Yomoni Vie

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP