Actualités

Préfon-Vie Responsable, la nouvelle offre de Préfon

- Le

- Écrit par Ludovic Herschlikovitz

Préfon a annoncé il y a quelques jours le lancement de sa nouvelle offre d’assurance vie élaborée avec Suravenir, Fédéral Finance et d’autres partenaires. Ce nouveau contrat répond aux nombreux critères de l’investissement socialement responsable.

Préfon-Vie Responsable : le nouveau contrat d’assurance vie multisupport 100% digital de Préfon

Lors d’une conférence de presse qui s’est tenue à Paris le 4 octobre dernier, Préfon a annoncé le lancement de son nouveau contrat d’assurance vie « Préfon-Vie Responsable ». En collaboration avec Suravenir (filiale d'assurance vie et de prévoyance du Crédit Mutuel ARKEA), ce contrat d’assurance vie individuel est un contrat multisupport 100% digital. Ce nouveau produit offre aux épargnants la possibilité de souscrire un contrat en ligne et d’opter pour une gestion libre ou une gestion sous mandat passant par un autre partenaire qui n’est autre que Fédéral Finance.

Selon Christian Carrera, directeur général de Préfon, cette offre correspond en tout point aux valeurs véhiculées par le groupe et aux exigences d’investissement responsable. Ces valeurs se traduisent par un produit socialement responsable alliant recherche de performance économique et économie responsable.

Pour l’élaboration de cette offre, le groupe Préfon s’est entouré de partenaires en totale adéquation avec sa vision. Il a fait appel à Indefi, un cabinet avec un haut niveau d’expertise en stratégie ESG pour mettre en place un processus d’analyse structuré et systématique. Ce dernier a pour objectif d’identifier les supports d’investissement répondant impérativement aux valeurs ISR plébiscitées par Préfon. Le groupe accorde une attention toute particulière aux sociétés de gestion incluant dans leur stratégie les critères ESG (Environnementaux, Sociaux et de Gouvernance).

Sélectionnée à la suite d’un appel d’offre lancé par Préfon, Suravenir jouit d’une belle notoriété sur le marché du digital. Selon Bernard Le Bras, président du directoire de Suravenir, cette collaboration est une occasion pour la filiale d’ARKEA de se développer et de s’engager un peu plus pour l’investissement socialement responsable.

Le contrat Préfon-Vie Responsable se compose ainsi de fonds en euros Suravenir Rendement et Suravenir Opportunités. En tant que contrat multisupport, il propose également des unités de compte à fort potentiel en adéquation avec les critères ESG. Modulable, Préfon-Vie Responsable est exempté de frais de souscription, de frais de versement, de frais d’arbitrage ou de frais de sortie. Le contrat ne supporte que les frais de gestion de l’ordre de 0,6% pour la gestion libre et 0,95% pour la gestion sous mandat.

Fiscalité et année blanche sur le rachat d’une assurance vie

- Le

- Écrit par Ludovic Herschlikovitz

Tirer profit en 2018 de la fiscalité appliquée à un contrat d’assurance vie

La réforme de l’épargne en 2017 modifie quelque peu le plan fiscal appliqué à l’assurance vie, un point qui mérite quelques éclaircissements. Qui plus est, le prélèvement à la source en vigueur dès le 1er janvier 2019 prochain fait de cette année 2018 une « année blanche », les épargnants ne savent vraiment plus où donner de la tête. Les assurés se demandent alors ce que ces mesures impliquent réellement pour les opérations effectuées en 2018.

Réforme de la fiscalité de l’épargne (2017) : une nouvelle loi pour les contrats d’assurance vie

Pour rappel : les sommes soumises à l’impôt dans le cas de rachat partiel ou total sont celles des plus-values (gains uniquement) sur le contrat d’assurance vie et non sur le capital investi. Pour les souscriptions d’assurance vie entre le 1er janvier 1990 et le 26 septembre 1997 par ailleurs, les « taux historiques » de fiscalité restent en vigueur pour les plus-values générées au cours des 8 premières années suivant l’ouverture des contrats.

Pour les versements réalisés avant le 27 septembre 2017

- Entre 0 et 4 ans d’ancienneté du contrat : l’épargnant a le choix entre l’application d’un prélèvement forfaitaire libératoire (PFL) de 35% ou d’une imposition au barème progressif de l’impôt sur le revenu

- Entre 4 et 8 ans d’ancienneté du contrat : l’épargnant a le choix entre l’application d’un prélèvement forfaitaire libératoire (PFL) de 15% ou d’une imposition au barème progressif de l’impôt sur le revenu

- Plus de 8 ans d’ancienneté du contrat : l’épargnant a le choix entre l’application d’un prélèvement forfaitaire libératoire (PFL) de 7,5% ou d’une imposition au barème progressif de l’impôt sur le reven

Pour les versements réalisés à compter du 27 septembre 2017

- Entre 0 et 8 ans d’ancienneté du contrat : l’épargnant a le choix entre

- l’application d’un prélèvement forfaitaire unique (PFU) de 12,8% (+17,2% de CSG, soit 30%)

- ou d’une imposition au barème progressif de l’impôt sur le revenu (+17,2% de CSG)

- Plus de 8 ans d’ancienneté du contrat : pour les versements inférieurs ou égaux à 150 000 euros, l’épargnant a le choix entre

- l’application d’un PFU (prélèvement forfaitaire unique) de 7,5% (+CSG)

- ou d’une imposition au barème progressif de l’impôt sur le revenu. (+CSG)

- Plus de 8 ans d’ancienneté du contrat pour les versements supérieurs à 150 000 euros, l’épargnant a le choix entre

- 12,8% sur les plus-values ou une imposition sur le barème progressif de l’impôt sur le revenu

A savoir : Ce nouveau dispositif fiscal prévoit une exonération du prélèvement forfaitaire dans le cas où le revenu fiscal de référence (RFR) de l’année N-2 du contribuable est inférieur à 25 000 euros pour une personne seule et 50 000 euros pour un couple.

Quelques conseils avant de proceder au rachat d'une assurance vie

- Il est toujours plus -avantageux de réaliser un rachat sur un contrat peu performant, voire même en situation de moins-value. Ainsi, un épargnant qui a souscrit plusieurs assurances vie doit effectuer les retraits sur le contrat le moins rentable pour payer moins d’impôt.

- Après de 8 ans d’ancienneté du contrat, les gains d’une assurance vie bénéficient d’un abattement de 4 600 euros pour un célibataire et de 9 200 euros pour un couple. L’épargnant a donc tout intérêt à attendre ce délai avant de procéder à un rachat. Qui plus est, ces abattements sont applicables chaque année, l’étalement des retraits sur 2 ou 3 ans est un moyen efficace de les optimiser.

Année blanche sans impôt, quel avantage sur le plan fiscal pour mon assurance vie ?

Bien que l’année blanche ne représente pas un réel avantage fiscal pour les détenteurs d’assurance vie, ceux qui souhaitent réaliser un rachat cette année peuvent l’optimiser en comptant sur le taux de prélèvement. Pour bénéficier du meilleur taux en effet, les épargnants ont tout intérêt à comparer le taux de prélèvement forfaitaire libératoire (PLF) ou le taux de prélèvement forfaitaire unique (PFU) avec le taux moyen d’imposition sur leurs revenus de 2018. Pour rappel, le taux de prélèvement choisi par l’épargnant s’applique à l’ensemble des gains de ses différents placements.

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

Imposition des revenus en assurance-vie

- Le

- Écrit par Ludovic Herschlikovitz

Comment sont imposés les revenus des assurances-vie ?

Pas de retrait, pas d’impôts

Le rachat entraine l’imposition des revenus

Tout d’abord, si l’épargnant retire l’intégralité de la somme figurant sur son contrat, le revenu qu’il aura perçu et qui sera imposable correspond à la différence entre le montant qu’il retire (la valeur actuelle du contrat) et la somme des cotisations qu’il a versées jusqu’alors.

Ensuite, s’il ne s’agit que d’un retrait partiel, on calcule en prorata la plus-value comprise dans la somme retirée et c’est ce revenu qui sera imposable. Si le montant est négatif, l’épargnant n’aura évidemment aucun impôt à payer.

Le flat tax pas encore en vigueur pour les revenus de 2017

La durée de détention, un facteur majeur dans la détermination du régime d’imposition

Si l’épargnant n’a pas attendu au moins 8 ans avant d’effectuer son premier rachat, deux cas de figures se présentent :

- Soit la plus-value encaissée est intégrée à ses autres revenus et ainsi être soumise au barème progressif de l’impôt.

- Soit elle fait l’objet d’un PFL (Prélèvement Forfaitaire Libératoire) qui est de 35% pour les 4 premières années et de 15% par la suite.

Opter pour un PFL, cela engage à quoi au juste ?

Quand l’épargnant choisit l’option PFL, il charge son assureur de faire les prélèvements pour le fisc au moment où il effectue des retraits. Du coup, même si la déclaration desdites sommes est impérative, elles ne sont plus soumises à l’impôt.A noter que le fait de choisir un PFL est effectué par l’épargnant au moment même où il effectue un rachat. Dès lors, il ne lui est plus possible de revenir au régime par défaut.

Les différentes cases à vérifier lors de la déclaration

Les cases qui intéressent ceux ayant opté pour le régime par défaut sont les cases 2CH et 2TS. La première est pour les « produits des contrats d’assurance-vie d’une durée d’au moins 8 ans » et la deuxième pour les « produits des contrats d’assurance-vie d’une durée inférieure à 8 ans et distributions ».

Pour ceux qui ont opté pour un PFL, ils doivent se reporter à la case 2EE « Autres produits de placement soumis à un prélèvement libératoire » (si leur contrat présente encore une durée inférieure à 8 ans) ou à la case 2DH « Produits d’assurance-vie et de capitalisation soumis au prélèvement libératoire de 7,5% » (si le contrat a été conclu il y a au moins 8 ans). Normalement, ces cases-là sont pré-remplies et l’épargnant n’a qu’à plus qu’à vérifier.

La première case 2BH est destinée à accueillir le montant des rachats de l’assurance-vie qui ont fait l’objet de prélèvements sociaux mais qui n’ont pas été soumis au PFL. Ceci permettra à l’épargnant de bénéficier de la CSG déductible. La deuxième case 2CG, quant à elle, est l’exacte opposée de la 2BH.

Assurance vie : Les fonds euro-croissance a la peine

- Le

- Écrit par Ludovic Herschlikovitz

Le fonds euro-croissance peine à séduire

A peine plus rentable que le fonds en euros classique

Les fonds euro-croissance, comment ça marche au juste ?

Comment remonter la pente des taux d'interêts faibles ?

Relance problable du Ministre de L'économie. Est-ce que ce sera suffisant ?

Rachat de Trimestres en 2018 : Pourquoi c'est une mauvaise idée

- Le

- Écrit par Ludovic Herschlikovitz

Rachat de trimestres durant l’année blanche : une mauvaise idée

Le rachat de trimestres est tout à fait envisageable pour un salarié qui, à son départ à la retraite, ne comptabilise pas le nombre de trimestres requis pour bénéficier d’une retraite à taux plein. Cette opération est régie par de nombreuses règles telles que le respect des barèmes de prix, la condition d’âge (de plus de 20 ans et moins de 67 ans) ou encore des tranches pour le calcul des versements. L’information importante à retenir cependant est que les sommes versées pour le rachat de trimestres ne sont pas assujetties à l’impôt sur le revenu. L’avantage fiscal qu’offre le rachat de trimestres est que les versements sont déductibles des revenus imposables. Une telle opération permet donc de diminuer l’impôt sur le revenu.

Or, le dispositif fiscal qu’est le prélèvement à la source change la donne pour l’année 2018. En effet, afin que l’Etat puisse mettre en place cette nouvelle mesure sans imposer un double prélèvement aux contribuables, l’année 2018 est déclarée année « sans impôt ». De ce fait, la rentabilité d’un rachat de trimestres durant cette année blanche est fortement diminuée puisque le contribuable ne peut profiter de l’économie d’impôt qu’il procure habituellement. Pour information, l’économie d’impôt engendrée par une telle opération diminue de quelques années la durée de retour sur investissement. En bref, si un contribuable rachète donc des trimestres cette année, il ne peut profiter d’un bon rendement puisque son opération ne lui permet pas de bénéficier de l’économie d’impôt.

Il est plus judicieux dans ce cas d’attendre l’année prochaine pour acquérir les trimestres manquants pour un départ à la retraite à taux plein.

Exception

Assurance-vie : Les offres les plus intéressantes en 2017 ?

- Le

- Écrit par Ludovic Herschlikovitz

Les fonds en euros classiques s’essoufflent, quelles sont les solutions ?

Notamment à cause de l’inflation et des divers prélèvements sociaux, le fonds en euros n’a pas été vraiment l’investissement le plus rentable en 2017, loin s’en faut. Plébiscité pour sa sécurité et son garanti, le fonds en euros rapporte un revenu moindre à l’épargnant et tend même à baisser le pouvoir d’achat de celui-ci. Ne rapportant en moyenne que 1,5 à 1,6%, il a du mal à faire face à l’inflation qui s’est chiffrée à 1,2% l’année dernière.

Est-ce que c’est une raison suffisante pour abandonner le fonds en euros et annuler son contrat d’assurance-vie ? Motif d’espoir, ce cas n’est pas généralisé et certains épargnants ont pu engrenger des revenus supérieurs à 2% auprès de certains assureurs. La situation n’est donc pas à ce point désespérée puisque le fonds en euros présente toujours les mêmes avantages (fiscaux, en l’occurrence) et, en cherchant le meilleur assureur et en optant pour la bonne formule, l’épargnant peut espérer des revenus plus conséquents.

L’immobilier : une valeur sure

Selon les chiffres dévoilés, les fonds en euros à dominante immobilière ont donné satisfaction à leurs souscripteurs en 2017. Avec leur contrat « Sérénipierre », les assureurs Primonial et Suravenir ont pu offrir un rendement maximal de 3,40 % à l’année, ce qui en fait le contrat le plus rentable dans la catégorie des fonds en euros dits « alternatifs ». Investi à 80% dans la pierre, le contrat de Primonial et Suravenir est un investissement qui « ne dégrade pas le rendement », selon les dires de M. Bernard Le Bras, président de Suravenir. Les contrats « Euro Innovalia » de chez Generali et « Europierre » de chez CD Partenaires complètent le podium avec des rendements supérieurs à 2,5%.

Les investissements à risque

C’est connu, dans le monde de l’assurance-vie, quand on joue la carte de la sécurité, on ne peut espérer qu’un revenu moindre. Et plus on prend des risques, plus on a de chances d’engranger des plus-values, avec toutefois la forte probabilité de ne rien gagner du tout. On fait bien sûr allusion aux fonds opportunistes et aux fonds dynamiques. Les premiers consistent à investir librement tandis que les seconds sont surtout axés sur la diversification des actions. Dans les deux cas, l’épargnant s’en remet à la réalité des marchés. Dans la catégorie « fonds opportunistes », le meilleur élève en 2017 a été Spirica (une filiale du Crédit Agricole) avec son offre « Euro Allocation Long Terme » et un rendement se chiffrant à 3% l’an. Quant à la catégorie « fonds dynamiques », la palme revient à l’offre de Primonial et Oradéa (une filiale de Société Générale) qui a présenté fièrement un revenu moyen annuel de 4,05%.

La diversification d’une partie de l’épargne sur des supports à risque est une condition sine qua non pour arriver à de tels résultats. Si l’épargnant ne se sent pas assez téméraire, il doit donc passer son chemin et se contenter des fonds en euros dits classiques. Cela dit, il lui reste une alternative pouvant lui faire gagner un peu plus, avec des risques à peu près modérés. Il s’agit des fonds eurocroissance. Comme ce sont des fonds qui ne garantissent pas l’épargne durant les huit premières années de souscription, les taux dévoilés en 2017 ne sont pas définitifs donc le classement est à relativiser. Les trois premières places de ce classement sont occupées dans l’ordre par la Bred-Banque Populaire, l’Agipi et Axa avec respectivement 3,84%, 3,80% et 3,25%. A noter que durant les 8 années suivant la souscription, l’assureur n’est pas légalement tenu de rembourser la somme investie et c’est donc là que se situe le plus gros risque.

Encore plus risqués mais pouvant rapporter gros, l’investissement sur des supports en unités de compte est l’idéal pour ceux qui ne veulent pas se contenter de fonds ne présentant en termes de rendement que 0,5 ou 1% de plus par an que les fonds en euros classiques. La possibilité de pertes est bel et bien présente, mais en sachant que les SCPI (société civile en placement immobilier) ont rapporté 3,5% à 4,5% l’année dernière, il est judicieux de se pencher sur la question. Axés également sur le marché de l’immobilier et le marché boursier, les supports en unités de compte ont même permis à certains « chanceux » d’enregistrer des gains supérieurs à 10%.

Gestion déléguée

Cependant, il n’est pas donné à tout le monde de maîtriser le monde de la bourse et du marché immobilier. Qu’à cela ne tienne, les assureurs (pas tous, mais un grand nombre) proposent aujourd’hui à leurs clients des mécanismes visant à faciliter la diversification, et ce, par l’intermédiaire de portefeuilles modèles, par exemple. L’épargnant peut également mandater un assureur pour que celui-ci gère à sa place ladite diversification. Il faut seulement qu’il précise au mandataire le niveau de risque qu’il est prêt à prendre. Pour l’année 2017, ceux qui ont eu recours à ce procédé n’ont pas trop eu à le regretter. Même les plus prudents ont pu enregistrer des gains supérieurs à ce qu’ils auraient gagné avec des fonds en euros classiques. Pour les courageux mais pas téméraires, ceux qui ont opté pour une certaine équilibre donc, les résultats sont également encourageants avec un rendement allant de 6 à 7%. Et pour ceux qui ont misé gros, nombreux sont ceux qui ont enregistré des gains supérieurs à 10%.

Pourquoi souscrire à une assurance dépendance ?

- Le

- Écrit par Ludovic Herschlikovitz

En plus du vieillissement de la population, l’augmentation de la durée de vie risque d’accentuer ce phénomène de dépendance dans la population Français.

Qu'es-ce que la Dépendance ?

La dépendance désigne l’incapacité d’une personne à réaliser des gestes du quotidien.

Il existe 2 types de dépendance :

- la dépendance physique (exemple : paralysie, accident, ...)

- et la dépendance psychologique (exemple : maladie d’Alzheimer, ...).

Parmi les personnes dépendantes, 40% d’entre elles vivent dans des établissements d’hébergement pour personnes dépendantes, les autres profitent de services de maintien à domicile ou bénéficient de l’aide d’un proche.

Pourquoi souscrire à une assurance dépendance

A noter : Dans une maison de retraite, le coût moyen d’un résident en France est de 2 900€/Mois.

De plus, la perte d’autonomie exige une attention de tous les instants additionnée à une compétence médicale. Actuellement, ce sont près de 8,3 millions de personnes qui aident comme ils peuvent leurs proches en situation de perte d’autonomie. La dépedance reste le premier pas vers une démarche responsable envers vos descendants : personne n’a envie de laisser en héritage une charge morale et financière liée à la dépendance.

Effectivement, quand la dépendance arrive, l’entourage de la personne touchée peut se retrouver fortement déstabilisé, voir démuni. C’est ainsi tout le cercle familial qui est boulversé, il est donc important de lui simplifier la vie en s’en remettant à un professionnel de la dépendance qui va s’avoir comme guider et accompagner cette personne.

Quelles sont les garanties proposées par un contrat d’assurance dépendance ?

Quelque soit l’assurance, les contrats de dépendance présentent souvent les mêmes garanties, à des coûts plus ou moins similaires. Astucieusement, il est recommandé d’utiliser un comparatif d’assurances ou encore faire appel à un courtier pour bénéficier de précieux conseils.

Généralement, ces contrats comprennent :

- Un capital dépendance : Versement qui permet de faire face aux principales dépenses en cas de perte d’autonomie.

- Une rente dépendance : Versement jusqu’à la fin de vie, au cas où vous perdez votre autonomie. Le montant de cette rente dépendance dépend des garanties souscrites et de des cotisations déjà versées.

- Un services d’assistance, Mieux appréhender la perte d’autonomie grâce aux services proposés par les assurances comme une aide à domicile, un jardiner, ...

En savoir plus sur la dépendance

En savoir plus sur la dépendance

- Tout comprendre sur la dependance

- Les différents types de contrats d'assurance dépendance

- Pourquoi souscrire à une assurance dépendance ?

- Avantages et inconvénients de l'assurance dépendance

- Comment choisir son contrat d'assurance dépendance

- Réductions d'impôts au titre des dépenses de dépendance

- Liste des avantages fiscaux pour les personnes dépendantes

En savoir plus sur l'aménagement de votre salle de bain

En savoir plus sur l'aménagement de votre salle de bain

Easy Vie, une assurance qui facilite la vie ?

- Le

- Écrit par Stephane Duvignol

Qui domine le marché de l’assurance-vie en ligne ?

- Le

- Écrit par Stephane Duvignol

Les courtiers en ligne

Classement des assureurs

Classement des banques

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

Assurance vie : Faibles rendements des fonds en euros

- Le

- Écrit par Ludovic Herschlikovitz

Baisse de rendement des fonds en euros

Quelles sont les raisons de cette tendance à la baisse ?

La baisse des rendements obligataires impacte grandement sur les fonds en euros puisque la majeure partie des épargnes sont investies en obligations d’Etat.

La législation régissant la gestion des fonds en euros est très stricte, les assureurs doivent faire preuve de prudence et ils ne disposent donc pas d’une totale liberté quant à la gestion des fonds à leur disposition. En général, environ 80% des investissements sont utilisés pour les emprunts d’Etat, les bons du trésor et les obligations d’entreprises. Or, ces dernières années, les taux d’intérêts des titres obligataires ainsi que ceux des obligations d’entreprise n’ont pas cessé de baisser. Il n’est alors pas surprenant que les assureurs ne puissent pas être performants sur le marché obligataire. Toute action entreprise pour doper la performance peut rester vaine si malheureusement les taux obligataires continuent de décroitre.

Des actions très restreintes

En outre, le rendement des fonds en euros est également en baisse à cause de la recommandation du régulateur qui n’est autre que l’Autorité de Contrôle Prudentiel et de Résolution (ACPR). En effet, ce dernier préconise la prudence aux assureurs en leur demandant d’alimenter un peu plus leur compte de réserve afin d’augmenter la provision pour participation aux bénéfices (PPB). Pour information, le taux de rendement proposé par les compagnies d’assurance ne correspond pas toujours à la performance réelle des fonds en euros. En effet, les assureurs approvisionnent leur compte de réserve en mettant de côté une partie de leurs bénéfices. Les réserves de rendement ainsi constituées (représentant pas moins de 3% de l’encours des actifs en euros) leur permettent de proposer aux souscripteurs d’assurance vie un taux plus stable durant la période où le rendement est plus faible. Et comme si ces contraintes ne suffisaient pas, le Haut Conseil de Stabilité Financière (HCSF) a reçu l’autorisation, depuis la loi Sapin 2 de 2016, de modifier au besoin les règles de dotation et de reprise de la PPB. Cette disposition a été prise afin d’inciter les assureurs à faire preuve d’encore plus de prudence.

Quelle alternative pour les souscripteurs d’assurance vie?

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

Comment tirer le maximum de profit avec son assurance-vie en 2018

- Le

- Écrit par Ludovic Herschlikovitz

Les contrats d’assurance vie connaissent actuellement de nombreux chamboulements. Entre baisse de taux et réforme gouvernemental, les épargnants se doivent d’être vigilants et réagir pour ne pas en subir les éventuelles conséquences néfastes.

Assurance-vie : quelle formule est la plus profitable ?

>> Comparer les meilleurs contrats d'assurance vie parmi plus de 500 contrats

Les voyants ne sont pas encore au rouge, mais presque !

Cela dit, on trouve encore pour les meilleurs contrats des rendements à 2% et plus auprès des associations d’épargnants ou des distributeurs en ligne (Fortuneo, linxea, Mes-Placements...) , tout comme on a enregistré des taux en dessous de 1% pour les pires contrats. A titre de comparaison, le livret A est à 0,75% et de tous frais et d'impôts). Avec un taux aussi faible, on imagine bien que les épargnants y ont perdu de l’argent, compte tenu de l’inflation et des frais. Les détenteurs de ce type de contrat se demandent désormais s’ils ne devraient pas ignorer le côté sécurisant des fonds en euros et prendre un peu plus de risque, à savoir s’orienter vers d’autres contrats plus dynamiques.

Les fonds en euros : fiables mais trop peu intéressants

La réforme pour pousser les épargnants à « se mettre un peu plus en danger »

Euro-croissance : un mix de fonds en euros et fonds multisupports

Boursorama assurance vie : Les bons résultats de 2017

- Le

- Écrit par Ludovic Herschlikovitz

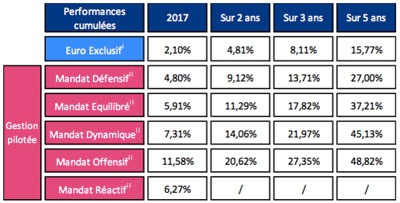

En 2017, Boursorama Vie a de nouveau offert à ses adhérents le meilleur de l’assurance vie avec un taux de 2,10% pour son fonds en Euro, Euro Exclusif (performance nette de frais de gestion). Rapellons que la moyenne des contrats en euros 2017 devrait a peine atteindre 1,50%.

De plus, les performances sur son service de Gestion Pilotée affichent également des performances nettes de frais de gestion allant de +4,80%* pour le profil défensif à +11,58%* pour le profil offensif.

Performances cumulées des contrats de Boursorama Vie en 2017

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L’investissement sur les supports en unités de compte supporte un risque de perte en capital puisque la valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l’évolution des marchés financiers. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas.

Les très bonnes performances de la Gestion Pilotée

Le contrat Boursorama Vie permet, sans aucuns frais d’entrée ni d’arbitrage, de déléguer la gestion de son épargne à Generali Vie avec l’expertise d’Edmond de Rothschild Asset Management.

De plus, seuls 300€ sont necessaires à l'ouverture d'un contrat. Avec de telles performances et des frais aussi sérrés, le contrat en gestion pilotée de Boursorama vie offre la qualité de la banque privée accessible à tous.

La performance sur 5 ans, selon le mandat adapté à chaque investisseur, est comprise entre +27,00% pour le mandat le plus défensif et +48,80 % pour le mandat le plus offensif, nets de frais de gestion et bruts de prélèvements sociaux ou de fiscalité.

Les avantages de la Gestion Pilotée de Boursorama Vie

Les contrats d'assurance vie en gestion pilotée permettent à Boursorama de proposer :

- 5 mandats de Gestion Pilotée performants et accesssibles dès 300€ d'investissements

- Aucun frais supplementaire par rapport à un contrat en gestion libre

- Un accès à tout moment des performances du contrat en ligne avec le détail des allocations investies + un rapport mensuel automatisé.

+2,10% pour le contrat Euro Exclusif, un fonds 100% en euros et 100% sans risque

Euro Exclusif est un fonds diversifié à capital garanti (déduction faite des frais de gestion) géré par Generali Vie et accessible sans aucune contrainte d’Unités de Compte.

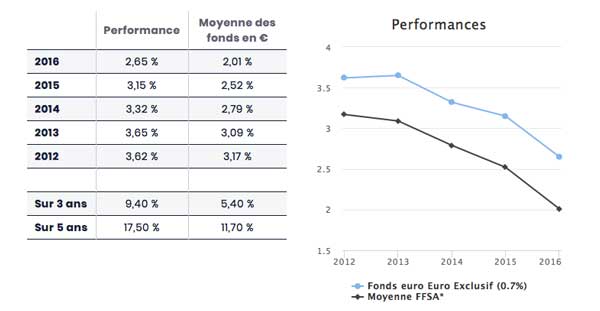

Depuis sa création fin 2012, il s’impose comme l’un des meilleurs de sa catégorie avec un rendement cumulé sur les cinq dernières années de 15,77 % nets de frais de gestion et a délivré, en 2017, une performance de 2,10 % nets de frais de gestion en 2017, bien supérieure à la moyenne du marché attendue à 1,47 % nets de frais de gestion.

Les avantages du contrat Euro Exclusif de Boursorama Vie

Euro Exclusif propose un investissement à capital garanti avec des frais parmi les plus bas du marché :

- Aucun frais d’entrée

- Aucun frais de versement

- Une adhesion et une gestion 100% en ligne

Performances du contrat Euro Exclusif de 2012 à 2016

A propos de Boursorama

En France, Boursorama est la banque en ligne de référence : plus de 1 200 000 clients font confiance à son offre bancaire innovante, simple, pas chère et sûre. Son portail, www.boursorama.com, est classé n°1 des sites nationaux d’information financière et économique en ligne.

Assurance vie 2017 : Les meilleurs fonds en euros immobilier

- Le

- Écrit par Ludovic Herschlikovitz

Malgré une baisse continue des performances des contrats depuis plusieurs années, les français continuent d’investir majoritairement sur des fonds en euros avec un rendement garanti, mais qui diminue d’année en année. Ainsi la moyenne 2017 des contrats d'assurance vie en Euros devrait difficilement atteindre 1,5% alors que l’inflation devrait dépasser 1%... Diminué des frais du contrat et des impôts, les rendements nets de l’assurance vie en 2017 seront ainsi négatifs pour certains contrats.

C’est dans ce contexte que les Français, à la recherche de solutions d’investissements plus rémunératrices, se tournent de plus en plus vers des fonds en euros qualifiés de « plus dynamiques » car ils intègrent souvent une partie investie en immobilier ou sur d’autres unités de compte. Les performances de ces contrats surperforment ainsi de 1 ou 2 points les contrats en Euros « Classiques » avec des performances en 2017 autour de 3%. En revanche, le risque s’avère être légèrement plus élevé. De plus, ces contrats imposent aux souscripteurs d’investir une partie de leur épargne sur des unités de compte afin de garantir ces rendements.

Tour d’horizon des meilleurs fonds en euros « immobiliers»

1- Suravenir Opportunité distribué par Suravenir (Crédit Mutuel Arkea)

Performance :

En tête depuis plusieurs années des palmarès, sa performance 2017 s’affiche à 2,80%, bien au delà de la moyenne 2017 des contrats qui devrait s’orienter vers 1,5%.

Ce fonds propose en effet une gestion diversifiée alliant obligations, immobilier et actions.

Frais :

Les frais du contrat Suravenir opportunité sont parmi les plus bas du marché avec :

- Des frais de gestion à 0,6% pour les fonds en € et en UC

- Des frais de versement gratuits

- Les frais d’arbitrages gratuits

Assureur :

Derrière ce fonds, se trouve Suravenir, filiale du Crédit Mutuel Arkéa.

Distributeur :

Le contrat est le contrat phare, notamment distribué chez Fortuneo, filiale également du Crédit Mutuel Arkea.

2- Euro Allocation Long terme (Spirica)

Performance :Investi majoritairement en immobilier, sa performance est de 3% en 2017.

Frais :

Les frais du contrat Euro Allocation Long terme sont bas et compétitifs

- Des frais de gestion à 0,7% pour les fonds en € et de 0,5 % pour les UC

- Des frais de versement gratuits

- Les frais d’arbitrages gratuits

Assureur :

Spirica est une filiale du Crédit Agricole, ce qui en fait un assureur solide

Distributeur

On retrouve ce contrat chez LinXea

3- Serenipierre Securité Pierre euro (Suravenir)

Performance :Frais

Les frais du contrat Serenipierre sont compétitifs mais plus élevés que les 2 contrats pré-cités.

- Des frais de gestion à 0,8% pour les fonds en € et de 0,95 % pour les UC

- Des frais de versement de 5%

- Les frais d’arbitrages de 0,8% avec un minimum de 15€

Derrière ce fonds, se trouve Suravenir, filiale du Crédit Mutuel Arkéa.

Distributeur :

Ce contrat est proposé chez Primonial

Suppression du RSI en 2018 : Quelles conséquences pour les TNS ?

- Le

- Écrit par Ludovic Herschlikovitz

Début septembre 2017, Edouard Philippe a confirmé l’adossement du RSI au régime général de sécurité sociale dès le 1er janvier 2018.C'est ainsi un certain nombre de mesures de simplification administrative qui vont être mises en place afin de facilité la vie administrative des indépendants.

Un planning de 2 ans pour proceder au transfert du RSI vers les caisses du régime général

A partir du 1er janvier 2018, la gestion sociale des travailleurs non salariés sera transférée au Régime Général des salariés.

Compte tenu du passif difficile du RSI et des nombreuses irrégularités pointées par les TNS, cette modification semble être une bonne nouvelle pour les indépendants. Cependant, une telle réforme va s'accompagner d'un train de mesures censées simplifier les démarches administratives des Travailleurs non salariés.

Le gouvernement se donne une durée de 2 ans, du 1er janvier 2018 au 31 décembre 2019 pour assurer la transition complète vers le régime général.

Rappel des missions du RSI (Régime Social des Indépendants)

Le RSI, dédié aux travailleurs non salariés à plusieurs missions :

- La liquidation des retraites des artisans et commerçants,

- La gestion de l’assurance maladie de l’ensemble

- La collecte des cotisations,

- Le recouvrement des cotisations (assurance maladie, maternité...)

- Prévention et l'accompagnement des indépedants en matière de risque et de santé.

Ainsi l'ensembre de ces missions seront progressivement transférées et reprises par les caisses du régime général :

- CPAM pour l’assurance maladie,

- CARSAT pour la retraite

- URSSAF pour les cotisations et contributions sociales

Intégration au régime général, mais avec un un régime de protection sociale spécifique

Compte tenu des spécificités des travailleurs indépdentant (prestations et couvertures sociales distinctes des salariés affiliés au régime général) les TNS bénéficieront d'une organisation dédiée qui prendra en compte les spécificités de leur statut.Ainsi, les Travailleurs Non Salariés conserveront leurs propres règles en matière de cotisations comme en matière de prestations au sein de la nouvelle organisation.

Ainsi, la suppression du RSI n’entraînera pas l’alignement de leurs cotisations sur celles du régime des salariés.

Les échéances prévues pour gérer la transisition du RSI vers le régime général

D'ici fin 2017

- Possibilité de se voir accorder un délais de paiement par anticipation

- Paiement des cotisation par carte bancaire

2018-2019

- Transfert vers l’Urssaf de la cotisation maladie des professions libérales dès le 1er janvier 2018

- Ajustement plus facile des acomptes de cotisations avec régularisation en fin d'année.

2020

- Déclaration de revenus unique

Assurance vie : Vers une baisse des rendements prévus en 2018

- Le

- Écrit par Ludovic Herschlikovitz

La diminution du rendement de l’assurance vie et l’inflation

Le directeur du Cercle de l’épargne affirme également ce fait mais selon lui, il est à peine plausible que les rendements de l’enveloppe préférée des Français pourront aller jusqu’à zéro. Il ajoute qu’après avoir atteint son plus bas niveau, les rendements devraient graduellement monter de nouveau. Il explique que puisque le marché est compétitif, il serait impossible pour les compagnies d’assurance d’afficher un taux facial de zéro. Toutefois, il serait probable que la productivité des fonds en euros tende vers le négatif en taux réel.

Séduits par la sécurité du placement supposé garantir leur fonds, les souscripteurs de contrats d’assurance vie sont actuellement exposés à une menace.Les compagnies d’assurance ont pris des précautions

En ce moment, afin d’éviter l’achat de titres à des taux très bas, les compagnies veulent restreindre les flux sur les fonds en euros. Néanmoins, il va falloir attirer suffisamment de clients quand les taux vont s’élever. Selon Cyrille Chartier-Kastler, il est dans le devoir de l’ACPR de transmettre l’instruction de piocher dans le PPB et de proposer des taux intéressants sur les contrats.

Flat tax et assurance vie

- Le

- Écrit par Ludovic Herschlikovitz

Qu’en est-il de la Flat Tax sur l’assurance vie ?

La Flat Tax de 30% sera mis en place sur les revenus mobiliers, à l'exception

- du Livret A,

- du PEA (épargne en actions, plafonné à 150 000 euros)

- Certains contrats d'assurance vie cumulant moins de 150 000 euros gardés plus de huit ans.

Qu’est-ce que la flat tax ?

Accusant un système trop compliqué, Emmanuel Macron avait déclaré apporter une réforme à la fiscalité des revenus produits de capitaux mobiliers lors de sa campagne. Ainsi, le souhait du président est que la fiscalité des placements et de l’épargne soit plus intelligible.

Flat Tax et assurance vie

Le ministre de l’Economie avait formulé que seule la partie des encours supérieure à 150 000 euros serait assujettie au PFU. Il a expliqué que pour tous contrats confondus, la fiscalité de l’assurance vie sera préservée jusqu’à un encours net de 300 000 euros pour un couple et 150 000 euros pour une personne seule.

A l’exemple du régime des successions, les avantages fiscaux seraient gardés. Pour les contrats, les abattements annuels de 9 200 euros pour un couple et de 4 600 euros pour une personne seule seront aussi maintenus. Ainsi, cela n’a pas d’impact sur la majorité des contrats.

Flat tax sur l’assurance vie : qui est favorisé et qui ne l'est pas ?

L'amendement voté le 19 octobre dernier permet permet aux assurés sous le seuil de 150.000 euros d’être épargnés de la Flat Tax et de pouvoir eux aussi bénéficier de ce taux unique.

Ceux qui sont favorisés par la flat Tax : Les épargants retirant leur épargne avant 4 ans de détention

Ceux qui sont défavorisés par la flat tax

Ce sont les épargnants qui accomplissent de nouveaux versements tout en disposant de plus de 150 000 euros.

Après 8 ans de détention de leur contrat, ils acquitteront 30% de taxe (12,8 % d'impôt + 17,2% de prélèvements sociaux) sur les profits accumulés par les versements. Avant la réforme, le taux de l'impot s’élevait à 7,5 % + 15,50% de prélèvements sociaux.

Revalorisation des régimes complémentaires AGIRC ARRCO en 2018

- Le

- Écrit par Ludovic Herschlikovitz

La valeur des points des régimes complémentaires des salariés secteur du privé va progresser de 3,3% en 2018. Une bonne nouvelle qui sera complétée par une prise en compte de cette revalorisation dans le calcul des pensions versées aux personnes partant à la retraite en 2018.

Revalorisation des retraites complémentaires

Dans une circulaire du 16 octobre 2017, l'AGIRC et L'ARRCO, gérant les retraite complémentaires des salariés du privé ont annoncé une augmentation en 2018 de 3,3% de la valeur des points en 2018.

Quelle sera la valeur des points AGIRC et ARRCO en 2018 ?

Salaire de référence au 1er Janvier 2018 (+3,3%):

- 5,8166 € pour l’AGIRC (dédié à tous les salariés)

- 16,7226 € pour l’ARCCO (dédié aux cadres)

Valeur annuelle des points au 1er Janvier 2018 (inchangée) :

- 0,4352 pour l'AGIRC

- 1,2513 pour l"ARCCO

Restriction des retraits de votre Assurance-vie avec la loi Sapin II

- Le

- Écrit par Ludovic Herschlikovitz

Assurance-vie, des informations supplémentaires sur la restriction des retraits

Source : RTL

Un zoom sur la restriction applicable en cas de grave crise financière

Une restriction qui ne concerne pas les prestations de prévoyance

Le 13 juillet dernier, la sénatrice LR Claude Malhuret a posé une question intéressante au gouvernement : "La faculté de blocage s’applique-t-elle à tous les mouvements réalisables sur un contrat d’assurance-vie, incluant les opérations qui répondent à un objectif de prévoyance ?"

Le ministère de l’Économie et des Finances a publié sa réponse le 10 août 2017 au Journal officiel du Sénat. Les hauts responsables ont confirmé que si ces limitations doivent être appliquées, elles ne concernent pas les prestations de prévoyance : il s’agit entre autres du versement des capitaux décès aux bénéficiaires et des capitaux dus lorsque le contrat arrive à son terme ou le paiement des rentes viagères.

Un rendement de 1,5 % prévu en 2017 pour l’assurance-vie en euros

- Le

- Écrit par Ludovic Herschlikovitz

Assurance-vie : le rendement des contrats en euros baissera à 1,5 % en 2017

Une sélection de contrats plus rémunérateurs

Des prévisions justifiées par des chiffres concrets

Théoriquement, la diminution des taux est propice pour les obligations parce que leur prix augmente. Cependant, dans la plupart des cas, les assureurs gardent ces titres jusqu’à ce que leur nominal soit remboursé à l’échéance.

Par ailleurs, la plus-value générée en cas de cession ne peut pas soutenir le rendement accordé. Cette plus-value est utilisée pour alimenter la réserve de capitalisation, créée pour couvrir les pertes de même genre (défaut d’émetteur, tension des taux d’intérêt).Un message de prudence pour améliorer les réserves de rendement

Flat Taxe en assurance vie, c'est aujourd'hui !

- Le

- Écrit par Ludovic Herschlikovitz

Le gouvernement Macron a décidé que la "Flat Tax" ou PFA (Prélèvement fortaitaire unique) de 30% sur les revenus du capital s'applique dès le 27 septembre 2017 pour les contrat d'assurance vie supérieurs à 150 000 €

Quels sont les contrats concernés par la Flat Tax de 30% ?

Depuis le 27 septembre 2017, les possésseurs de contrats d'assurance vie de plus de 150 000 euros pour une personne seule ou 300 000€ pour un couple, sur un ou plusieurs contrats sont impacté par la réforme.

Il est cependant prévu dans la loi qu’aucun ancien versement ne soit soumis à cette taxe. ainsi, tout épargnant ayant constitué son épargne avant cette date échapera à la hausse d'impôt.

Quelles sont les incidences fiscales sur les contrats ?

Seuls les détenteurs de "gros contrats" de plus de 150 000€ entrent dans le champs d'application de la Flat Tax. Les gains réalisés dès le 27 septemebre 2017 sur ces contrats seront donc soumis à cette imposition dès le 1er janvier 2018. L'application de la loi dès de jour, vise à éviter les mouvements financiers important sur les contrats d'assurance vie.

Taxation avant la loi pour les contrats de plus de 150 000€

Avant la Flat Tax, la taxation sur les intérêts générés en cas de rachat partiel ou total de votre contrats etait de :

- 50,50% pour les contrats de moins de 4 ans de détention (35% + 15,50% de CSG)

- 30,50% pour les contrats entre 4 et 8 ans de détention (15% + 15,50% de CSG)

- 23% au delà de 8 ans (7,50% + 15,50% de CSG)

Taxation après la loi pour les contrats de plus de 150 000€

Désormais, et quelque soit la durée de détention, la taxation sera de 30% pour tous les rachats. Paradoxalement, et alors que l'assurance vie a été imaginée avec un avantage destinée à une épargne à long terme de plus de 8 ans, cette loi apporte un avantage aux contrats rachetés de moins de 4 ans et pénalise les contrats de plus de 8 ans !

`Source : France 2

Assurance-vie: vers une nouvelle taxeMaintien de l'abattement forfaitaire

L'abatement de 4600€ pour une petsonne seule et 9200€ pour un couple après 8 ans de détention est maintenu par le gouvenement

Les plus de 50 ans dans le viseur de cette loi

Les plus de 50 ans vont être les plus impactés par cette loi. En effet, les 1600 milliards d'euros investis en assurance vie sont répartis sur les tranches d'âges suivants :

- 75% des contrats sont détenus par des plus de 50 ans

- 13% par les 40 à 49 ans

- 9% par les 30-39 ans

- 3% par les moins de 30 ans

Après une hausse de 1,7 points de CSG venant impacter directement les pensions retraites, les séniors semblent pleinement impactés par les réformes du gouvenement Macron.