Actualités

La pension mensuelle à 1000 € inscrite dans la réforme des retraites

- Le

- Écrit par Stephane Duvignol

D’après le rapport Turquois-Causse, la pension brute de 37 % des 15,5 millions de Français retraités ne dépasse pas 1 000 €. L’augmentation du montant minimum, prévue par la loi de 2003 et promise par le candidat Emmanuel Macron, ne s’est pas encore concrétisée. La revalorisation du minimum contributif majoré revient cependant au cœur de l’actualité.

37 % de retraités perçoivent moins de 1 000 € bruts de pension mensuelle

Revenant sur une de ses promesses de campagne, le président de la République a réaffirmé en juillet sa volonté de relever le montant de la pension pour tout retraité ayant complété le nombre de trimestres requis. En effet, comme le rappelle le rapport remis au Premier ministre en mai par les députés Turquois et Causse, 5,7 millions des 15,5 millions de Français retraités perçoivent moins de 1 000 € bruts par mois.

Ce ratio, initialement à 37 %, diminue à 22 % lorsque sont prises en compte les pensions de réversion payées au conjoint survivant et les périodes d’expatriation. Les femmes représentent trois quarts de cette population. Une amélioration est cependant constatée entre les personnes ayant mis fin à leur carrière en 1990 et celles qui ont liquidé leurs droits entre 2010 et 2019 puisque la part des petites retraites est passée de 54 % et 32 %. Selon les spécialistes, cet écart est lié à une présence accrue des femmes sur le marché du travail.

Une revalorisation réservée aux carrières complètes

Il faut savoir qu’aujourd’hui, le seuil pour la retraite de base des certaines catégories de retraités du secteur privé est fixé à 645,50 € par mois. Même en y ajoutant le minimum contributif (Mico), le total est parfois inférieur à celui de l’allocation de solidarité aux personnes âgées (Aspa), plafonné à 907 € mensuels pour une personne seule.

Les parlementaires auteurs de l’étude dénoncent ainsi l’iniquité entre les bénéficiaires du minimum social et les Français ayant réalisé une carrière complète. D’après les deux élus, 1,8 million des personnes dont la pension n’atteint pas 1 000 € (33 %) comptabilisent plus de 30 ans de cotisation, et ont donc complété ou quasiment complété leur carrière. Représentant 12 % des retraités sans distinction de montant, ils ont droit à 700 et 800 € par mois. Le taux plein plancher de 1 000 € s’adresserait uniquement à ce public. Cette somme représenterait 85 % du SMIC net, qui s’élève à 1 063 € pour une personne seule.

Revaloriser le minimum contributif majoré

Le rapport Turquois-Causse propose ainsi une hausse du minimum contributif majoré, sous réserve de justifier de 120 trimestres « cotisés », c’est-à-dire qui ont donné lieu à un prélèvement sur le revenu. Ils sont à distinguer des trimestres « assimilés », qui ont été validés sans paiement de cotisation, par exemple les périodes d’arrêt maladie, d’inactivité ou les majorations accordées aux parents de trois enfants ou plus.

Selon les estimations de Lionel Causse et Nicolas Turquois, les 875 000 potentiels bénéficiaires gagneraient 139 € mensuellement en moyenne l’an prochain, pour un coût de 1,4 milliard par an. En 2025 et l’atteinte de 85 % du SMIC grâce à l’augmentation progressive du minimum contributif majoré, ces personnes 163 € de plus, pour lesquels le Trésor Public devrait débourser 2,1 milliards. Si en revanche la mesure est limitée aux nouveaux retraités, 8 % d’entre eux (soit 51 700 personnes) obtiendront 46 € supplémentaires par mois, ce qui coûtera 54 millions à l’État en 2025.

Le sujet sera abordé au cours de rencontres entre le gouvernement et les partenaires sociaux à la rentrée. Le chef de l’État a néanmoins déjà prévenu que la réforme des retraites ne sera reprise que lorsque la pandémie sera « sous contrôle » et la relance économique « bien assurée ». Enfin, le rapport souligne « l’impossibilité technique » d’un re-clacul des pensions par les caisses de retraite pour 2022.

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

Principales mesures de la réforme des retraites

Principales mesures de la réforme des retraites

- Comprendre la réforme

- Réforme des retraites : Tout ce qui change au 1ᵉʳ septembre 2023

- Analyse d'un cas avant et après la réforme

- Contenu du texte définitif applicable au 1ᵉʳ septembre 2023

- Calcul de l'âge de départ

- Déterminer et comprendre l'âge de départ à la retraite

- Majoration de 5 % dès le premier enfant : Explication sur ce projet de la réforme

- Rachat de trimestres et reforme des retraites. Quel intérêt ?

- La pension de réversion dans la réforme des retraites

- Cumul emploi retraite : Explications

- Cumul emploi retraite : Ce qui change avec la réforme des retraites

- Retraite progressive : Explications

- Retraite progressive : Ce qui change avec la réforme des retraites

- La fin des régimes spéciaux

Âge de départ à la retraite avec la Réforme

Âge de départ à la retraite avec la Réforme

Spécificités de la réforme

Spécificités de la réforme

Bercy veut alléger les frais facturés sur le PER dès 2022

- Le

- Écrit par Stephane Duvignol

En seulement deux ans, 3,8 millions de Français ont souscrit le plan d’épargne retraite (PER), un chiffre nettement supérieur à l’objectif de 3 millions fixé par Bercy pour début 2022. Pour maintenir cette dynamique, le ministre de l’Économie et des Finances a déclaré réfléchir à des mesures visant à alléger les frais prélevés sur ce nouveau produit d’épargne à succès.

Les principales promotions 2025 pour l'ouverture d'un PER

| Assureur | Performance 2024** du Fonds Euros | Frais de versement | Promo à l’ouverture maximum | En savoir + | Demande de documentation |

|---|---|---|---|---|---|

|

2,50 % | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4,65%* |

1% | Accès à l'offre banque privée | voir l'offre |  |

|

4,50 % | 1,5 % maximum | RV avec un conseiller | voir l'offre |  |

|

2,30 % | 1 % maximum |

Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4 %* | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

* Détails des conditions de l'offre et des autres frais sur les sites partenaires ou sur la page produit "Voir l'offre"

** Taux net de frais de gestion, hors prélèvements sociaux et fiscaux.

Les performances passées ne présagent pas des performances futures.

Les frais prélevés sur le PER sont jugés « peu lisibles » et « excessifs »

Selon le ministre, le PER doit sa popularité à sa simplicité, sa flexibilité et sa fiscalité plus avantageuse par rapport aux trois types de dispositifs qu’il remplace, à savoir le Perp, le contrat Madelin et les contrats « article 83 ». En effet, les versements volontaires sont partiellement déductibles du revenu imposable et les souscripteurs ont le choix entre une sortie en rente, en capital ou selon un système mixte.

Il reste que d’après Bruno Le Maire, les frais excessifs affectent les rendements et les effets de la défiscalisation des versements à l’entrée et risquent de nuire à l’attractivité du plan. Un rapport publié du Conseil consultatif du secteur financier (CCSF) montre des frais d’entrée (sur versement) compris entre 0 % et 5 % avec une moyenne de 3,18 %. S’y ajoutent divers frais de gestion, d’arbitrage, d’arrérages, etc. Si certains affichent un coût forfaitaire tous frais compris (0,99 % pour le PER Matla de Boursorama et 1,60 % pour Yomoni), chez d’autres, la note peut rapidement devenir salée puisque les seules commissions sur versement atteignent 3 à 5 %.

Bercy veut de la transparence afin de favoriser la concurrence

Le locataire de Bercy souhaite ainsi mettre fin à ces mauvaises pratiques en commençant par réclamer davantage de transparence sur les frais prélevés, l’information étant jugée par le CCSF « très parcellaire » et « peu accessible ». Le gouvernement envisage par conséquent la mise en place d’un affichage harmonisé des frais pour le début de l’année prochaine. Ceux-ci seraient récapitulés dans une « colonne finale » et exprimés en pourcentage du capital accumulé. Cette liste serait accessible sur le site web du distributeur et mise à jour chaque année et faciliterait la comparaison pour les nouveaux souscripteurs.

En plus de la lisibilité, le ministre de l’Économie et des Finances veut réduire ces charges. La mise en concurrence constitue un premier moyen d’inciter les acteurs du secteur à se montrer moins gourmands. En effet, les épargnants pourraient « menacer » leur actuel assureur de transférer leur PER vers un autre organisme afin d’obtenir une révision des frais. Si Bercy ne souhaite pas exercer de contrainte dans un premier temps, mais instaurer un « accord de place », il n’exclut pas de se montrer plus sévère si les résultats ne sont pas à la hauteur de ses attentes.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

Augmentation de 1 % des retraites Agirc-Arrco au 1er novembre

- Le

- Écrit par Stephane Duvignol

Le récent communiqué de l’Agirc-Arrco devrait ravir les affiliés du régime. Le conseil d’administration a en effet voté le 7 octobre dernier une augmentation de 1 % des pensions de retraite complémentaire à partir du 1er novembre 2021.

Revalorisation de la retraite complémentaire au 1er novembre

Les anciens salariés du secteur privé cotisent tout au long de leur carrière à la retraite complémentaire de l’Agirc-Arrco en plus du régime général obligatoire. Une fois à la retraite, les points ainsi acquis leur donnent droit à une prestation à ajouter à leur retraite de base. La liquidation de la complémentaire est possible pour tous les actifs ayant atteint l’âge légal, à 62 ans.

En 2020, dans un contexte de crise sanitaire, le montant des pensions de retraite complémentaire a été gelé. Mais cette année, les organisations syndicales de salariés et d’employeurs, qui gèrent l’organisme, ont décidé une revalorisation de 1 % pour les exercices 2021 et 2022, annulant de fait la réduction de 2 % de la dotation d’action sociale mentionnée dans l’accord de 2019.

Au 1er novembre, la valeur de service du point passera ainsi à 1,2841 euro, tandis que sa valeur d’achat grimpera à 17,4316 euros au 1er janvier 2022 (+0,2 %). Avec cette révision qui coûtera un total de 850 millions d’euros, les partenaires sociaux souhaitent que le régime puisse maintenir son accompagnement aux personnes fragilisées, notamment les retraités.

Majoration ou minoration selon le cas

Une majoration peut s’appliquer au montant de la pension, par exemple pour les nouveaux retraités qui ont encore des enfants à charge ou qui ont eu ou élevé trois enfants ou plus. À l’inverse, une minoration de 5 % ou 10 % du montant de la pension pendant trois ans est prévu si un pensionné né à partir de 1957 souhaite combiner une retraite à taux plein et une retraite complémentaire. Le but de la mesure est d’encourager les salariés à rester en activité aussi tard que possible. Seuls sont exemptés de ce malus :

- les futurs retraités souffrant d’une incapacité partielle d’au moins 20 % ;

- les aidants familiaux ;

- les personnes aux revenus faibles exonérés de CSG.

Au décès de l’assuré, son époux (se) bénéficie de la pension de réversion de l’Agirc-Arrco. Correspondant à 60 % de la retraite complémentaire du (de la) défunt (e), cette pension complémentaire peut en outre être soumise à des conditions d’âge.

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

Silver Avenir, un placement gagnant-gagnant

- Le

- Écrit par Stephane Duvignol

En parlant d’investissement dans la pierre, il n’est pas forcément question d’une acquisition d’un bien en vue d’une mise en location ou d’une revente. Les sociétés civiles de placements immobiliers (SCPI) sont également une option qui attire de plus en plus d’épargnants. À travers le fonds Silver Avenir, Fortuneo permet aux Français de se constituer un patrimoine immobilier tout en contribuant à augmenter le pouvoir d’achat des retraités.

Les seniors y trouvent leur compte

Lorsque la pension de retraite s’avère insuffisante pour « joindre les deux bouts », les seniors, en particulier ceux qui n’ont pas d’héritiers directs, ressentent le besoin de vendre leur résidence principale et de disposer ainsi d’un revenu supplémentaire assez conséquent pour assainir leur situation financière.

Mais une fois arrivé à un certain âge, chercher une autre résidence et surtout déménager peuvent être contraignants. D’où l’intérêt pour les vendeurs de recourir à une opération en viager, c’est-à-dire de céder son bien, mais de continuer à l’occuper jusqu’au jour de son décès.

Avec la solution de placement immobilier Silver Avenir Silver Avenir, le bouquet est encaissé immédiatement par le vendeur, et ce, dans son intégralité. Celui-ci représente 60 % du prix du bien, après application de la décote, laquelle s’élève en moyenne à 40 %.

Une manière intelligente de placer son argent

Les Français sont pour l’instant de fervents adeptes des fonds euros et tout autre placement dont le capital est garanti.

Ceux qui ne souhaitent pas investir dans les titres financiers font le choix d’acheter ou de faire construire une maison.

En plus de la constitution d’un patrimoine transmissible aux héritiers, la pierre représente une valeur refuge que même les différentes crises qui se sont succédé n’ont pas réussi à ébranler.

Avec Silver Avenir, les épargnants disposent encore d’une autre solution pour placer leur argent dans la pierre. L’épargne est certes investie dans des unités de compte qui ne proposent pas de vraie garantie (les risques de perte sont réels), mais le rendement sera beaucoup plus intéressant par rapport à celui des fonds euros.

Il ne faut pas non plus oublier les avantages fiscaux offerts aux souscripteurs. Le bouquet reçu par le vendeur est exonéré d’impôt.

Pour information, le patrimoine immobilier global des seniors français s’élève aujourd’hui à 3 000 milliards d’euros environ.

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

Une aide de 400 millions d’euros en compensation de l’abandon de la loi Grand âge

- Le

- Écrit par Stephane Duvignol

Au grand regret des professionnels de l’aide, des soins et des services au domicile, la loi Grand âge et autonomie a été abandonnée. En contrepartie, le gouvernement va débloquer 400 millions d’euros, une enveloppe qui va servir essentiellement à financer les interventions à domicile : hausse de +15 % des salaires des auxiliaires de vie et fixation du tarif horaire (plancher) des aides à domicile à 22 euros, mise en place d’un nouveau système pour les soins infirmiers et augmentation des effectifs soignants dans les Ehpad.

Objectif principal : favoriser le maintien chez soi

Selon le chef du gouvernement, Jean Castex, « les différentes mesures qui vont être mises en place visent avant tout à favoriser le maintien à domicile des personnes âgées ».

Ainsi, plus de la moitié de cette aide, soit environ 240 millions d’euros, sera consacrée aux services d’aide à domicile.

Le tarif horaire de 22 euros devrait s’appliquer sur l’ensemble du territoire à partir de l’année prochaine, et l’écart entre l’aide actuelle allouée dans certains départements et ce tarif plancher sera pris en charge par l’État.

Il est possible de prétendre à une aide supplémentaire (un forfait horaire de 3 euros) si les services d’aide à domicile prennent un engagement qualité.

Ceci consiste à former son personnel et à offrir des prestations spécifiques (interventions le soir et le week-end).

Cette mesure devrait remédier au problème financier rencontré par certaines structures et contribuer à la revalorisation des salaires des auxiliaires de vie.

Augmentation des effectifs soignants dans les Ehpad

En parallèle, le gouvernement prévoit la création de 10 000 nouveaux postes de soignants dans les Ehpad, à l’horizon 2025.

Ce projet vise à garantir la présence obligatoire des infirmiers de nuit, et celle d’un médecin coordinateur au moins deux jours par semaine.

Pour les professionnels du secteur, ces mesures compensatoires sont pertinentes, mais insuffisantes. Selon eux, il faut un modèle innovant en phase avec l’évolution de la situation et des besoins en France. Certains souhaitent l’instauration d’un nouveau mode d’organisation plus adapté au vieillissement de la société.

En savoir plus sur les aides sociales

En savoir plus sur les aides sociales

- L'APA : Allocation Personnalisée d'Autonomie

- L'ASPA : Allocation de solidarité aux personnes agées

- L'allocation veuvage et la pension de réversion

- RSA et retraite

- Les aides PCH et AAH pour les personnes hadicapées

- L'ASI : Allocation supplémentaire d'invalidité

- La CSS : La complémentaire Santé Solidaire

- ARDH : Aide au Retour à Domicile après Hospitalisation

- Les aides versées par les Caisses de retraite

- ASH : Aide Sociale à l'Hébergement des personnes agées

- Les aides pour installer une téléassistance

- Les aides pour le maintien à domicile

- Les aides pour les prestations de ménages

- Les aides financières pour le jardinage

- Les aides pour les Personnes à Mobilité Réduite - PMR pour une automobilile

Les indicateurs de Morningstar pour aiguiller les clients de Fortuneo

- Le

- Écrit par Stephane Duvignol

Pour investir dans les entreprises écoresponsables

Fortuneo souhaite offrir à ses clients la possibilité de choisir les entreprises dans lesquelles sera investi leur argent.

L’indicateur de durabilité mis au point par ce dernier, le Morningstar Sustainability Rating, fournit l’une des notations les plus fiables de la gestion des risques ESG (environnementaux, sociétaux et de gouvernance) par les sociétés en portefeuille.

Dorénavant, le Morningstar Sustainability Rating sera accessible aux clients de Fortuneo puisqu’il va intégrer l’application mobile de la banque et sera aussi disponible depuis son site web.

L’indicateur « Low carbon »

L’empreinte carbone est devenue un critère essentiel dans le choix des investisseurs pour placer leur argent.

Pour ce faire, Morningstar a mis en place un système de notation de durabilité simple et explicite, constitué de cinq globes. Plus le nombre de globes obtenus est important, plus le fonds d’investissement est écoresponsable.

Autrement dit, en obtenant quatre ou cinq globes, un fonds d’investissement démontre qu’il a une faible empreinte carbone.

D’ailleurs, une consultation rapide de la grille de notation permet de constater que les fonds se montrent de plus en plus concernés par les risques ESG. 282 d’entre eux étant très bien notés.

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

Les pensions de retraite Agirc-Arrco sous-revalorisées en 2021 et 2022

- Le

- Écrit par Stephane Duvignol

En juillet dernier, les 13 millions de retraités qui ont cotisé au régime de retraite complémentaire Agirc-Arrco ont été informés d’une possible sous-indexation de leur pension de 0,5 point par rapport à l’inflation. Bien que trois syndicats doivent encore signer l’accord, celui-ci devrait s’appliquer comme prévu au moment de leur revalorisation au 1er novembre prochain et en 2022.

Une sous-indexation contrainte par le déficit du régime Agirc-Arrco

Le 22 juillet dernier, le patronat et deux syndicats (la CFDT et la CFTC) ont convenu de sous-indexer les pensions des anciens salariés du secteur privé affiliés à l’Agirc-Arrco de 0,5 point en dessous de l’inflation. Cet écart dépasserait donc de 0,3 point la limite normalement autorisée par l’accord national interprofessionnel (ANI) conclu en 2019. La mesure concerne les années 2021 et 2022.

L’objectif de l’accord, qui porte sur les années 2021 et 2022, est de rétablir l’équilibre des comptes du régime, qui sont passés dans le rouge en 2020 à cause de la crise du Covid-19. En effet, non seulement certaines entreprises ont bénéficié d’un report de cotisations, mais beaucoup ont eu recours au chômage partiel. La sous-indexation des pensions doit ainsi permettre de combler un déficit qui avoisine les 4,8 milliards d’euros.

Pour les personnes concernées, cette mesure implique une perte de pouvoir d’achat plus ou moins importante. Si l’on se base sur les estimations de l’Insee, avec une inflation à 1,4 % hors tabac, la hausse des pensions complémentaires ne sera que de 0,9 % en novembre 2021. Les retraités qui perçoivent la pension moyenne mensuelle de 485 € subiront une baisse de 3 €. En revanche, le manque à gagner sera plus conséquent, puisque 60 % de leur pension provient de leur complémentaire.

Un accord en attente de validation officielle

Il reste à savoir si l’accord va être validé le 1er octobre prochain, dépendant de la position des trois organisations syndicales non signataires. Si la CFE-CGC a d’ores et déjà fait part de son intention de s’opposer au texte, la CGT laisse planer le doute quant à ses intentions, Force ouvrière a choisi de ne pas exercer son droit de veto. Sa crainte est qu’un rejet de l’accord entraîne un gel de toute augmentation, pénalisant davantage les retraités.

Cependant, même en l’absence d’unanimité, le texte devrait s’appliquer. En effet, une de représentation minimale de 50 % des salariés doit être atteinte pour qu’un accord soit considéré comme nul et non avenu. Or, d’après les experts, les trois syndicats n’atteindront pas ce seuil. La mise en œuvre de la sous-indexation des pensions se fera lors d’une réunion du conseil d’administration de l’Agirc-Arrco prévue le 7 octobre.

En savoir plus sur le bien vieillir

En savoir plus sur le bien vieillir

- Bien vieillir - Combien ça coûte de bien vieillir à domicile ?

- Bien vieillir : vers une stratégie interministérielle pour 2024

- La Silver Alliance : Les meilleures solutions pour bien vieillir chez soi

- 5 conseils pour bien choisir sa maison de retraite

- Les avantages fiscaux pour aider vos parents

- Aidants familiaux : fiscalité, retraite, quels sont tous vos droits ?

- Mourir en France, combien ça coûte ?

Le chef Christian Constant laisse la place aux jeunes

- Le

- Écrit par Stephane Duvignol

Après avoir travaillé derrière les fourneaux pendant près de 6 décennies, Christian Constant a décidé de céder sa place aux jeunes. Ce chef étoilé, connu du public grâce à l’émission Top Chef, a pris sa retraite le 30 septembre.

Dernièrement, le grand cuisinier passionné par son métier était à la tête de six restaurants, dont trois à Paris (Les Cocottes, le Café Constant, le Bistrot Constant), un à Toulouse (le Bibent), un à Annecy (Les Cocottes) et le dernier, dans sa ville natale à Montech, dans le Tarn-et-Garonne (Le Café Constant).

Il est temps de profiter de la vie

La décision de Christian Constant de partir à la retraite n’a pas été prise sur un coup de tête. Le chef s’est déjà retiré peu à peu des affaires ces dernières années. Raison pour laquelle, en 2019, il a cédé son établissement étoilé, le Violon d’Ingres, un des restaurants les plus connus des fins gourmets et du grand public dans la capitale.

D’autre part, il a déjà transmis son savoir-faire à quelques jeunes chefs (Jean-François Piège, Yves Camdeborde, Eric Frechon) et il a trouvé celui qui va prendre les rênes du Café Constant à Montech.

Selon lui, il importe de choisir quelqu’un de la région, l’établissement sera ainsi confié à Cyril Lignac, un chef talentueux originaire de l’Aveyron. Ce dernier va garder certains plats qui ont fait la renommée de ce restaurant pour le plus grand plaisir des habitués.

Pour ce chef de 71 ans, il est temps de profiter de la vie, de s’occuper de la famille et de voyager. Autant de choses qu’il n’a pas pu faire durant sa longue carrière de 57 ans.

La crise sanitaire y est pour quelque chose

Même si Christian Constant a déjà envisagé de prendre sa retraite depuis quelque temps, il n’a pas encore été fixé sur la date de son départ avant l’avènement de la pandémie.

« Mais les difficultés entraînées par cette crise ont un peu précipité les choses », a-t-il déclaré.

Il est devenu compliqué de se projeter dans le futur et par-dessus tout, le recrutement du personnel dans le secteur est problématique.

En savoir plus sur la retraite à l'étranger

En savoir plus sur la retraite à l'étranger

- La retraite à l'étranger

- Ce qu’il faut savoir avant de prendre sa retraite à l’étranger

- Fiscalité applicable aux retraités expatriés

- Certificat de vie des retraités à l’étanger

- Vérifications avant de prendre votre retraite à l'étranger

- Les 10 meilleurs systèmes de retraite dans le monde

- Retraite et Expatriés

- Retraite au Portugal

- Retraite en Italie

- Retraite en Thailande

- Retraite en Polynesie

- Retraite au Maroc

- Retraite en Suisse

- Retraite en Belgique

- Retraite en Tunisie

- Retraite aux Etats-Unis

- Retraite à l’Ile Maurice

- Retraite au Royaume Uni

- Retraite à Monaco

- Retraite en Allemagne

- Retraite au Japon

- Retraite en République Tchèque

- Retraite en Irlande

- Retraite à Bali

- Retraite aux Pays Bas

- Retraite en Suède

Diversification de l’épargne : quelques stratégies à adopter

- Le

- Écrit par Stephane Duvignol

Pour différentes raisons, il est toujours nécessaire de mettre de l’argent de côté. Quel que soit le montant de votre économie, vous pouvez optimiser les gains en diversifiant votre épargne. Voici quelques stratégies à adopter pour assurer une répartition judicieuse de vos investissements.

Penser à des placements à court terme, moyen terme et long terme

Les placements à court terme permettent de disposer immédiatement de l’argent en cas de besoin. La durée de ces placements ne devra pas dépasser les 30 jours. Dans l’idéal, il est préférable de placer l’équivalent de 3 mois de revenus dans un livret A, un livret d’épargne populaire, etc.

Les placements à moyen terme dure environ 5 ans, tandis que ceux à long terme peut aller jusqu’à 8 ans. Cet investissement permet de constituer un capital pour le financement d’un projet important, comme l’achat d’une propriété immobilière.

Pour cela, il faudrait choisir des produits proposant des rendements plus élevés, à l’instar de l’assurance vie, du plan d’épargne retraite ou encore des actions en bourse.

Investir dans l’immobilier

L’immobilier est connu comme une valeur sûre. Investir une partie de votre épargne dans la pierre entre ainsi dans la stratégie de diversification de votre patrimoine, lequel pourrait être plus tard légué à vos enfants.

Parmi les options disponibles, vous pouvez choisir :

- de faire l’acquisition d’une résidence principale

Cette solution offre une sécurité accrue, d’autant plus que ce bien pourrait être transmis à vos enfants. Il faut en revanche prendre en compte les lourdes charges incombant aux propriétaires pour ne mentionner que la taxe foncière, laquelle fait régulièrement l’objet d’une révision à la hausse.

- d’investir dans le locatif

Dans ce cas, trois possibilités s’offrent à vous : la location classique, la location saisonnière et la location étudiante.

L’avantage de la location classique réside dans le remboursement du crédit immobilier. En effet, les loyers permettent dans certains cas de couvrir les mensualités du prêt. Mais pour cela, il est impératif de trouver des locataires sérieux et fiables.

En ce qui concerne la location saisonnière (dans des régions prisées des vacanciers), les loyers sont généralement plus élevés que pour une location classique. Autre avantage non négligeable : la possibilité d’utiliser le logement pendant les périodes creuses.

Enfin, la location étudiante est une option intéressante étant donné que les loyers sont payés par les allocations CAF ou par les parents. Toutefois, la location se fera sur 10 mois au lieu de 12.

En savoir plus l'epargne retraite

En savoir plus l'epargne retraite

- Faites une simulation gratuite des meilleures solutions d'épargne retraite

- Reforme de l'épargne retraite

- Qu'es ce que la loi PACTE

- Les principales solutions d'épargne retraite

- Assurance vie

- Le PER individuel

- Le PER Collectif

- Prefon

- Loi Madelin

- PERP

- Défiscalisation immobilière

- Immobilier et retraite

- LMP et LMNP

- Viager

- Les solutions de retraite individuelles

- Les solutions de retraite collectives

LABELS DES MEILLEURS PER décernés par Retraite.com et Challenges

- Le

- Écrit par Ludovic Herschlikovitz

« LABELS des Meilleurs PER» : Challenges et Retraite.com lancent le Label « Meilleurs PER » et récompensent 22 PER pour leurs caractéristiques favorables aux épargnants

Lancement des PER fin 2019 avec la Loi PACTE

Il y a deux ans, grâce à la loi Pacte, naissait le Plan d’épargne retraite, un produit destiné à permettre à tous les Français de mieux préparer leur retraite. En se substituant aux anciens produits retraite (PERP, Madelin, Préfon...), ce PER est devenu, en quelques mois, un des placements favoris des épargnants, grâce à ses performances, à ses options de sorties, plus souples que celles de ses prédécesseurs, et à son avantage fiscal à l’entrée, très apprécié des contribuables.

Mais le PER est aussi un produit complexe et de nombreux épargnants se sentent perdus devant toutes ses possibilités. C’est pourquoi, explique Pierrre-Henri de Menthon, directeur de la rédaction de Challenges, 1er magazine économique de France, « nous avons décidé de créer un Label, avec notre partenaire Retraite.com pour aider les épargnants à identifier les meilleurs contrats du marché »

Notre étude, confirme Ludovic Herschlikovitz, fondateur de Retraite.com, « a permis d’identifier les 22 PER les plus performants sur les plus de 70 proposés par le marché. Ils affichent des frais raisonnables et offrent les caractéristiques les plus favorables aux épargnants. » L’objectif de ces Labels Challenges/Retraite.com n’a pas été de désigner « LE » meilleur contrat, mais d’identifier tous ceux qui sortent du lot. Ainsi, chacun pourra choisir, selon ses objectifs et ses préférences, parmi les 22 contrats Lauréats dans 3 catégories : les PER des acteurs en ligne, ceux des acteurs traditionnels et les contrats à points.

« Le PER va constituer sans aucun doute la pierre angulaire de l’épargne retraite individuelle dans les années à venir. Le Label créé par Retraite.com, premier site indépendant sur la retraite, et Challenges, premier magazine économique de France, va permettre à des milliers d’épargnants d’identifier les meilleurs contrats du marché » précise Ludovic Herschlikovitz, fondateur de Retraite.com.

Ce qu’il faut retenir de notre étude approfondie du marché des PER

- Les PER des acteurs en ligne se distinguent clairement par leur frais très bas et des offres plus larges que celles des acteurs traditionnels.

- Malgré des frais plus élevés, les PER des acteurs traditionnels possèdent des atouts. Ils s’appuient notamment sur un réseau physique de proximité, qui offre à une clientèle qui n’a pas l’habitude d’épargner en ligne, une écoute et des conseils.

- Sur plus de 70 PER existant, l’accès à l’information apparait perfectible, notamment sur le niveau des frais et sur les différentes options possibles. De nombreux contrats tentent ainsi de dissimuler une accumulation de frais qui pèse forcément sur leurs performances. A titre d’exemple, la moyenne des frais sur versements constatés est de 2,66%. A comparer avec un rendement moyen du fonds euros de 1,33% ! Cela signifie que pour 1000 euros placés, seuls 973 euros fructifieront. Autrement dit, il faudra 2 ans pour retrouver ses 1000 euros investis initiaux !

LES 22 CONTRATS LABÉLISÉS « MEILLEURS PER »

par ordre alphabétique et types de contrats (en ligne, traditionnels, en points)

Préparer sa retraite n’est plus une option mais une necessité dans un contexte tendu. Quelles que soient les réformes mises en place par le prochain gouvernement, elles pousseront les Français à renforcer leur épargne individuelle. Le PER, qui a déjà séduit plus de 3 millions de Français, sera l’instrument naturel de cette préparation.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

Les types de mutuelles de santé pour les retraités

- Le

- Écrit par Stephane Duvignol

Les salariés qui partent à la retraite peuvent demander à rester couverts par le contrat collectif souscrit par leur employeur. Toutefois, cette option n’est pas toujours la plus avantageuse. Certaines seniors sont éligibles à la complémentaire santé solidaire, d’autres se tournent vers une offre personnalisée.

Garder la complémentaire santé de son entreprise

En quittant leur entreprise au moment de la retraite, les salariés peuvent garder la mutuelle santé collective. Toutefois, la couverture devient individuelle, ce qui implique l’exclusion des membres de la famille. De plus, la prime est généralement plus élevée, et les garanties ne sont plus forcément adaptées aux besoins spécifiques des seniors. Par exemple, ces derniers n’ont plus besoin de prestations liées à la maternité, mais d’une meilleure prise en charge des aides auditives, etc. Ceux qui choisissent quand même cette option doivent en faire la demande dans les 6 mois qui suivent leur dernier jour de travail.

Demander la complémentaire santé solidaire

La complémentaire santé solidaire représente une solution intéressante. En effet, elle est gratuite si les revenus du demandeur au cours des 12 mois précédant le dépôt de sa requête étaient inférieurs aux plafonds suivants : 9 041 euros et 13 561 euros respectivement pour une personne seule et pour un couple. Au-delà de ces limites, le coût mensuel de cette couverture est fixé comme suit :

- 25 euros entre 60 et 69 ans pour une personne seule qui touche entre 9 041 euros et 12 205 euros sur l’année précédente ou un couple qui perçoit entre 13 561 euros et 18 307 euros.

- 30 euros à partir de 70 ans pour une personne seule dont le montant des ressources se situe entre 9 041 et 12 205 euros sur l’année précédente ou entre 13 561 et 18 307 euros pour un couple.

Chacun peut vérifier rapidement son éligibilité soit au moyen du simulateur de droits proposé sur le site internet Ameli soit auprès des Caisses primaires d’assurance maladie soit auprès de la MSA.

Contracter une complémentaire santé individuelle

Faute de pouvoir bénéficier de la complémentaire santé solidarité, il faut faire jouer la concurrence entre les sociétés de mutuelles et les compagnies d’assurance. Pour établir un devis, ils ont besoin de connaître les types de soins les plus importants pour le futur client. Il revient ensuite à ce dernier de comparer les niveaux de remboursement pour chaque prestation.

Les modalités de fixation des éventuelles hausses de prix constituent également un critère de choix essentiel. Les barèmes tarifaires de certains organismes sont organisés par tranches d’âge, généralement de 5 ans (60-65 ans, 65-70 ans, etc.). D’autres limitent les écarts entre les générations. Dans tous les cas, une formule avec un prix moyen est préférable à une offre à bas prix de départ faible, mais qui augmente très rapidement.

En savoir plus sur la Mutuelle et la complémentaire santé

En savoir plus sur la Mutuelle et la complémentaire santé

- Comparer les mutuelles santé

- Les points à vérifier pour sa mutuelle

- Résilier une mutuelle santé

- Comment choisir sa mutuelle santé à la retraite ?

- Faut il concerver sa mutuelle d'entreprise après sa retraite ?

- Comprendre la complémentaire santé

- Les examens de santé à vérifier avant le passage à la retraite

- Soins dentaires : Reste à charge zéro depuis le 1er Janvier 2020

- Audition : Reste à charge depuis le 1er Janvier 2020

- Ajouter un bénéficiaire à son contrat de Mutuelle santé

- Mutuelle dédiée aux Travailleurs Non Salariés (TNS)

- Peut on refuser la mutuelle proposée par son entreprise ?

- Quelle est la difference entre une Mutuelle et une assurance ?

- Changer de medecin traitant

Le Sénat vote le passage de l’âge légal de départ à la retraite à 64 ans

- Le

- Écrit par Stephane Duvignol

Le report de l’âge légal de départ à la retraite à 64 ans en France est l’une des mesures phares de la réforme des retraites préparée par le chef de l’État, mais pour l’instant repoussée. Malgré cela, le Sénat a adopté cette disposition dans la nuit du 12 au 13 novembre dernier.

Vote du recul de l’âge légal du départ à la retraite à 64 ans

Le projet de refonte du système des retraites voulu par Emmanuel Macron comporte plusieurs points, dont :

- la suppression des régimes spéciaux au profit d’un dispositif universel ;

- l’instauration d’un minimum de 1 000 euros pour la pension à l’issue d’une carrière complète ;

- le report de l’âge légal de départ à taux plein à 64 ans ;

- l’incitation à la poursuite de l’activité au-delà de l’âge légal.

Cependant, le président de la République a récemment annoncé la mise en suspens du chantier jusqu’à 2022, au motif que les conditions ne sont pas encore remplies pour effectuer tous les changements prévus.

Mais indépendamment de la position du locataire de l’Élysée, les sénateurs ont pris l’initiative de valider le relèvement de l’âge légal de départ en retraite de deux ans, à 64 ans, alors qu’ils s’étaient accordés sur un report à 63 ans en 2020. La nouvelle règle a été votée par 196 voix contre 134 dans le cadre de l’examen du budget de la Sécurité sociale pour 2022.

Ils évoquent « l’urgence causée par le déficit de la branche vieillesse », qui ne permet plus de « procrastiner » au risque de « mettre à mal toute la solidarité intergénérationnelle ». L’amendement inclut notamment l’instauration d’une conférence de financement qui rassemblera les organisations syndicales de salariés et du patronat. Celle-ci aura pour mission de proposer des solutions afin de parvenir à l’équilibre financier des régimes de retraite d’ici à 2030.

Des mesures controversées applicables en 2023 en l’absence d’accord

Une clause du texte stipule que si aucun accord n’est trouvé, certaines mesures s’appliqueront à compter du 1er janvier 2023. Il s’agit de la disparition des régimes spéciaux d’ici à 2022 et du recul de l’âge d’ouverture des droits à la retraite à 64 ans pour la génération 1966 et suivantes.

Il reste que ces dispositions sont loin de faire l’unanimité au sein de l’hémicycle dominé par la droite. Du côté du PS, on déplore le fait que « ce sont les salariés qui sont appelés à fournir des efforts supplémentaires » pour continuer à faire fonctionner le système. Le gouvernement s’est également prononcé en défaveur du vote de la Chambre haute. Adrien Taquet, secrétaire d’État chargé de l’Enfance et des Familles, a martelé qu’une réforme de cette envergure nécessite une maîtrise totale de la situation sanitaire et passe par un « intense débat démocratique ». Car de telles évolutions impliquent différents enjeux autres que financiers : simplicité, lisibilité et équité.

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

La retraite de base sera revalorisée de 1,1 % en 2022

- Le

- Écrit par Stephane Duvignol

Avec la publication des chiffres de l’inflation le 16 novembre dernier, le taux de revalorisation de la retraite de base au 1er janvier 2022 est connu. Conformément aux estimations de la commission des comptes de la Sécurité sociale, il sera de 1,1 %.

Le pourcentage de hausse de 1,1 % de la retraite de base est confirmé

En vertu de l’article L.161-25 du Code de la Sécurité sociale, la retraite de base est revalorisée chaque année sur la base de l’inflation hors tabac. Le calcul du nouveau taux applicable pour 2022 commence par la détermination du rapport entre les indices moyens des prix sur deux périodes :

- période 1 : de novembre 2019 à octobre 2020

- période 2 : de novembre 2020 à octobre 2021.

Maintenant que le niveau de l’inflation pour octobre est disponible, le pourcentage d’augmentation est arrêté à 1,1 %. C’était déjà le chiffre provisoire annoncé en septembre dernier, que le secrétariat d’État chargé des Retraites vient donc de confirmer.

La hausse de la retraite de base s’appliquera à plusieurs catégories d’actifs : les salariés du secteur privé, les agents de la fonction publique, ainsi que les travailleurs indépendants.

La revalorisation varie pour les régimes de retraite complémentaire

S’agissant de la retraite complémentaire en revanche, la pension varie selon la politique propre au régime, qui décide librement de l’augmentation. Pour les affiliés de l’Agirc-Arrco, qui gère les anciens employés d’entreprises privées, les pensions ont été relevées au 1er novembre dernier, mais de 0,5 point en dessous de l’inflation, à 1 %. L’objectif est de revenir à l’équilibre des comptes, la pandémie ayant entrainé un déficit de l’ordre de 4,8 milliards d’euros pour le régime.

Bien que faible, la révision de novembre 2021 est reçue positivement par les 13 millions de seniors concernés après le gel des pensions décidé en 2020 dans un contexte de crise sanitaire. Chaque point aura désormais une valeur de service de 1,2841 euro. Quant à la valeur d’achat, elle s’élèvera à 17,4316 euros au 1er janvier prochain, en progression de 0,2 %.

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

Les causes et propositions de solutions pour la différence de retraite entre hommes et femmes

- Le

- Écrit par Stephane Duvignol

Selon une récente étude du cabinet américain Mercer, dans tous les régimes de retraite, l’écart entre les deux sexes à la retraite est un constat général et international. Sur les 43 systèmes étudiés par le spécialiste en ressources humaines à travers le monde en se basant sur les chiffres de l’OCDE, tous les pays sont concernés par cette différence de traitement.

Les principales promotions 2025 pour l'ouverture d'un PER

| Assureur | Performance 2024** du Fonds Euros | Frais de versement | Promo à l’ouverture maximum | En savoir + | Demande de documentation |

|---|---|---|---|---|---|

|

2,50 % | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4,65%* |

1% | Accès à l'offre banque privée | voir l'offre |  |

|

4,50 % | 1,5 % maximum | RV avec un conseiller | voir l'offre |  |

|

2,30 % | 1 % maximum |

Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4 %* | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

* Détails des conditions de l'offre et des autres frais sur les sites partenaires ou sur la page produit "Voir l'offre"

** Taux net de frais de gestion, hors prélèvements sociaux et fiscaux.

Les performances passées ne présagent pas des performances futures.

Des disparités observées sur un phénomène international

Dans le détail, trois pays affichent les plus gros écarts de pension entre hommes et femmes : le Japon (47,4 %), le Mexique (42,3 %) et l’Autriche (40,6 %). À l’autre extrémité du tableau, on retrouve le Danemark (10,6 %), la Slovaquie (7,6 %) et l’Estonie (3,3 %). L’Hexagone se trouve dans la partie basse du tableau avec un différentiel de 32,5 %, dépassant de 7 points la moyenne des pays de l’OCDE, qui se situe à 25,6 %.

Christel Bonnet, directrice conseil transition emploi retraite au sein du cabinet, précise cependant que les données utilisées concernent des personnes aujourd’hui retraitées. Elle anticipe par conséquent une réduction des écarts dans les prochaines années, hors impact de la crise actuelle.

De multiples causes aux écarts de retraite

Les analystes attribuent l’importance des différences de retraite à plusieurs facteurs :

- le marché de l’emploi : les taux d’emploi entre hommes et femmes au Japon et au Mexique sont très inégaux ;

- le niveau de salaire : pour un même poste, les inégalités salariales se reflètent sur la pension.

- le secteur d’activité : une majorité de femmes dans plusieurs pays travailleurs dans des secteurs moins ou peu rémunérateurs ;

- le travail à temps partiel et les périodes d’inactivité liées à l’éducation des enfants sont plus fréquents chez les femmes.

Certaines dispositions du régime de retraite accentuent les inégalités :

- l’impossibilité d’acquérir des droits pendant l’éducation d’enfants en bas âge ou de soins aux parents âgés,

- la non-indexation des pensions pendant la retraite affecte davantage les femmes dont l’espérance de vie est supérieure,

- l’exigence d’un revenu minimum ou d’un volume horaire de travail minimum pour ouvrir des droits.

Dans l’Hexagone, bien que les deux parents aient droit à une surcote de 10 % pour trois enfants ou plus, la pension du père étant souvent plus élevée que celle de la mère, la majoration amplifie les écarts.

Les préconisations de Mercer pour minimiser les écarts

Le cabinet émet plusieurs recommandations aux pays et aux employeurs.

- Mettre en place une politique d’égalité salariale.

- Proposer systématiquement le congé parental au père et à la mère afin de donner le choix aux couples en fonction de leurs préférences, ainsi que de la situation professionnelle et du salaire de chaque époux.

- Réviser certaines règles du régime de retraite, notamment pour les aidants en charge de jeunes enfants ou de parents âgés. L’objectif : éviter une pénalisation au moment du calcul de leur pension.

- Informer : prendre le temps d’expliquer les répercussions sur la future retraite pour les décisions importantes comme le passage au temps partiel.

Enfin, Mercer suggère des changements à plus grande échelle. La mise en place de services de garde d’enfant proposant des prestations de qualité à un prix abordable favoriserait le travail des mères à temps plein. Christel Bonnet évoque également l’instauration d’un système de cotisations plus flexible, avec possibilité de surcotiser durant les périodes d’activité partielle.

En savoir plus l'epargne retraite

En savoir plus l'epargne retraite

- Faites une simulation gratuite des meilleures solutions d'épargne retraite

- Reforme de l'épargne retraite

- Qu'es ce que la loi PACTE

- Les principales solutions d'épargne retraite

- Assurance vie

- Le PER individuel

- Le PER Collectif

- Prefon

- Loi Madelin

- PERP

- Défiscalisation immobilière

- Immobilier et retraite

- LMP et LMNP

- Viager

- Les solutions de retraite individuelles

- Les solutions de retraite collectives

Davantage de retraités vont recevoir l’indemnité inflation de 100 euros

- Le

- Écrit par Stephane Duvignol

Le plafond de revenus donnant droit à l’indemnité inflation de 100 euros aux retraités a été relevé, les règles initiales ayant été jugées trop restrictives. Des milliers de seniors deviennent ainsi éligibles à cette aide qui sera versée en février 2022.

Relèvement du plafond d’éligibilité à la prime pour les retraités

Le gouvernement avait défini un plafond plus faible pour les retraités (1 943 euros) par rapport aux autres Français bénéficiaires de la prime (2 000 euros nets). En effet, seules étaient concernées les personnes assujetties à une contribution sociale généralisée (CSG) à taux réduit sur leur pension. Or, ce taux préférentiel compris entre 3,8 % et 6,6 % au lieu de 9,2 % est applicable aux foyers ayant un revenu fiscal de référence maximum de 23 147 euros. Cela correspond à un revenu net de 1 943 euros par mois. Pour éviter de léser ces publics déjà fragiles, l’Exécutif a relevé le plafond à 2000 euros.

La CFDT Retraite a salué ce changement, rappelant que plusieurs milliers de retraités étaient pénalisés, en particulier les couples, dont les ressources ont été considérées dans leur globalité et non individuellement. Le syndicat de retraités rappelle que le ministère des Solidarités dispose du répertoire EIRR (échanges inter régimes de retraite) qui détaille les pensions versées par chaque caisse de retraite à chaque pensionné.

Les critères d’obtention de la prime inflation pour les retraités

Le gouvernement fixe trois conditions au versement de l’indemnité inflation des retraités :

- être domicilié en France ;

- percevoir soit une pension mensuelle inférieure à 2 000 euros nets soit le minimum vieillesse ;

- ne pas avoir été en activité au cours du mois d’octobre.

Par ailleurs, les pensions de retraite de base et complémentaire sont prises en compte dans l’estimation des revenus des potentiels bénéficiaires. Quant aux seniors qui exercent une activité professionnelle selon le système du cumul emploi-retraite, ils peuvent prétendre à la prime au titre de ladite activité.

Grâce à cette nouvelle règle, environ 3 retraités sur 4 vont recevoir l’indemnité inflation. La caisse d’assurance retraite et de la santé au travail (CARSAT) effectueront le versement en février 2022 aux personnes qui touchent au minimum une pension du régime général.

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

Bien vieillir chez soi coûte de plus en plus cher

- Le

- Écrit par Ludovic Herschlikovitz

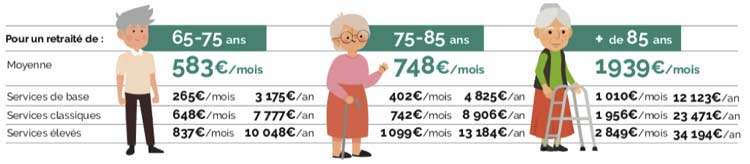

EXCLUSIF. Selon le 2e baromètre Retraite.com et Silver Alliance pour le Parisien, les dépenses des plus de 65 ans pour rester à domicile ont augmenté de 3,49% en 2021. Frais de santé, aménagement du logement, aide à domicile... bien vieillir chez soi coûte de plus en plus cher.

Combien ça coûte d’être vieux en France ?

+ 3,49 % C’est l’augmentation moyenne des services pour bien vieillir à domicile par rapport à 2020 calculé pour la 2nde édition du baromètre Retraite.com / Silver Alliance

La France compte près de 15 millions de retraités et plus de 85 % souhaitent vieillir à domicile (1). Pour la deuxième année consécutive, Retraite.com et Silver Alliance ont établi le coût du bien vieillir à domicile lorsque l’on a 65 ans, 75 ans ou 85 ans.

Pour cette seconde édition, les variations de tarifs des 25 produits et services ont été analysées tels que la mutuelle, l’aide à domicile, l’achat de fauteuils adaptés ou produits nécessaires à la dépendance pour établir le coût du « bien vieillir » chez soi en dehors des frais récurrents (loyer, eau, électricité, alimentation). Pour chaque tranche d’âge, l’étude a étudié le prix des services de base aux services premium afin d’adapter les offres aux niveaux de revenus des retraités en analysant à la loupe plus de 250 devis.

Une moyenne de 13 078 € par an tous profils confondu pour bien vieillir à domicile

13 078 € par an, soit 1090 € par mois (+3,49 %) : C’est le coût moyen sur 30 ans qu’il faut prévoir pour vieillir dignement chez soi de 65 ans à plus de 85 ans, établi sur les 9 profils analysés ci-dessous.

« Après 2 ans de crise sanitaire et économique inédite, le regard sur les EHPAD a été profondément assombri et l’importance de s’équiper pour bien vivre dans son logement n’a jamais été autant d’actualité » explique Ludovic Herschlikovitz, fondateur de Retraite.com.

Pour Benjamin Zimmer, Directeur de Silver Alliance (collectif de 38 marques de la Silver Economie) : « La hausse globale de 3,49 % sur les 9 profils est à nuancer à la fois sur les tranches d’âge et sur les services. La réforme 100 % santé a permis de réduire drastiquement en 2021 les frais liés à l’audition en proposant un appareil auditif sans avoir un euro à débourser pour le consommateur. Inversement, le tarif des mutuelles a subi une hausse conséquente, venant impacter le pouvoir d’achat des seniors. L’inflation des prix des matières premières nécessaires pour produire certains produits a également un impact sur leurs prix finaux. »

« Plus généralement la hausse des tarifs est faible voire négative pour les seniors de 65-75 ans et augmente au fur et à mesure avec l’âge pour atteindre 5,56 % pour les plus de 85 ans » précise le fondateur de Retraite.com.

Pour 2021, la hausse s’établit à +3,49 % par rapport à 2020. Plus précisément, ce coût mensuel s’établit par profil à :

- 583 € par mois pour les 65-75 ans (vs 584 € en 2020), stable par rapport à 2020

- 748 € par mois pour les 75-85 ans (vs 740 € en 2020), en hausse de 1,01 % par rapport à 2020

- 1939 € par mois pour les +85 ans (vs 1836 € en 2020), en hausse de 5,56 % par rapport à 2020

Les résultats de cette étude décrivent clairement les tendances de coûts liées au vieillissement

- Entre 65 et 75 ans, les frais de santé (mutuelle, optique, dentaire) restent le premier poste de dépenses et connaissent la plus forte augmentation avec une hausse de plus de 10 %. Cette hausse des mutuelles est cependant contrebalancée par une prise en charge à 100 % des appareils auditifs, qui permet in fine aux nouveaux retraités de gagner en pouvoir d’achat.

- Entre 75 ans et 85 ans, la santé reste encore le premier poste de frais avec des prix de mutuelles en hausse. Cette augmentation est là encore compensée par le 100 % santé pour l’audition. En revanche l’âge avançant, les seniors ont tendance à diminuer leurs déplacements. Leur sédentarité accrue implique des frais plus élevés dans les prestations de services à domicile (ménage, aides personnalisées, portage de repas…), les taches usuelles devenant également plus difficiles à accomplir. Le matériel médical et de confort tel que les cannes, fauteuils et autres produits d’aménagement intérieur subissent une hausse de 10 % liée notamment à l’augmentation des prix des matières premières répercutées vers l’usager. La tendance globale par rapport à 2021 reste cependant quasi-stable.

- Enfin à partir de 85 ans, la dépendance et l’accès à des soins d’accompagnement deviennent le premier poste de dépenses (services à domicile, garde de nuit). Leur hausse de plus de 5 % par rapport à 2020 s’explique par l’augmentation des salaires et des équipements liés à la covid (masques, gels, …). L’arrêt de la prime Action Logement accordée aux seniors pour rénover leur salle de bain en juin 2021 pèse fortement dans la hausse du coût du bien vieillir à domicile. D’autant que cela pèse sur le risque d’accroître les chutes pour les plus de 85 ans. « Les produits ou services connectés, avec alertes en cas de chute, encore inexistants il y a 10 ans, permettent de mettre en place des actions complémentaires à la garde à domicile avec des solutions de préventions efficaces et sécurisantes », déclare le Directeur de Silver Alliance.

Focus sur les aides de l’Etat pour accompagner la dépendance

L’étude a pris en compte les principales aides de l’Etat pour accompagner le vieillissement. Pour Benjamin Zimmer, Directeur de Silver Alliance, « la couverture unique de notre système de santé permet aux plus fragiles d’être majoritairement pris en charge par la sécurité sociale pour des besoins de grande dépendance tels que le fauteuil roulant ou le lit médicalisé. Enfin, la réforme 100 % santé mise en place début 2020 a clairement marqué la volonté des pouvoirs publics d’améliorer l’accès aux soins et de garantir au plus grand nombre une prise en charge totale de certaines prestations en dentaire et en optique, et désormais pour les aides auditives depuis le 1er janvier 2021. » Pour le co-fondateur de Silver Alliance et Docteur en sciences, « cette étude apporte des éléments quantifiés qu’aucune autre étude n’a déjà révélés en France. Il s’agit là d’un travail important de collecte de données réalisé avec l’ensemble des marques alliées de Silver Alliance. Cette étude nous apporte à présent des indicateurs actualisés pour pouvoir se projeter et anticiper des dépenses supplémentaires liées à l’évolution de notre avancée en âge. ».

« Cette seconde édition permet désormais de suivre les tendances à la fois tarifaires, technologiques et sociales afin d’apporter aux Français une mesure préventive du vieillissement. Nous mesurons enfin l’impact des réformes en santé de notre pays à l’image du 100 % santé », affirme le fondateur de Retraite.com.

L’étude a ainsi analysé pour la seconde année plus de 250 tarifs à la fois sur les services de base que les services premium en cartographiant plus de 25 produits et services à travers 5 catégories :

- Veiller sur ma santé : Mutuelle, appareillage auditif, optique, produit d’incontinence, médicaments…

- Aménager mon logement : Aménagement de salle de bain, barre de soutien, déambulateur…

- Bien vivre chez moi : Aide à domicile, téléassistance, garde de nuit…

- Profiter de mon temps : Club et associations, téléphonie et solutions de communication…

- Autres services : Aide administrative, déplacements…

Afin d’être au plus proche de la réalité du portefeuille des seniors, Retraite.com et Silver Alliance ont fait le choix d’analyser le coût des services pour une retraite faible de 906,10 € (2), une retraite moyenne de 1 410 € (3) ou une retraite élevée de 3 140 € par mois à taux plein.

« La crise sanitaire a permis également de voir se démocratiser l’usage des solutions de télémédecine et de téléconsultation permettant ainsi de réduire les inégalités territoriales d’accès au soin dans des déserts médicaux. Cette massification des usages de la télémédecine, tant par les professionnels que par les patients, est une réelle chance de progrès pour toutes les parties prenantes de notre système de santé », conclut Benjamin Zimmer.

(1) Source Ifop mars 2019

(2) ASPA 2021: 906,10 € / mois pour une retraite à taux plein

(3) Retraite moyenne en France en 2020 : 1 410 € net des prélèvements sociaux

En savoir plus sur l'aménagement de votre salle de bain

En savoir plus sur l'aménagement de votre salle de bain

Système de retraite : la France perd une place au classement MCGPI

- Le

- Écrit par Stephane Duvignol

21e sur 43 pays. C’est le rang occupé par la France dans le dernier classement du Mercer CFA Institut Global Pension Index (MCGPI) qui compare les systèmes de revenu de retraite d’une quarantaine de pays sur la base de plus de 50 indicateurs et références. Si l’Hexagone recule d’une place par rapport au précédent classement, elle améliore cependant son score de 0,5 point.

Le système de retraite français vu de l’étranger

Réalisé chaque année, le MCGPI compare les systèmes de retraite de 43 pays par rapport à une cinquantaine d’indicateurs et références et sur trois sous-indices :

- performance ;

- durabilité ;

- intégrité.

L’indice Performance évalue le niveau de vie de retraites. La durabilité jauge l’équilibre financier à long terme, tandis que l’intégrité fait référence à la lisibilité du fonctionnement du système de retraite pour les citoyens, c’est-à-dire son niveau de complexité.

Ce classement fournit des indications objectives sur l’état de santé des systèmes de retraite analysés, et fournit des pistes pour améliorer son score/rang, en tenant compte de la conjoncture.

De ce rapport, il en ressort que la France fait pâle figure avec une note de 60,5, soit sensiblement la même que les États-Unis. Les deux pays écopent d’une classification « C+ », comme 3 autres états : Hong-Kong, l’Uruguay et la Belgique.

Pour le cas spécifique de l’Hexagone, le modèle de retraite affiche un bon score en termes de performance (+79), mais reste en perte de vitesse sur les volets « intégrité » et « durabilité ».

Les bons élèves

En 2021, la première place du classement Mercer CFA Institut Global Pension Index revient à l’Islande, qui obtient une note générale de 84,2, suivi par les Pays-Bas (83,4) et le Danemark (82).

En dehors du top 10, l’Allemagne (15e) devance les États-Unis (19e) et la Chine (28e), lesquels commencent toutefois à enregistrer une consolidation des pensions de retraite individuelles, fruit des réformes engagées ces dernières années.

Des réformes, c’est ce que prône justement le rapport du MCGPI pour améliorer le modèle français. Parmi les pistes évoquées :

- l’augmentation du montant des cotisations de retraite ;

- le relèvement progressif de l’âge de départ à la retraite ;

- une meilleure parité des droits à la retraite entre hommes et femmes…

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

Peut-on cumuler retraite progressive et pension d’invalidité ?

- Le

- Écrit par Stephane Duvignol

La réponse à cette question est non. Dans l’état actuel des choses, tout assuré en retraite progressive et frappé d’une incapacité de travail ne peut prétendre à une pension d’invalidité. Une situation sur laquelle s’est penchée la Défenseure des droits qui a par la suite interpellé l’exécutif.

Un vide juridique à combler

Si la législation interdit l’attribution de la retraite progressive au titre de l’inaptitude au travail ou dans le cadre d’une substitution à la pension d’invalidité, la prise en charge des personnes en retraite progressive et victimes d’invalidité reste problématique.

Le plus souvent, ces personnes se retrouvent sans ressources et font face à des obstacles que la loi, semble-t-il, n’avait pas prévus.

C’est notamment le cas d’une assurée proche de la retraite qui, après s’être mis en retraite progressive en décembre 2019, avait été placée en invalidité début février 2021 suite à un arrêt maladie.

Ayant essuyé plusieurs refus de la CNAV et l’Assurance maladie concernant sa demande de pension d’invalidité, l’intéressée s’est tournée vers la Défenseure des droits pour plaider sa cause.

Suspension de la retraite progressive

Pour le cas spécifique de la personne susmentionnée, une demande de suppression de la retraite progressive a été notifiée à la CNAV afin de lui permettre de percevoir la pension d’invalidité. Ce que la CNAV a accepté.

Cette affaire a mis en lumière les lacunes de la règlementation en matière de prise en charge des assurés frappés d’invalidité.

Saisi de la question, le gouvernement entend redresser la situation en proposant un amendement au projet de loi de financement de la Sécurité sociale.

Cet amendement prévoit notamment la possibilité de percevoir une rente d’invalidité en cas de suspension ou de renoncement à la retraite progressive.

La mesure devrait s’appliquer à partir du 1er janvier 2022, avec vraisemblablement un effet rétroactif sur les dossiers antérieurs à cette date.

À titre de rappel, la retraite progressive offre la possibilité de travailler en temps partiel tout en percevant une partie de ses retraites.

Accessible dès 60 ans, ce dispositif permet d’améliorer les revenus à la retraite quand une personne quitte totalement la vie active.

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

Une tendance à la baisse du rendement des contrats d’assurance-vie

- Le

- Écrit par Stephane Duvignol

Placement financier préféré des Français, l’assurance-vie présente de nombreux atouts en termes de souplesse, de fiscalité et de rendement. Le taux de rendement des contrats d’assurance-vie, spécifiquement celui des fonds en euro, devrait toutefois être revu à la baisse selon les experts : la faute à une accélération sensible de l’inflation observée au cours des quatre derniers semestres.

Le rendement mitigé des fonds en euro

Malgré la conjoncture, l’assurance-vie reste un excellent moyen pour sécuriser et faire fructifier ses économies.

Le fonds en euro, support financier fortement plébiscité par les épargnants, permet de garantir la mise de départ et de capitaliser les intérêts acquis chaque année grâce à « l’effet de cliquet ».

Comment cela se passe-t-il ? Contrairement aux unités de compte, investir dans les fonds en euro vous permet de bénéficier d’une garantie en capital totale, c’est-à-dire sans risque de perte de votre mise initiale.

Ainsi, en cas de baisse des marchés financiers comme c’est le cas dernièrement, seuls les frais de gestion seront perdus. Vous serez alors assuré de récupérer le capital.

Par ailleurs, les intérêts versés annuellement sur le fonds sont définitivement acquis et génèrent à leur tour de nouveaux intérêts.

Le taux de rendement des fonds en euro est communiqué à chaque début d’année par les assureurs. Ce taux, qui correspond à la rémunération servie au titre de l’année précédente, inclut les frais de gestion de l’assureur, mais ne tient pas compte des prélèvements sociaux.

Les 5 contrats d'assurance-vie sélectionnés par Retraite.com

| Courtier/Contrat | Performances 2024* |

Offre promotionnelle** | Demande de documentation |

|

Entre 2,5 % et 19,6 % * |

Jusqu'à 2000€ offerts** |

|

|

3,5 %* 100 % sécurisé en fonds Euros |

||

|

Jusqu'à 4,10 %* sous conditions |

Jusqu'à 1000 € offerts** |

En savoir plus |

|

3,00 %* | Bonus +1,10 %** |

Ensavoir plus |

|

3.00%* | En savoir plus |

* Taux net de frais de gestion, hors prélèvements sociaux et fiscaux

**Offres sous conditions à valider sur la page de l'assureur/courtier

Rendement estimatif des fonds en euro

Le niveau de l’inflation, qui a atteint 2,2 % entre septembre 2020 et septembre 2021, impacte directement le taux de rendement des fonds en euro, lequel est calculé sur la base du taux d’intérêt technique et de la participation aux bénéfices.

Selon les prévisions des experts, le rendement de ces supports d’assurance-vie devrait s’établir aux alentours de 1,1 % net de frais de gestion en 2021. Ce qui connote une tendance à la baisse par rapport aux deux années précédentes : 1,30 % en 2020 et 1,50 % en 2019.

Notons toutefois qu’il s’agit purement d’estimations théoriques : les rendements passés ne préjugeant en rien des rendements futurs. D’autant que d’éventuelles corrections boursières peuvent changer la donne à tout moment.

Les principales promotions 2025 pour l'ouverture d'un PER

| Assureur | Performance 2024** du Fonds Euros | Frais de versement | Promo à l’ouverture maximum | En savoir + | Demande de documentation |

|---|---|---|---|---|---|

|

2,50 % | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4,65%* |

1% | Accès à l'offre banque privée | voir l'offre |  |

|

4,50 % | 1,5 % maximum | RV avec un conseiller | voir l'offre |  |

|

2,30 % | 1 % maximum |

Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4 %* | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

* Détails des conditions de l'offre et des autres frais sur les sites partenaires ou sur la page produit "Voir l'offre"

** Taux net de frais de gestion, hors prélèvements sociaux et fiscaux.

Les performances passées ne présagent pas des performances futures.

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

Les épargnants français sont de plus en plus nombreux à bouder les fonds en euros

- Le

- Écrit par Stephane Duvignol

En matière de placement en assurance-vie, les fonds en euros ont une place privilégiée dans le cœur des Français. Mais l’idylle ne semble plus aussi féérique qu’avant puisque de plus en plus d’épargnants se tournent vers les unités de compte, soucieux d’accroître le rendement de leur placement. Le fonds en euros est-il en train de tomber en désuétude ?

Majoritaires, mais plus tellement !

Les chiffres du mois d’octobre 2021 confirment le désamour grandissant des Français envers les fonds euros même si ces derniers restent toujours majoritaires dans les contrats.

La sécurisation du capital ne semble alors plus la priorité des souscripteurs d’assurance-vie. Néanmoins, les fonds en euros qui garantissent une sécurisation du capital continuent de constituer la part majeure des placements, à savoir 62 %.

Les 38 % sont donc investis dans des unités de comptes, lesquelles sont beaucoup plus volatiles, mais offrent des rendements plus élevés. En volume, cela représente 47,4 milliards d’euros placés sur des unités de compte.

À titre de comparaison, pour l’année 2020, la part d’assurance-vie investie dans les supports à risque était de 35 %. Le pourcentage est encore plus faible en 2019 puisque les unités de compte ne constituaient que 28 % de l’épargne.

En remontant plus loin dans le temps, les données révèlent que seulement un contrat d’assurance-vie sur cinq concernait des unités de comptes en 2015.

Des avantages fiscaux non négligeables

Le capital garanti n’est pas la seule raison qui pousse les Français à investir dans les fonds en euros. En effet, les contrats signés entre 1991 et 1998 offrent des avantages fiscaux non négligeables.

Ces avantages viennent compenser le faible rendement des fonds en euros qui, à l’heure actuelle, arrive à peine à couvrir l’inflation.

Malgré cela, beaucoup de Français restent très fidèles aux fonds en euros. Plus étonnant encore, à la fin de l’année dernière, ils étaient des dizaines de milliers à se contenter d’un contrat monosupport, c’est-à-dire une épargne intégralement placée sur des fonds en euros.

Les 5 contrats d'assurance-vie sélectionnés par Retraite.com

| Courtier/Contrat | Performances 2024* |

Offre promotionnelle** | Demande de documentation |

|

Entre 2,5 % et 19,6 % * |

Jusqu'à 2000€ offerts** |

|

|

3,5 %* 100 % sécurisé en fonds Euros |

||

|

Jusqu'à 4,10 %* sous conditions |

Jusqu'à 1000 € offerts** |

En savoir plus |

|

3,00 %* | Bonus +1,10 %** |

Ensavoir plus |

|

3.00%* | En savoir plus |

* Taux net de frais de gestion, hors prélèvements sociaux et fiscaux

**Offres sous conditions à valider sur la page de l'assureur/courtier

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP