Actualités

Demande de départ à la retraite et confinement

- Le

- Écrit par Ludovic Herschlikovitz

L’assurance vieillesse recommande aux personnes concernées d’entamer les démarches de départ à la retraite malgré la crise de Covid-19 et le confinement. Attendre le déconfinement ou la fin de la crise peut en effet amener des situations beaucoup plus compliquées.

Liquidation des droits à la retraite et crise sanitaire

La crise sanitaire actuelle et les restrictions y afférentes ne doivent pas empêcher les futurs retraités à liquider leurs droits à la retraite. L’assurance vieillesse et les différents régimes de retraite reçoivent les demandes malgré la pandémie de coronavirus. Ainsi, les assurés ayant pour projet de partir à la retraite dans les prochains mois ne doivent pas s’inquiéter puisque les différents services s’organisent afin que chaque démarche soit convenablement traitée.

Ne pas attendre le déconfinement

Remettre à plus tard la demande à la retraite n’est en effet pas une bonne initiative dans la mesure où de nombreuses entreprises sont sévèrement touchées par la crise. Certaines ont dû mettre la clé sous la porte et d’autres ont recours au chômage partiel. Attendre parce que la conjoncture est mauvaise pourrait compliquer les démarches et retarder encore plus le passage à la retraite.

Les nouveaux retraités peuvent être tentés d’attendre le déconfinement pour déclencher la procédure. Une mauvaise idée selon les organismes concernés puisqu’à ce moment-là les services risqueraient la saturation. Il est donc conseillé de faire la demande en temps et en heure (pas trop tôt ni trop tard). En principe, les personnes concernées par une demande à la retraite en 2020 sont celles nées en 1958 pour une carrière normale et en 1960 pour une carrière longue.

Une demande à effectuer en ligne

Les démarches pour la liquidation des droits à la retraite sont moins contraignantes maintenant que les assurés peuvent tout faire par internet. La plateforme utilisée est fonction du parcours professionnel de l’affilié. S’il a cotisé tout au long de sa carrière à un seul régime (indépendant, salarié du privé, agent de la fonction publique, etc.), il lancera les démarches à partir de son espace personnel sur le site de ce régime de retraite. Par contre, s’il a cotisé à plusieurs régimes, un espace personnel sur info-retraite.fr est la meilleure solution.

Par ailleurs, le demandeur doit fournir les habituelles pièces justificatives lors d’une liquidation des droits à la retraite. Toutefois, les documents obligatoires tels que l’attestation de cessation d’activité ou le certificat de radiation peuvent être remplacés par une attestation sur l’honneur. Le directeur de la Caisse nationale d’assurance vieillesse (Cnav), Renaud Villard, a en effet souligné qu’un allègement temporaire des procédures est en place en cette période difficile.

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

En savoir plus l'epargne retraite

En savoir plus l'epargne retraite

- Faites une simulation gratuite des meilleures solutions d'épargne retraite

- Reforme de l'épargne retraite

- Qu'es ce que la loi PACTE

- Les principales solutions d'épargne retraite

- Assurance vie

- Le PER individuel

- Le PER Collectif

- Prefon

- Loi Madelin

- PERP

- Défiscalisation immobilière

- Immobilier et retraite

- LMP et LMNP

- Viager

- Les solutions de retraite individuelles

- Les solutions de retraite collectives

Déblocage de l'épargne retraite des indépendants

- Le

- Écrit par Ludovic Herschlikovitz

Face à la pendémie de Coronavirus, Le ministre de l'Économie, Bruno Le Maire, a annoncé mercredi 29 avril que les indépendants qui détiennent une épargne-retraite sur un contrat Madelin pourront la débloquer pour faire face à la perte de revenu liée à la crise du Coronavirus. Les détenteurs d'un contrat Madelin, pourront donc exceptionnellement bénéficier d'une partie de leur capital épargné sans attendre leur retraite.

Déblocage anticipé possible pour les indépendants détenteurs d'un contrat Madelin

"Beaucoup de ces indépendants ont une épargne-retraite qui se trouve sur des fonds, dits 'fonds Madelin', sur lesquels nous avons beaucoup travaillé dans le cadre de la loi Pacte" a précisé Bruno Lemaire, Ministre de l'économie. "Nous allons donner l’autorisation à tous les indépendants qui le souhaitent de débloquer leurs réserves d’épargne retraite sur les Fonds Madelin pour pouvoir compléter leurs revenus face à une circonstance exceptionnelle" a-il également précisé sur Twitter.

Certaines clauses permettent cependant de débloquer son épargne de manière anticipée dans certains cas exceptionnels :

- une invalidité de deuxième ou troisième catégorie de l'assuré

- une cessation d'activité non salariée pour cause de liquidation judiciaire

- le décès du conjoint ou du partenaire de PACS

- le surendettement

- une situation qui le justifie selon le président du tribunal de commerce auprès duquel est instituée une procédure de conciliation

- l'expiration des droits de l'assuré aux allocations chômage prévues par le Code du travail en cas de licenciement

- l'absence de contrat de travail ou de mandat social depuis deux ans au moins à compter du non-renouvellement du mandat social ou de la révocation pour les assurés qui ont exercé des fonctions d'administrateur, de membre du directoire ou de membre de conseil de surveillance, et n'ont pas liquidé leur pension dans un régime obligatoire d'assurance vieillesse

Une épargne de réserve à ne pas puiser si possible

Le Ministre de l'économie et des Finances a toutefois été prudent sur ces retraits : "Cet argent (dédié à l'épargne retraite) c'est de l'argent pour préparer votre retraite. Est-ce qu'il faut vraiment le dépenser aujourd'hui ? Pourquoi pas, mais cela veut dire moins de précaution aussi pour la retraite. Et par ailleurs, c'est de l'argent qui a été placé très massivement en actions et aujourd'hui les actions valent moins cher et ce ne serait pas forcément une bonne affaire"

Rappellons que les contrats Madelin seront remplacés en Mai prochain par le Plan Epargne Retraite (PER) qui, qui gardera dans les grandes lignes les mêmes spécificités, tout en étant beaucoup plus souple sur les clauses de déblocage à l'âge de la retraite.

Pour le moment, aucune directive n'a encore été présenté sur les conditions d'application de cette nouvelle exception.

Rappel des avantages du contrat Madelin

Rappellons que le contrat Retraite Madelin est un contrat dédié aux travailleurs indépendants afin de se constituer une retraite complémentaire. Le principal avantage tient à la déduction des des sommes versées sur le bénéfice imposable. L'indépendant peut ainsi financer une partie de son épargne complémentaire sur le compte de son commerce, tout en défiscalisant ! En contrepartie, l'épargne est bloquée jusqu'à l'âge de la retraite.

Attention : Fiscalement, les sommes ainsi débloquées sont exonérées d'impôt sur le revenu mais restent soumises aux prélèvements sociaux au taux de 10,1 %.

Transferer son contrat Madelin vers un PER

Depuis le lancement de la loi PACTE le 1er octobre 2019, les détenteurs d'un contrat retraite Madelin peuvent transférer leur épargne vers un PER. A partir du 1er octobre 2020, la commercilisation des contrats Madelin ne sera plus possible. À partir de cette date, les versements sur les contrats existants demeureront cependant toujours possibles.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

Principales mesures de la réforme des retraites

Principales mesures de la réforme des retraites

- Comprendre la réforme

- Réforme des retraites : Tout ce qui change au 1ᵉʳ septembre 2023

- Analyse d'un cas avant et après la réforme

- Contenu du texte définitif applicable au 1ᵉʳ septembre 2023

- Calcul de l'âge de départ

- Déterminer et comprendre l'âge de départ à la retraite

- Majoration de 5 % dès le premier enfant : Explication sur ce projet de la réforme

- Rachat de trimestres et reforme des retraites. Quel intérêt ?

- La pension de réversion dans la réforme des retraites

- Cumul emploi retraite : Explications

- Cumul emploi retraite : Ce qui change avec la réforme des retraites

- Retraite progressive : Explications

- Retraite progressive : Ce qui change avec la réforme des retraites

- La fin des régimes spéciaux

Âge de départ à la retraite avec la Réforme

Âge de départ à la retraite avec la Réforme

Spécificités de la réforme

Spécificités de la réforme

Le déficit du système des retraites explose

- Le

- Écrit par Ludovic Herschlikovitz

Le COR (Comité d'Orientation des retraites), c'est réuni le 11 juin 2020 pour établir un bilan post COVID de la situation des régimes de retraite. D’après l’estimation COR, le déficit du système avoisinerait les 26 milliards à la fin de l’année 2020, contre 4,2 milliards estimé avant la crise sanitaire, soit un déficit 7 fois plus élevé que l'estimation initale ! Ce déficit semble principalement lié à la chute des recettes (pour 25,7 milliards) en raison des mesures d’exonération et de reports de cotisations décidées par le gouvernement alors que les dépenses ne devraient baisser que de 500 millions , à cause de la surmortalité chez les personnes âgées.

L'estimation du COR table sur un déficit vertigineux du système de retraite

Le COR précisait jeudi 11 juin lors de son assemblée que ce déficit de près de 26 milliards d'euros etait une «estimation provisoire, susceptible d’être ultérieurement révisée de manière significative».

Cette estimation risque d'être cruciale dans la prise de décision que doit rendre le comité de suivi des retraites (CSR) au Premier Ministre Édouard Philippe avant le 14 juillet.

Dans ce contexte de dégradation des comptes bien superieur aux estimations pré-crise Covid, il est fort probable que la necessiste de réformer le système sera de nouveau sur la table des négociations avec les partenaires sociaux.

Un retour possible de la réforme des régimes de retraite

De tels chiffres de déficit risquent de remettre sur le devant des priorités la réforme des retraites, dont l’examen au Sénat en avril a été reporté sine die. L'épisode de la réforme des retraites, que beaucoup croyaient enterrée, risque de revenir sur le devant de la scène d'ici peu, et bien plus vite que l'on pouvait le penser.

Principales mesures de la réforme des retraites

Principales mesures de la réforme des retraites

- Comprendre la réforme

- Réforme des retraites : Tout ce qui change au 1ᵉʳ septembre 2023

- Analyse d'un cas avant et après la réforme

- Contenu du texte définitif applicable au 1ᵉʳ septembre 2023

- Calcul de l'âge de départ

- Déterminer et comprendre l'âge de départ à la retraite

- Majoration de 5 % dès le premier enfant : Explication sur ce projet de la réforme

- Rachat de trimestres et reforme des retraites. Quel intérêt ?

- La pension de réversion dans la réforme des retraites

- Cumul emploi retraite : Explications

- Cumul emploi retraite : Ce qui change avec la réforme des retraites

- Retraite progressive : Explications

- Retraite progressive : Ce qui change avec la réforme des retraites

- La fin des régimes spéciaux

Âge de départ à la retraite avec la Réforme

Âge de départ à la retraite avec la Réforme

Spécificités de la réforme

Spécificités de la réforme

En savoir plus sur la Loi Pacte

En savoir plus sur la Loi Pacte

- Simulation gratuite des produits d'épargne de la loi PACTE pour votre retraite

- Tout comprendre sur la loi PACTE

- Faire de la loi PACTE un outils d'éparnge retraite attractif

- Assurance vie et loi PACTE pour plus de trensparence des contrats

- Loi PACTE et transfert des contrats d'assurance vie

- Souscrire un PERP ou un contrat Madelin avant la loi PACTE

Pension retraite moyenne de près de 450 000€

- Le

- Écrit par Ludovic Herschlikovitz

En moyenne, à combien s’élève le montant total des pensions perçues par un sénior durant sa retraite ?

Un patrimoine retraite moyen de 447 000 euros plus précisément

L’étude effectuée par France Stratégie montre qu’un pensionné perçoit en moyenne 447 000 euros tout au long de sa retraite. Durant 23,6 ans de ce fait, un retraité touche chaque année la somme de 18 900 euros. Selon les chiffres avancés par cette étude, le patrimoine privé moyen est largement inférieur à ce patrimoine retraite puisqu’il n’est estimé qu’à 286 000 euros à la fin de la carrière professionnelle, soit une différence de près de 56%. La note d’analyse précise que « le patrimoine retraite est beaucoup plus également distribué que le patrimoine privé, mais aussi que les revenus d’activité ».

Exemple : un travailleur non qualifié dispose d’un patrimoine retraite s’élevant en moyenne à 410 000 euros contre 232 000 euros de patrimoine privé à la fin de sa vie active. Par ailleurs, un travailleur qualifié (diplôme de l'enseignement supérieur en poche) dispose quant à lui d’un patrimoine retraite s’élevant en moyenne à 543 000 euros contre 417 000 euros de patrimoine privé à la fin de sa vie active.

Un patrimoine retraite plus important pour les femmes

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

En savoir plus sur la pension de réversion

En savoir plus sur la pension de réversion

- Définition de la pension de réversion

- Explications et calculs de la pension de réversion

- Seuils de ressources pour 2020 pour l'attribution des pensions de réversion

- La pension de réversion dans la réforme des retraites

- Comment obtenir sa pension de réversion

- Procédure simplifiée pour la pension de reversion

- Les démarches à mettre en place pour mettre pour activer sa pension de réversion

- Les differences entre la pension de base et la pension complémentaire

- Pension de réversion pour les salariés

- Pension de réversion pour les fonctionnaires

- Pension de réversion pour les agents non titulaires de l'Etat

- Pension de réversion pour les artisants

- Pension de réversion pour les commerçants

- Pension de reversion et reprise d'un emploi

- Pension de réversion des couples homosexuels

Relèvement du minimum de pension des agriculteurs

- Le

- Écrit par Ludovic Herschlikovitz

Adoption de la hausse du minimum de pension des exploitants agricoles

Jusqu’à l’entrée en vigueur de ce texte, la pension minimale des exploitants agricoles est maintenue à 75% du Smic soit 904,5 euros. Elle passera à 1.025,1 euros au plus tard le 1er janvier 2022. Certains sénateurs auraient voulu une mise en place un peu plus tôt comme inscrite dans la proposition de loi initiale (1er janvier 2021). Un amendement déposé par la majorité a cependant reculé cette entrée en vigueur d’une année. René-Paul Savary, sénateur Les Républicains et rapporteur de la commission des Affaires sociales, a d’ailleurs exprimé son regret par rapport à ce délai d’application : « Nous aurions préféré que ce minimum de pension s’applique dès le 1er janvier 2021, mais nous ne voulons pas bloquer le texte ».

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

Un vote profitable aux retraités et futurs retraités

Quelle mesure pour les petites retraites des autres secteurs d’activités ?

Principales mesures de la réforme des retraites

Principales mesures de la réforme des retraites

- Comprendre la réforme

- Réforme des retraites : Tout ce qui change au 1ᵉʳ septembre 2023

- Analyse d'un cas avant et après la réforme

- Contenu du texte définitif applicable au 1ᵉʳ septembre 2023

- Calcul de l'âge de départ

- Déterminer et comprendre l'âge de départ à la retraite

- Majoration de 5 % dès le premier enfant : Explication sur ce projet de la réforme

- Rachat de trimestres et reforme des retraites. Quel intérêt ?

- La pension de réversion dans la réforme des retraites

- Cumul emploi retraite : Explications

- Cumul emploi retraite : Ce qui change avec la réforme des retraites

- Retraite progressive : Explications

- Retraite progressive : Ce qui change avec la réforme des retraites

- La fin des régimes spéciaux

Âge de départ à la retraite avec la Réforme

Âge de départ à la retraite avec la Réforme

Spécificités de la réforme

Spécificités de la réforme

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

Relèvement du minimum de pension des agriculteurs

- Le

- Écrit par Ludovic Herschlikovitz

Le Sénat a adopté le texte portant sur le relèvement du minimum de pension des exploitants agricoles. Malgré la réticence de certains sénateurs concernant la notion d’écrêtement pour les polypensionnés et l’application reportée à 2022, le texte est voté à l’unanimité.

Adoption de la hausse du minimum de pension des exploitants agricoles

Le texte portant sur la hausse du niveau du minimum de pension des agriculteurs à hauteur de 85% du Smic net agricole est dorénavant voté, en attente d’application. En effet, la proposition de loi portée par le député communiste André Chassaigne a été adoptée à l’unanimité par la chambre haute le lundi 29 juin dernier. En examen depuis plus de trois ans déjà, la revalorisation des retraites agricoles est cette fois-ci actée, sans amendement déposé comme convenu par les sénateurs.

Jusqu’à l’entrée en vigueur de ce texte, la pension minimale des exploitants agricoles est maintenue à 75% du Smic soit 904,5 euros. Elle passera à 1.025,10 euros au plus tard le 1er janvier 2022. Certains sénateurs auraient voulu une mise en place un peu plus tôt comme inscrite dans la proposition de loi initiale (1er janvier 2021). Un amendement déposé par la majorité a cependant reculé cette entrée en vigueur d’une année. René-Paul Savary, sénateur Les Républicains et rapporteur de la commission des Affaires sociales, a d’ailleurs exprimé son regret par rapport à ce délai d’application : « Nous aurions préféré que ce minimum de pension s’applique dès le 1er janvier 2021, mais nous ne voulons pas bloquer le texte ».

Un vote profitable aux retraités et futurs retraités

Dans la proposition initiale, le relèvement du minimum de pension devait profiter à près de 296 000 cotisants présentant une carrière complète. A la suite d’un amendement déposé par la majorité, le nombre de bénéficiaires passe à environ 196 000 assurés. Le député communiste André Chassaigne regrette l’exclusion des agriculteurs polypensionnés et dont le cumul des retraites excède 85% du Smic. En effet, l’amendement de la majorité porte sur l’élimination de ceux qui perçoivent, en plus de leur pension de retraite du secteur agricole, des pensions issues d’autres activités et dont le total des retraites dépasse le seuil instauré. La sénatrice du groupe communiste, républicain et citoyen et rapporteure de la commission des Affaires sociales Catherine Apourceau-Poly regrette elle aussi l’ajout de cette notion d’écrêtement pour les polypensionnés.

Pour information, le dispositif de rehaussement du minimum de pension ne concerne pas les conjoints d’exploitants agricoles. Les aidants familiaux ne sont également pas concernés par cette revalorisation, leur minimum de pension est donc maintenu à 555 euros.

Quelle mesure pour les petites retraites des autres secteurs d’activités ?

Le nombre de retraités bénéficiant d’une retraite moindre malgré une carrière complète est élevé. Ces cotisants sont soient des indépendants, des artisans, des conjoints collaborateurs ou encore des travailleurs temporaires. Le relèvement du minimum de pension des exploitants agricoles devrait être le premier pas vers une revalorisation de ces petites retraites. Les députés Causse et Turquois sur les petites retraites devront remettre au gouvernement un rapport portant sur les petites retraites. Selon le secrétaire d’État aux retraites Laurent Pietraszewski, les informations compilées dans ce rapport devraient aider à y voir plus clair sur les situations de ces actifs. Il a également souligné l’intérêt particulier du gouvernement pour ces petites retraites et leur revalorisation.

Laurent Pietraszewski n’a pas manqué de préciser l’importance d’un système universel dans pareil cas. Selon lui, le secteur agricole ne peut pas financer à lui seul un dispositif de relèvement de la pension minimum, les cotisations perçues ne pourront pas couvrir les dépenses. Ainsi, il fait comprendre à ceux qui en doutent encore que la réforme des retraites qui prône la solidarité nationale est loin d’être enterrée. A savoir que le financement de cette mesure, évalué à 260 millions d’euros par an, n’est pas précisé dans le texte.

En bref, l’adoption du dispositif de relèvement du minimum de pension des exploitants agricoles est une étape importante dans la revalorisation des petites retraites. Malgré les changements apportés à la proposition de loi initiale que certains regrettent, les sénateurs ont souhaité un vote rapide sans aucun amendement. Par ailleurs, le secrétaire d’État aux retraites Laurent Pietraszewski a souligné que l’entrée en vigueur de cette mesure pourrait se faire bien avant la date du 1er janvier 2022 si la technique va plus vite que prévu.

En savoir plus l'epargne retraite

En savoir plus l'epargne retraite

- Faites une simulation gratuite des meilleures solutions d'épargne retraite

- Reforme de l'épargne retraite

- Qu'es ce que la loi PACTE

- Les principales solutions d'épargne retraite

- Assurance vie

- Le PER individuel

- Le PER Collectif

- Prefon

- Loi Madelin

- PERP

- Défiscalisation immobilière

- Immobilier et retraite

- LMP et LMNP

- Viager

- Les solutions de retraite individuelles

- Les solutions de retraite collectives

En savoir plus sur la pension de réversion

En savoir plus sur la pension de réversion

- Définition de la pension de réversion

- Explications et calculs de la pension de réversion

- Seuils de ressources pour 2020 pour l'attribution des pensions de réversion

- La pension de réversion dans la réforme des retraites

- Comment obtenir sa pension de réversion

- Procédure simplifiée pour la pension de reversion

- Les démarches à mettre en place pour mettre pour activer sa pension de réversion

- Les differences entre la pension de base et la pension complémentaire

- Pension de réversion pour les salariés

- Pension de réversion pour les fonctionnaires

- Pension de réversion pour les agents non titulaires de l'Etat

- Pension de réversion pour les artisants

- Pension de réversion pour les commerçants

- Pension de reversion et reprise d'un emploi

- Pension de réversion des couples homosexuels

Comment investir dans le contexte COVID

- Le

- Écrit par Ludovic Herschlikovitz

La crise sanitaire mondiale inquiète les épargnants qui hésitent à placer leurs avoirs. En ces temps difficiles, les épargnants recherchent la performance, mais surtout la sécurité. Existe-t-il des placements sûrs qui peuvent leur garantir un rendement correct et stable ?

Des placements sûrs même en temps de crise

La pandémie de Covid-19 a grandement fragilisé l’économie de nombreux pays, notamment de la France qui commence tout juste la relance dans tous les secteurs. Les épargnants se posent aujourd’hui des questions sur leurs placements financiers. Il faut savoir qu’en temps de crise, il est primordial pour les investisseurs de compter sur des supports sûrs. Il existe sur le marché des placements offrant aux épargnants des avantages en termes de rendement et de fiscalité.

L’assurance vie

L’assurance vie est un dispositif d’épargne très prisé des Français, un placement qui s’adapte à différents projets de vie à moyen ou à long terme (préparation de la retraite entre autres). La fiscalité applicable à l’assurance vie s’améliore au fur et à mesure que le contrat prend de l’âge et l’épargnant peut disposer de son capital comme bon lui semble. Les épargnants sont séduits par un fonctionnement souple, peu contraignant et sûr.

L’épargne accumulée sur une assurance vie peut être investie sur des supports exemptés de risque (fonds en euros). Ces dernières années, le taux de rendement moyen des fonds en euros a largement baissé, les contrats monosupport sont ainsi faiblement rémunérés. Par ailleurs, l’épargne peut être placée sur des produits à risque, mais avec un rendement plus important. Les supports en unités de compte (produits boursiers) sont plus rentables que les fonds en euros, mais ils s’exposent à la volatilité des marchés financiers et une perte du capital n’est pas à exclure. Plus l’horizon de placement est long et plus l’opération peut être rémunératrice puisqu’une durée d’investissement élevée permet une meilleure gestion des risques.

Plan épargne retraite individuel (PERIN)

Sur le marché depuis le mois d’octobre 2019, le Plan épargne retraite individuel (PERIN) est une version améliorée du PERP et du contrat Madelin. Jugés trop contraignants et complexes par les épargnants, ces anciens produits peinaient à séduire et une réforme était donc nécessaire. Le PERIN présente un mode de fonctionnement proche de celui de l’assurance vie. Il propose par ailleurs des améliorations en termes de sortie et de déblocage anticipé du capital. Au dénouement du contrat en effet, les épargnants ont désormais le choix entre une sortie en rentre viagère, une sortie en capital ou encore une combinaison des deux. Durant la phase d’épargne en outre (période entre l’ouverture du plan et le passage à la retraite), les épargnants peuvent débloquer leur capital pour l’achat d’une résidence principale.

En matière de fiscalité, le PERIN maintient la déduction fiscale applicable aux anciens produits. Les épargnants peuvent en effet choisir de déduire de leur revenu imposable les versements effectués sur leur contrat PERIN dans la limite d’un plafond prédéfini. Toutefois, ils peuvent renoncer à cette déduction à l’entrée et bénéficier à la sortie d’une exonération d’impôt. Sur la question des droits de succession, un abattement de 152 500 euros est applicable lorsque le décès du détenteur du plan survient avant ses 70 ans. Cette exonération s’élève en revanche à 30 500 euros si le contractant décède au-delà de 70 ans.

Sociétés Civiles de Placement immobilier (SCPI)

Les Sociétés Civiles de Placement immobilier (SCPI) sont de bonnes perspectives d’épargne et participent activement à la croissance économique du pays. Concrètement, les épargnants achètent des parts de SCPI et perçoivent chaque mois, chaque trimestre ou chaque semestre des dividendes en contrepartie de leur investissement. Parmi les placements les mieux rémunérés du marché, les SCPI offrent un rendement stable et largement supérieur à la performance des fonds en euros. La qualité d’une SCPI se mesure par le taux d’occupation et la régularité de la rémunération au fil des années.

Le détenteur de parts de SCPI peut également les revendre, cette opération lui permet généralement de faire des plus-values. La société de gestion se charge de la revente sur le marché secondaire, trouver un acquéreur rapidement n’est pas une certitude.

Sur le plan fiscal par ailleurs, un prélèvement forfaitaire unique de 30% (12,8% d’impôt et 17,2% de prélèvements sociaux) s’applique aux revenus annuels générés par les SCPI. Le détenteur des parts peut cependant renoncer au prélèvement de 12,8% et opter pour une imposition selon barème progressif de l’impôt. Par contre, l’impôt sur la fortune immobilière (IFI) est applicable à la valeur des parts de SCPI. En cas de revente, un taux d’imposition de 19% s’applique aux plus-values générées. Si l’investisseur détient ces parts de SCPI depuis 22 ans, il bénéficiera d’une exonération d’impôt sur les plus-values à la revente.

Location meublée non professionnelle (LMNP)

La Location meublée non professionnelle (LMNP) est un placement sur le long terme rentable et sûr, un investissement immobilier locatif permettant au loueur de réduire voire annuler son impôt sur le revenu. Concrètement, le propriétaire du bien bénéficie d’une défiscalisation sur les revenus perçus au titre de la location de son bien meublé. En effet, les loyers issus d’une LMNP sont taxés non pas tant que revenus fonciers, mais en tant que bénéfices industriels et commerciaux (BIC) d’où l’application d’une fiscalité avantageuse. Nette de charges, la performance d’un tel investissement locatif va de 4 à 5 %.

La location meublée est plus rentable que la location vide en raison d’un loyer plus élevé. Le loueur profite d’un loyer 10 à 30 % plus élevé que pour une location non meublée équivalente en termes de localisation, de surface et de qualité. Sur le plan fiscal également, le statut de loueur en meublé non professionnel est beaucoup plus favorable.

A noter cependant qu’une LMNP doit respecter des critères stricts en termes d’ameublement. La législation a en effet établi depuis le 1er septembre 2015 une liste de meubles et d’équipements nécessaires pour que le bien puisse être considéré comme meublé. Le locataire doit pouvoir y vivre normalement (manger, dormir, se laver, etc.).

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

En savoir plus sur la retraite à l'étranger

En savoir plus sur la retraite à l'étranger

- La retraite à l'étranger

- Ce qu’il faut savoir avant de prendre sa retraite à l’étranger

- Fiscalité applicable aux retraités expatriés

- Certificat de vie des retraités à l’étanger

- Vérifications avant de prendre votre retraite à l'étranger

- Les 10 meilleurs systèmes de retraite dans le monde

- Retraite et Expatriés

- Retraite au Portugal

- Retraite en Italie

- Retraite en Thailande

- Retraite en Polynesie

- Retraite au Maroc

- Retraite en Suisse

- Retraite en Belgique

- Retraite en Tunisie

- Retraite aux Etats-Unis

- Retraite à l’Ile Maurice

- Retraite au Royaume Uni

- Retraite à Monaco

- Retraite en Allemagne

- Retraite au Japon

- Retraite en République Tchèque

- Retraite en Irlande

- Retraite à Bali

- Retraite aux Pays Bas

- Retraite en Suède

Brexit et retraite pour les Français installés au Royaume-Uni

- Le

- Écrit par Ludovic Herschlikovitz

Les Français travaillant au Royaume-Uni vont voir leur situation changer en raison du Brexit. Concernant la retraite notamment, l’accord communautaire entre les pays de l’Union européenne et le Royaume-Uni ne sera plus en vigueur à partir du 1erjanvier 2021.

Retraite, qu’elles seront les conséquences du Brexit ?

L’accord communautaire portant sur la retraite entre les pays de l’Union européenne et le Royaume-Uni sera maintenu jusqu’au 31 décembre 2020. Passé cette date, une nouvelle mesure sera mise en place, une mesure non encore définie pour le moment. En effet, le Brexit rend caduques les règles de réciprocité en vigueur encore actuellement. A noter qu’officiellement, le Royaume-Uni s’est retiré de l’Union européenne le 31 janvier 2020.

Les Français établis au Royaume-Uni se posent des questions sur de nombreux points, notamment sur la retraite. S’ils décident de rentrer en France avant la fin de la transition (jusqu’au 31 décembre 2020), les règles de coordination de sécurité sociale des règlements européens resteront applicables aux trimestres accumulés au Royaume-Uni. Dans le cas contraire, ils devront s’adapter à de nouvelles règles non encore disponibles. La Caisse des Français à l’étranger peut également servir d’alternative aux travailleurs qui décideront de rester au Royaume-Uni après le 31 décembre 2020.

La période de transition est en place afin de donner aux entreprises et aux particuliers installés au Royaume-Uni du temps pour étudier et régler leur situation. A priori, le Royaume-Uni et la France vont négocier un nouvel accord concernant le cas des Français affiliés au système de retraite britannique.

En savoir plus sur la retraite à l'étranger

En savoir plus sur la retraite à l'étranger

- La retraite à l'étranger

- Ce qu’il faut savoir avant de prendre sa retraite à l’étranger

- Fiscalité applicable aux retraités expatriés

- Certificat de vie des retraités à l’étanger

- Vérifications avant de prendre votre retraite à l'étranger

- Les 10 meilleurs systèmes de retraite dans le monde

- Retraite et Expatriés

- Retraite au Portugal

- Retraite en Italie

- Retraite en Thailande

- Retraite en Polynesie

- Retraite au Maroc

- Retraite en Suisse

- Retraite en Belgique

- Retraite en Tunisie

- Retraite aux Etats-Unis

- Retraite à l’Ile Maurice

- Retraite au Royaume Uni

- Retraite à Monaco

- Retraite en Allemagne

- Retraite au Japon

- Retraite en République Tchèque

- Retraite en Irlande

- Retraite à Bali

- Retraite aux Pays Bas

- Retraite en Suède

Les principaux PER du marché Français en 2024 - Plan Epargne Retraite

Les principaux PER du marché Français en 2024 - Plan Epargne Retraite

- PER AG2R La Mondiale - Ambition Retraite

- PER Allianz

- PER Altaprofits

- PER AFER Retraite individuelle

- PER AGEAS - PER ZEN

- PER AGIPI - FAR PER

- PER Ampli Mutuelle - PER Liberté

- PER ASAP FAPES

- PER Assurance vie.com - PER Évolution

- PER Abeille Assurances Retraite Plurielle

- PER AXA - Ma retraite

- PER Banque Populaire

- PER BNP Paribas Multiplacement

- PER CARAC

- PER CARDIF

- PER CARAVEL

- PER Crédit Agricole

- PER Epargnissimo

- PER ERES

- PER GAN "Nouvelle vie"

- PER GAN Eurocourtage - Galya Retraite Individuelle

- PER GARANCE Mutuelle "Sérénité"

- PER Generali "La retraite"

- PER Gresham Banque Privée "Concordances

- PER La France Mutualiste - LFM PER Form

- PER La Medicale - PERennité

- PER Intential - Liberalys Retraite

- PER La Banque Postale

- PER LCL

- PER Le conservateur

- PER LINXEA

- PER MAAF Winalto Retraite

- PER MACIF Multi Horizon Retraite

- PER MAIF

- PER MACSF

- PER Matmut - Complice Retraite

- PER MMA - Signature PER

- PER M de MeilleurPlacement

- PER Mes Placements - Ma solution PER

- PER MIF

- PER Mypension

- PER Nalo

- PER Optimum vie - Strategie euro prestige

- PER ORADEA - PrimoPER

- PER Mes-Placements

- PER Placement-direct

- PER Patrimea

- PER Préfon

- PER SMA

- PER Sogécap Acacia

- PER Suravenir

- PER Spirica - Version Absolue Retraite

- PER Swisslife

- PER Swisslife Assurance et Patrimoine - Perfutura

- PER UMR

- PER Yomoni

Pension de réversion : Une procédure allégée

- Le

- Écrit par Ludovic Herschlikovitz

Pension de réversion, une demande unique en ligne

Qu’est-ce que la pension de réversion ?

Pour rappel, la pension de réversion est une partie de la pension de retraite perçue ou qu’aurait dû percevoir un cotisant décédé. Le bénéficiaire de cette prestation est le conjoint survivant, l’ex-conjoint ou bien les deux. Dans le cas d’un fonctionnaire décédé, ses orphelins peuvent prétendre à une pension de réversion.

Attention : L’attribution de la réversion n’est pas automatique, il revient au potentiel bénéficiaire d’en faire la demande. Pour percevoir cette allocation, plusieurs conditions sont à remplir (âge, ressources, durée de mariage, remariage, etc.) et elles diffèrent d’un régime de retraite à un autre.

Les règles générales d’attribution de la pension de réversion ont cependant été modifiées. Depuis le début de cette année 2020, les auteurs de violences conjugales ne sont pas éligibles à la pension de réversion. Concrètement, la loi sur les violences au sein de la famille enlève à un conjoint survivant son droit à une pension de réversion s’il a fait l’objet d’une condamnation pour un délit ou un crime à l’encontre de l’assuré.

Une demande unique en ligne, comment ça marche ?

Une fois son compte personnel ouvert sur le portail Info-retraite.fr, le demandeur peut déposer sa demande de pension de réversion. Il n’est désormais plus nécessaire d’envoyer une demande à chaque régime auquel l’assuré défunt était affilié. Cette demande unique est accompagnée des pièces justificatives indispensables à chaque régime. Selon l’association des consommateurs, les justificatifs communs à tous les régimes sont :

- une copie de la carte nationale d'identité du demandeur

- une copie de l'acte de décès et de l'acte de naissance du conjoint ou de l'ex-conjoint

- une copie du livret de famille

La demande unique envoyée depuis le portail officiel Info-retraite.fr enclenche la procédure, et ce dans les différents régimes auxquels le défunt était affilié.

En savoir plus sur la pension de réversion

En savoir plus sur la pension de réversion

- Définition de la pension de réversion

- Explications et calculs de la pension de réversion

- Seuils de ressources pour 2020 pour l'attribution des pensions de réversion

- La pension de réversion dans la réforme des retraites

- Comment obtenir sa pension de réversion

- Procédure simplifiée pour la pension de reversion

- Les démarches à mettre en place pour mettre pour activer sa pension de réversion

- Les differences entre la pension de base et la pension complémentaire

- Pension de réversion pour les salariés

- Pension de réversion pour les fonctionnaires

- Pension de réversion pour les agents non titulaires de l'Etat

- Pension de réversion pour les artisants

- Pension de réversion pour les commerçants

- Pension de reversion et reprise d'un emploi

- Pension de réversion des couples homosexuels

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

Epargne retraite des indépendants, un déblocage anticipé possible

- Le

- Écrit par Ludovic Herschlikovitz

Afin d’aider les travailleurs indépendants en cette période de crise, la troisième loi de finances rectificative pour 2020 autorise un retrait défiscalisé sur leurs contrats d’épargne retraite. En effet, les détenteurs d’un PER ou d’un contrat Madelin peuvent débloquer la somme de 2 000 euros hors impôt.

Epargne retraite : un déblocage anticipé pour les travailleurs indépendants

Les indépendants ou travailleurs non-salariés tels que les commerçants, artisans ou encore professions libérales ont beaucoup soufferts des conséquences de la pandémie de Covid-19. Les longues semaines de confinement et donc de cessation temporaire d’activité ont mené de nombreux professionnels au bord de la faillite. Pour bon nombre de travailleurs indépendants, 2020 est synonyme de perte conséquence en termes de chiffre d’affaires et sans le chômage partiel, beaucoup se seraient déjà séparés d’une partie de leurs employés.

Pour soutenir ces travailleurs indépendants en cette période de crise, l'article 12 de la loi de finances rectificative pour 2020 leur donne la possibilité de retirer de leur plan épargne retraite (PER) ou de leur retraite Madelin 2 000 euros, une somme entièrement défiscalisée.

Un avantage fiscal valable jusqu’au 31 décembre

Promulguée le 30 juillet 2020, la troisième loi de finances rectificative pour 2020 précise dans son article 12 que les indépendants peuvent disposer d’une partie de leur épargne retraite (PER ou contrat Madelin). Ce déblocage anticipé est autorisé afin de les aider à traverser cette passe difficile, conséquence de la pandémie de Covid-19.

Tout artisan, commerçant ou professionnel libéral détenteur d’un contrat d’épargne retraite est concerné par cette loi quel que soit ses revenus.

Un travailleur indépendant a donc jusqu’au 31 décembre pour racheter jusqu’à 8 000 euros sur son ou ses contrats d’épargne retraite et bénéficier d’une exonération totale d’impôt sur 2 000 euros.

Après cet abattement de 2 000 euros, le barème progressif de l’impôt sur le revenu s’applique au reste de la somme retirée. Le point III de l’article 12 précise cependant que sur la somme retirée, seuls les « produits afférents aux versements du titulaire » sont soumis aux prélèvements sociaux. Concrètement, le taux de 17,2% correspondant aux prélèvements sociaux ne s’applique que sur la plus-value incluse dans le rachat.

Le point I de l’article 12 souligne par ailleurs que le versement par l’assureur de la somme rachetée doit intervenir au plus tard un mois après le dépôt de la demande par l’épargnant.

Une mesure anti-optimisation fiscale

Certains indépendants détenteurs d’un contrat Madelin peuvent être tentés de profiter de ce déblocage anticipé exceptionnel en reversant sur le contrat la somme retirée (défiscalisée) afin de profiter de la déduction fiscale. Afin de parer à cette éventualité, une mesure anti-optimisation a été mise en place. Le point V de l’article 12 précise qu’en cas de versement sur un contrat Madelin en 2020, « le montant admis en déduction du résultat imposable ou du revenu net global est diminué du montant du rachat effectué par l’assuré en application du I du présent article ».

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

En savoir plus sur la Loi Pacte

En savoir plus sur la Loi Pacte

- Simulation gratuite des produits d'épargne de la loi PACTE pour votre retraite

- Tout comprendre sur la loi PACTE

- Faire de la loi PACTE un outils d'éparnge retraite attractif

- Assurance vie et loi PACTE pour plus de trensparence des contrats

- Loi PACTE et transfert des contrats d'assurance vie

- Souscrire un PERP ou un contrat Madelin avant la loi PACTE

Absence du plafond épargne retraite dans l’avis d’imposition 2020

- Le

- Écrit par Ludovic Herschlikovitz

Le plafond épargne retraite (ou montant maximal de déduction fiscale au titre des versements sur un dispositif d’épargne retraite) n’apparait pas dans l’avis d’imposition pour certains contribuables. Si ces derniers souhaitent avoir l’information, ils doivent en faire la demande auprès de leur centre des impôts.

Epargne retraite, plafond de la déduction fiscale non indiqué sur l’avis d’imposition pour certains contribuables

Le plafond de déduction au titre de l’épargne retraite n’est pas mentionné sur l’avis d’imposition 2020 pour certaines catégories de contribuables. Il ne s’agit apparemment pas d’un oubli, mais plutôt d’une organisation au sein de l’administration fiscale.

Les personnes concernées sont invitées à s’adresser à leur centre des impôts puisque le calcul se fait à la demande. Pour rappel, un épargnant (détenteur d’un PERP ou d’un PER entre autres) peut déduire de son revenu imposable les versements réalisés sur son plan jusqu’à une certaine limite. Le fisc établit ce plafond épargne retraite pour chaque contribuable et le mentionne dans la page 3 de l’avis d’impôt.

Où déduire ses cotisation de retraite complementaire sur ma feuille d'impots ?

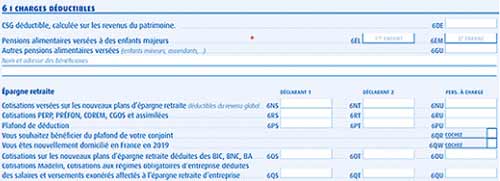

Les versements de 2019 sur un PER sont entièrement déductibles dans la limite des plafonds. Pour les PERP, PREFON, COREM, CGOS et assimilées, indiquez le cumul des cotisations versées en 2019 dans les cases 6RS, 6RT et 6RU.

Dans l’avis d’imposition 2019 exceptionnellement, l’administration fiscale a retiré la rubrique portant sur les sommes maximales déductibles au titre des versements sur un produit d’épargne retraite. Cette mesure avait pour but de mettre plus en évidence les informations portant sur le prélèvement à la source qui pour rappel est entré en vigueur le 1er janvier 2019. Cette absence d’informations sur le plafond épargne retraite et sur les reports des trois années précédentes a sérieusement compliqué la tâche aux contribuables qui en temps normal ont déjà du mal avec le fonctionnement des impôts. Sans ce montant maximal, ils ne pouvaient pas connaitre la déductibilité fiscale accordée l’année N+1 au titre de leurs versements de l’année N.

Dans l’avis d’imposition 2020, l’absence du plafond de déduction n’est pas généralisée comme en 2019. Elle ne concerne que certaines catégories de contribuables comme le précise Bercy. Il peut s’agir par exemple des contribuables :

- N’ayant pas réalisé des versements sur un dispositif d’épargne retraite, notamment des retraités

- Non-résidents soumis au taux d’imposition minimum

- N’ayant pas à payer d’impôt

Par ailleurs, les lignes portant sur les plafonds liés aux personnes à charge ne sont également pas visibles dans l’avis d’imposition. Les contribuables concernés doivent eux aussi se renseigner auprès de leur centre des impôts s’ils veulent connaitre ces sommes maximales.

Le ministre de l’Economie Bruno Le Maire précise que tout contribuable en quête des informations sur le plafond de déduction fiscale auprès de l’administration concernée trouvera satisfaction. A souligner qu’en 2019, les contribuables ayant sollicité des éclaircissements sur la suppression des plafonds d’épargne retraite n’ont pas reçu l’aide souhaitée.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

Date de versement des pensions AGIRC ARRCO en 2021

- Le

- Écrit par Ludovic Herschlikovitz

L'AGIRC ARRCO a publié les dates de paiement mensuel des pensions de retraite versées en 2021 par le régime de retraite complémentaire.

Date de versement des pensions AGIRC ARRCO en 2021

| MOIS CONCERNÉS | DATE DE PAIEMENT |

| JANVIER 2021 | Lundi 4 janvier |

| FEVRIER 2021 | Lundi 1er février |

| MARS 2021 | Lundi 1er mars |

| AVRIL 2021 | Jeudi 1er avril |

| MAI 2021 | Lundi 3 mai |

| JUIN 2021 | Mardi 1er juin |

| JUILLET 2021 | Jeudi 1er juillet |

| AOÛT 2021 | Lundi 2 août |

| SEPTEMBRE 2021 | Mercredi 1er septembre |

| OCTOBRE 2021 | Vendredi 1er octobre |

| NOVEMBRE 2021 | Mardi 2 novembre |

| DÉCEMBRE 2021 | Mercredi 1er décembre |

Cette date de virement effective dépend de l’établissement bancaire de l’assuré et peut varier de quelques jours.

Versement de la pension retraite AGIRC ARRCO pour les retraités résidant à l'étranger

La pension de retraite AGIRC-ARRCO est versée d’avance chaque trimestre lorsque le retraité réside dans un pays étranger situé hors de l’Europe. Cette pension peut cependant être payée mensuellement sur demande à sa caisse de retraite.

Enfin, pour les faibles pensions (de 100 à 200 points AGIRC-ARRCO), la pension sera versée annuellement par un versement unique. Pour rappel, la valeur du point AGIRC ARRCO au 1er novembre 2020 est resté stable à 1,2714 €.

Tous nos dossiers retraite

Tous nos dossiers retraite

- Faire une simulation gratuite de votre retraite

- Le minimum vieillesse

- Chômage et retraite

- Prelevements des pensions retraite

- La pension de réversion

- A quel age pourrez vous partir à la retraite

- Retraite pour carrière longue

- Le cumul emploi retraite

- Retraite anticipée

- Relevé carrière

- Age retraite

- La retraite à l'étranger

- Le déficit du systeme de retraite français

En savoir plus sur la retraite à l'étranger

En savoir plus sur la retraite à l'étranger

- La retraite à l'étranger

- Ce qu’il faut savoir avant de prendre sa retraite à l’étranger

- Fiscalité applicable aux retraités expatriés

- Certificat de vie des retraités à l’étanger

- Vérifications avant de prendre votre retraite à l'étranger

- Les 10 meilleurs systèmes de retraite dans le monde

- Retraite et Expatriés

- Retraite au Portugal

- Retraite en Italie

- Retraite en Thailande

- Retraite en Polynesie

- Retraite au Maroc

- Retraite en Suisse

- Retraite en Belgique

- Retraite en Tunisie

- Retraite aux Etats-Unis

- Retraite à l’Ile Maurice

- Retraite au Royaume Uni

- Retraite à Monaco

- Retraite en Allemagne

- Retraite au Japon

- Retraite en République Tchèque

- Retraite en Irlande

- Retraite à Bali

- Retraite aux Pays Bas

- Retraite en Suède

Gel des pensions AGIRC ARRCO en 2021

- Le

- Écrit par Ludovic Herschlikovitz

Le bureau de l’Agirc-Arrco a voté le gel des pensions de retraite complémentaire en 2021, annulant ainsi la revalorisation en fonction de l’inflation prévue dans l’accord de mai 2019.

Retraite complémentaire Agirc-Arrco, aucune revalorisation au 1er novembre 2020

La Pandémie de covid-19 et la crise économique qu’elle a provoquée a poussé le bureau de l’Agirc-Arrco à proposer le gel des pensions de retraite des salariés du privé. Au titre de l’année 2021 donc, l’indexation des retraites complémentaires sur l’inflation comme le prévoit l’accord signé en mai 2019 ne va pas avoir lieu. A préciser qu’une revalorisation des pensions complémentaires en fonction de l’inflation de 2020 à 2023 est notifiée dans cet accord. La crise sanitaire change ainsi la donne puisque le gel de la revalorisation de la valeur de service du point est pour l’heure la meilleure solution comme l’explique le président CFDT de l’Agirc-Arrco Jean-Claude Barboul.

Pour rappel, la valeur de service du point sert de base au calcul des pensions perçues par près de 13 millions de personnes. Pour préserver le pouvoir d’achat de ces ex-salariés du privé, leurs pensions de retraite sont en principe revalorisées chaque année suivant l’évolution des prix, du moins pour les trois prochaines années comme le prévoit l’accord de 2019. Dans le cas présent cependant, la récession due à la crise sanitaire a fait évoluer l’inflation plus rapidement que le salaire moyen. Selon les explications de Jean-Claude Barboul « cette année, le salaire de référence va baisser de 7% à 8% en raison des mesures de chômage partiel, nous proposons donc de geler la revalorisation de la valeur de service du point, qui sert à calculer les pensions ».

Qu’en est-il de la valeur d’achat du point ?

Une grande incertitude plane actuellement en raison de la crise, le bureau de l’Agirc-Arrco a ainsi recommandé aux représentants sociaux de patienter. Pour information la valeur d’achat du point est de 17,3982 euros en 2020 contre 17,0571 euros en 2019, soit une évolution de 2%. Cette valeur, fixé chaque 1er janvier, évolue généralement sur la base du salaire annuel moyen. Puisque ce salaire moyen reste incertain, les partenaires sociaux ont tout intérêt à reporter la fixation de la valeur d’achat du point.

Déficit du régime après un équilibre en 2019

A l’équilibre l’année dernière, l’année 2020 s’annonce moins optimiste pour le régime complémentaire Agirc-Arrco. Les prévisions s’élèvent en effet à 6,5 milliards d’euros de déficit pour 2020. Par ailleurs, les réserves du régime s’érodent année après année, la projection faite à horizon 2033 montre en effet un niveau de réserves en dessous du minimum prévu dans l’accord du 10 mai 2019 (six mois de prestations). L’année dernière, les comptes de l’Agirc-Arrco enregistraient des réserves s’élevant à 81% des prestations servies, contre 73% cette année. Cette baisse devrait continuer dans les prochaines années pour arriver à moins de 50% en 2026.

En bref, le conseil d’administration du 8 octobre dernier a soutenu les recommandations faites par le bureau de l’Agirc-Arrco et a décidé de garder la valeur de service du point au même niveau que celle fixée à la dernière revalorisation (1er novembre 2019), c’est-à-dire à 1,2714 euros. Il en va de même pour la valeur d’achat du point, les partenaires sociaux ont décidé de remettre à plus tard sa fixation.

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

En savoir plus sur la retraite

En savoir plus sur la retraite

- Faire une simulation gratuite de votre retraite

- Comparateur d'assurance vie

- A quel âge pourrez vous partir à la retraite

- Prélèvements des pensions retraite

- Les frais en assurance vie

- La fiscalité en assurance vie

- Calcul retraite par métiers

- Calcul retraite fonctionnaire

- La retraite à l'étranger

- Le minimum vieillesse

- La pension de réversion

- Retraite pour carrière longue

- Cumul emploi retraite

- Retraite anticipée

- Age retraite

Combien ça coûte d'être vieux en France ?

- Le

- Écrit par Ludovic Herschlikovitz

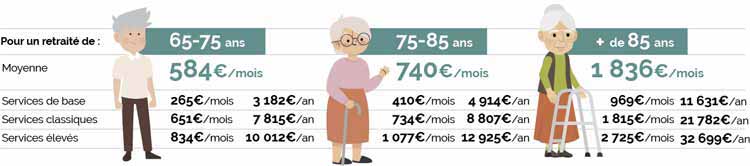

La France compte près de 15 millions de retraités et plus de 85% souhaitaient vieillir à domicile (1). Mais combien cela coûte d’être « vieux » en France lorsque l’on a 65 ans, 75 ans ou 85 ans si on souhaite rester vivre et bien vieillir dans son chez soi ?

Quel est le budget qu'il faut prévoir pour bien vieillir à domicile

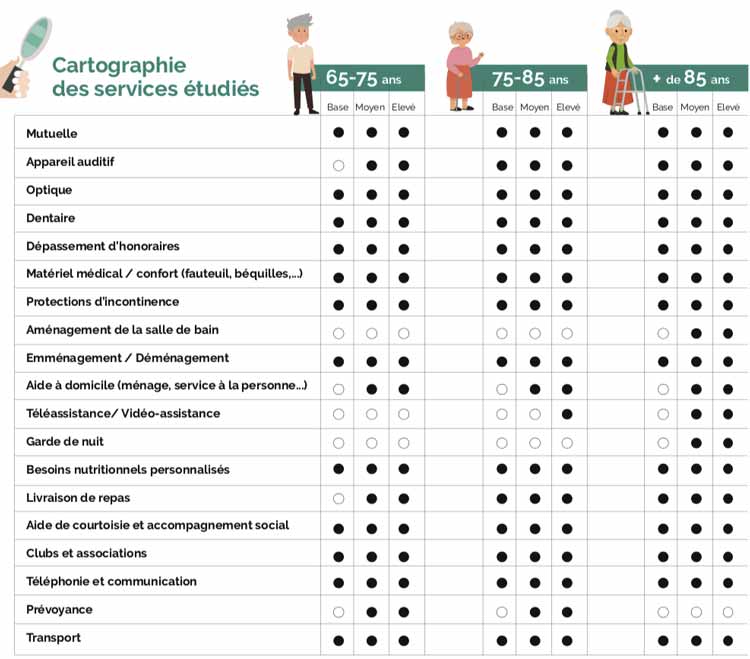

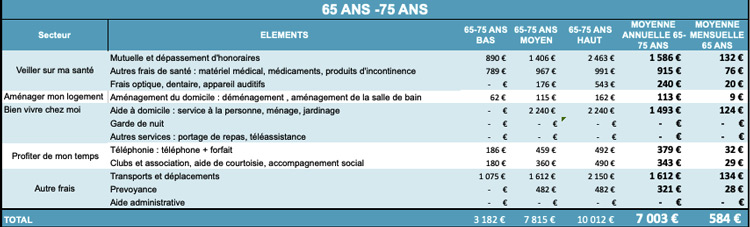

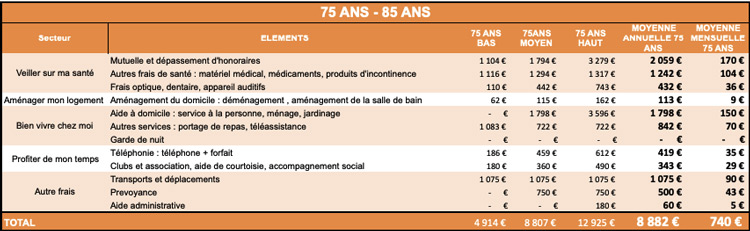

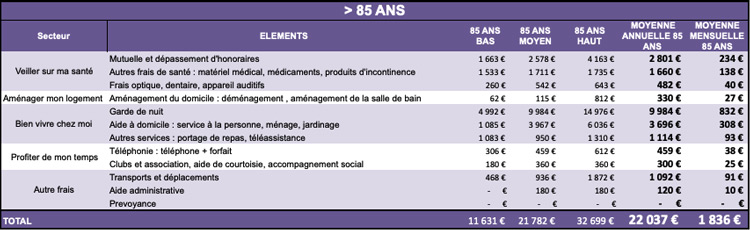

Retraite.com et Silver Alliance ont analysé et étudié le coût de plus de 25 produits et services tels que la mutuelle, l’aide à domicile, l’achat de fauteuils adaptés ou produits nécessaires à la dépendance pour établir le coût du « bien vieillir » chez soi en dehors des frais récurrents (loyer, eau, électricité, alimentation). Pour chaque tranche d’âge, l’étude a analysé le prix des services de base aux services premium afin d’adapter les offres aux niveaux de revenus des retraités en analysant à la loupe plus de 250 devis.

En analysant chaque profil, ce coût est de :

« Vieillir à domicile a logiquement un coût croissant avec l’âge pour veiller sur sa santé et compenser sa perte d’autonomie » estime Ludovic Herschlikovitz, CEO du site Retraite.com. « Avec un pouvoir d’achat parfois en berne à la retraite, définir tous les services nécessaires au bien vieillir à domicile nous a semblé indispensable pour informer et aiguiller les Français sur les produits et services essentiels pour profiter pleinement de sa retraite ».

Pour le fondateur de Retraite.com « Les résultats de cette étude décrivent assez clairement les tendances de coûts liées au vieillissement :

- Entre 65 et 75 ans, les frais de santé (mutuelle, frais optique, dentaire…) restent le premier poste de dépenses. Mais bien vieillir, c’est aussi profiter du moment présent et profiter d’avoir une vie sociale et familiale épanouie, engendrant souvent des frais de déplacements non négligeables afin de voir sa famille, ses amis ou pour voyager. Les services à domicile tels que le ménage, le jardinage ou l’accompagnement des personnes fragiles occupent le troisième centre de coût.

Entre 75 ans et 85 ans, la santé reste encore le premier poste de frais avec des prix de mutuelles, des frais d’optique, dentaire ou de prothèses auditives de plus en plus élevées, venant impacter le coût du bien vieillir. En revanche l’âge avançant, la tendance aux déplacements diminue avec une sédentarité accrue et des frais plus élevés de services à domicile (ménage, aides personnalisées, portage de repas…), les taches usuelles devenant plus difficiles à accomplir.

- Enfin à partir de 85 ans, la dépendance et l’accès à des soins d’accompagnements deviennent plus important (services à domicile, garde de nuit, alimentation personnalisée). Le coût du "bien vieillir chez soi" devient alors très largement le premier poste de dépenses avec un coût parfois important pour les gardes de nuits ou les services à domicile, mais néanmoins nécessaires pour rester vivre à domicile dignement et largement compensées par un crédit d’impôt diminuant d’autant la facture. C’est souvent l’âge où la question du passage en Ehpad ou en maison médicalisée se pose. Néanmoins, des alternatives existent désormais et permettent à la famille proche ou aux aidants de pouvoir rester connecté en permanence ou d’être alerté en cas de chute ou d'alertes d’urgence. Ces produits ou services connectés, encore inexistant il y a 10 ans, permettent de mettre en place des actions alternatives à la garde à domicile avec des solutions de préventions efficaces et sécurisantes » précise le fondateur de Retraite.com

Focus sur les aides de l’Etat pour accompagner la dépendance

L’étude a pris en compte les principales aides de l’Etat pour accompagner le vieillissement. Pour Benjamin Zimmer, CEO et cofondateur de Silver Alliance, « la couverture unique de notre système de santé permet aux plus fragiles d’être pris en charge à 100% par la sécurité sociale pour des besoins de grande dépendance tels que le fauteuil roulant ou le lit médicalisé. D’autres aides telles que celle d’action logement permettent, en fonction de plafonds de ressources, de pouvoir être pris en charge à hauteur de 5000 euros pour l’aménagement de sa salle de bain. Enfin, la réforme 100% santé mise en place début 2020 a clairement marqué la volonté des pouvoirs publics d’améliorer l’accès aux soins et de garantir aux plus grand nombre une prise en charge à 100% de certaines prestations en dentaire et en optique. Cette réforme est une excellente nouvelle pour les Français et devrait se prolonger en 2021 avec l’élargissement aux soins des appareils auditifs. »

Pour le co-fondateur de Silver Alliance et Docteur en sciences, « cette étude apporte des éléments quantifiés qu’aucune autre étude n’a déjà révélés en France. Il s’agit là d’un travail important de collecte de données réalisé avec l’ensemble des marques alliées de Silver Alliance. Cette étude nous apporte à présent des indicateurs pour pouvoir se projeter et anticiper des dépenses supplémentaires liées à l’évolution de notre avancée en âge. Ce travail nous permettra également de suivre des tendances dans les années à venir. Ce baromètre est appelé à se renouveler chaque année. »

Plus de 250 tarifs analysés sur les produits et services dédiés au "Bien vieillir" en France

L’étude a ainsi analysé plus de 250 tarifs à la fois sur les services de base que les services premium en cartographiant plus de 25 produits et services à travers 5 catégories :

- Veiller sur ma santé : Mutuelle, appareillage auditif, optique, produit d’incontinence, médicaments…

- Aménager mon logement : Aménagement de salle de bain, barre de soutien, déambulateur…

- Bien vivre chez moi : Aide à domicile, téléassistance, garde de nuit…

- Profiter de mon temps : Club et associations, téléphonie et solutions de communication…

- Autres services : Aide administrative, déplacements…

La réalité quotidienne de la vie des séniors met en évidence qu’en fonction du montant de leur retraite, de nombreux séniors n’ont pas d’autres choix que de limiter certains services tels que les soins dentaires ou l’aide à domicile. Inversement, d’autres frais restent essentiels et incompressibles comme les produits d’incontinence, qui nous confrontent de manière réelle et souvent cachée sur la dignité de vivre sa vieillesse à domicile dans de bonnes conditions.

Afin d’être au plus proche des moyens des séniors, l’étude a fait le choix d’analyser avec chaque société de Silver Alliance, le coût des services pour une retraite faible de 903,20€ (2), une retraite moyenne de 1 382€ (3) ou une retraite élevée de 3 100€ par mois afin d’adapter l’offre de services au portefeuille de chacun et de permettre au plus grand nombre d’établir le coût de la dépendance en fonction des offres de services accessibles sur le marché. A noter que cette étude s’est concentrée uniquement sur les retraites à taux plein.

La perte d'autonomie reste l'un des plus grands défis du XXIe siècle et le vieillissement démographique va exercer une pression considérable sur le système public de santé. La récente reforme « 100% Santé » a marqué la volonté́ des pouvoirs publics d’améliorer l’accès aux soins en France et de garantir au plus grand nombre une prise en charge à 100 % depuis le 1er janvier 2020 de certaines prestations essentielles en dentaire et en optique.

(1) Source Ifop mars 2019

(2) ASPA : 903,20€ / mois pour une retraite à taux plein

(3) Retraite moyenne en France en 2019 : 1 382€ net des prélèvements sociaux (1504 € brut)

Méthodologie du baromètre réalisé par Retraite.com et Silver Alliance

Le baromètre réalisé par Retraite.com et Silver Alliance a pour objectif d'estimer le coût moyen du bien vieillir à domicile établi selon 9 profils analysés de personnes âgées :

- de 65 à 75 ans

- de 75 à 85 ans

- de plus de 85 ans

Le tarif de chaque produit ou service étudié a été établi selon plusieurs gammes tarifaires quand cela était possible :

- produits ou services haut de gamme

- produits ou services de milieu de gamme

- produits ou services d'entrée de gamme

- Le tarif de chaque produit ou service ont été établi et amortis en fonction de la durée de vie dudit produit ou service s’étalant de 1 an à 10 ans. Ainsi, tous les services ont été calculés sur une durée de vie annuelle sauf les produits ou services suivants :

- Optique : 3 ans

- Appareil auditif : 4 ans

- Matériel médical : 4 ans

- Aménagement de salle de bain : 10 ans

- Emménagement / déménagement : 10 ans

- Téléphonie : 3 ans

Les crédits d’impôts liés à certains services ont été pris en compte dans le calcul :

- Aide à domicile

- Garde de nuit

La prise en charge de l’aide « Action logement » a été pris en compte pour certains profils concernant l’aménagement de la salle de bain.

Analyse approfondie sur les coîuts analysés

Revalorisation des pensions de retraite en 2021

- Le

- Écrit par Ludovic Herschlikovitz

Une indexation des pensions de retraite sur le taux d’inflation est prévue dans le projet de loi de financement de la Sécurité sociale (PLFSS) pour 2021. Un taux de 0,4% a été évoqué dans la synthèse des comptes de la Sécurité sociale.

Pension de retraite, revalorisation en fonction de l’inflation en 2021

Annoncée, mais non encore votée, la revalorisation des pensions de retraite en fonction de l’inflation pour l’année 2021 est prévue dans le projet de loi de financement de la Sécurité sociale (PLFSS). Olivier Véran, ministre des Solidarités et de la Santé, et Olivier Dussopt, ministre délégué aux Comptes publics, ont en effet fait l’annonce le mardi 29 septembre dernier.

Un taux de revalorisation de 0,4% en 2021

Cette indexation sur l’inflation est une promesse du Président de la République Emmanuel Macron. Il en a fait part aux Français durant une conférence de presse qui s’est tenue à l’Élysée en avril de l’année dernière. En se basant sur la synthèse des comptes de la Sécurité sociale, la revalorisation à prendre en compte s'élèvera à 0,4%. Pour rappel, le taux effectivement appliqué correspondant au taux d’inflation (hors tabac) enregistré deux mois avant la date prévue pour la revalorisation des retraites.

A priori, ce taux d’indexation concernera l’ensemble des retraités, contrairement à la revalorisation de cette année 2020. Pour rappel, les pensions de retraite ont été réévaluées au 1er janvier 2020 suivant un seuil. Les retraités percevant une retraite de moins de 2 000 euros avaient bénéficié d’une revalorisation à hauteur de 1%. Les pensions supérieures à ce seuil ont écopé quant à elles d’une revalorisation de 0,3%.

En savoir plus sur le calcul de votre retraite

En savoir plus sur le calcul de votre retraite

- Simulation gratuite de votre retraite

- Calcul retraite des salariés du secteur privé

- Calcul retraite des salariés cadres

- Calcul retraite des fonctionnaires

- Calcul des prelevements des pensions retraite

- Simulation de retraite

- Calcul retraite par metiers

Préparer sa retraite

Préparer sa retraite

L’assurance vie, de moins en moins populaire

- Le

- Écrit par Ludovic Herschlikovitz

Les Français de la classe moyenne effectuent de moins en moins de versements sur leur assurance vie. La pandémie de Covid-19 a intensifié le besoin de sécurité et de garantie chez la majorité des épargnants.

L’assurance vie perd-elle de son attrait ?

L’impact de la crise sanitaire sur l’assurance-vie se traduit par la baisse des versements et l’augmentation des rachats. A l’inverse, le confinement a eu pour effet une hausse des versements sur le Livret A. Cette conjoncture difficile pousse en effet les Français à privilégier les placements sûrs, sans frais, pratiques et faciles d’utilisation. Le placement à moyen et long terme n’est pour le moment pas une priorité pour les épargnants de la classe moyenne.

Les Français jouent la carte de la prudence

Depuis le commencement de la crise sanitaire, les épargnants délaissent leur contrat d’assurance vie et se concentrent un peu plus sur les placements liquides entièrement sécurisés en termes de capital. Malgré une performance moindre, le Livret A offre aux épargnants la garantie tant recherchée en ces temps difficiles. Disponibilité du capital et facilité d’accès à la liquidité sont autant de raisons qui poussent à la reconsidération de la gestion de l’épargne.

Fort ralentissement des activités professionnelles

La pandémie de Covid-19 remet en question les priorités des ménages français surtout celles de la classe moyenne. Ils ne veulent pas être pris au dépourvu, faire face aux imprévus implique ainsi de choisir des placements sécurisés au capital facilement accessible. L’évolution de la pandémie post-confinement reste inquiétante, de nombreuses activités commerciales risquent encore d’en pâtir.

Le placement préféré des Français perd du terrain

Populaire, l’assurance vie n’est cependant pas une priorité pour la majorité des Français en ce temps de crise. Les versements effectués sur les contrats ont diminué, l’épargnant « moyen » est plus réticent à placer son argent sur des supports à risque. En effet,

- l’épargnant « aisé » opte pour l’assurance vie en raison des nombreux avantages qu’elle offre, notamment en termes de succession.

- La classe moyenne quant à elle privilégie un horizon de placement à court terme qui lui offre une garantie de capital. Pour preuve, 49% du stock de l'assurance-vie en 2019 provenaient des épargnes des Français « moyens » contre 55% en 2012.

En savoir plus sur l'assurance vie

En savoir plus sur l'assurance vie

- Les frais en assurance vie

- Flat tax et assurance vie

- La fiscalité en assurance vie

- Rachat d'un contrat d'assurance vie

- Demander une avance sur mon contrat d'assurance vie

- Transfert d'un contrat d'assurance vie

- Assurance vie ou PER pour préparer votre retraite ?

- Transférer une assurance vie vers un PER

- Les contrats d'assurance vie en Euro

- Les contrats d'assurance vie en unité de compte

- Les contrats Euro-croissance

- Les avantages de la gestion pilotée

- La gestion pilotée en assurance vie multisupport

- DSK-NSK : contrats d’assurance-vie en actions

- Succession et assurance vie

- Désigner un bénéficiaire en assurance vie

- Récupérer les fonds de l'assurance vie d'un proche en cas de décès

- Quelle garantie en cas de faillite de l'assureur : Le FGAP

Epargne retraite des indépendants : un déblocage anticipé possible

- Le

- Écrit par Ludovic Herschlikovitz

Afin d’aider les travailleurs indépendants en cette période de crise, la troisième loi de finances rectificative pour 2020 autorise un retrait défiscalisé sur leurs contrats d’épargne retraite. En effet, les détenteurs d’un PER ou d’un contrat Madelin peuvent débloquer la somme de 2 000 euros hors impôt.

Epargne retraite : un déblocage anticipé pour les travailleurs indépendants

Les indépendants ou travailleurs non-salariés tels que les commerçants, artisans ou encore professions libérales ont beaucoup soufferts des conséquences de la pandémie de Covid-19. Les longues semaines de confinement et donc de cessation temporaire d’activité ont mené de nombreux professionnels au bord de la faillite. Pour bon nombre de travailleurs indépendants, 2020 est synonyme de perte conséquence en termes de chiffre d’affaires et sans le chômage partiel, beaucoup se seraient déjà séparés d’une partie de leurs employés.

Pour soutenir ces travailleurs indépendants en cette période de crise, l'article 12 de la loi de finances rectificative pour 2020 leur donne la possibilité de retirer de leur plan épargne retraite (PER) ou de leur retraite Madelin 2 000 euros, une somme entièrement défiscalisée.

Un avantage fiscal valable jusqu’au 31 décembre

Promulguée le 30 juillet 2020, la troisième loi de finances rectificative pour 2020 précise dans son article 12 que les indépendants peuvent disposer d’une partie de leur épargne retraite (PER ou contrat Madelin). Ce déblocage anticipé est autorisé afin de les aider à traverser cette passe difficile, conséquence de la pandémie de Covid-19. Tout artisan, commerçant ou professionnel libéral détenteur d’un contrat d’épargne retraite est concerné par cette loi quel que soit ses revenus.

Un travailleur indépendant a donc jusqu’au 31 décembre pour racheter jusqu’à 8 000 euros sur son ou ses contrats d’épargne retraite et bénéficier d’une exonération totale d’impôt sur 2 000 euros.

Après cet abattement de 2 000 euros, le barème progressif de l’impôt sur le revenu s’applique au reste de la somme retirée. Le point III de l’article 12 précise cependant que sur la somme retirée, seuls les « produits afférents aux versements du titulaire » sont soumis aux prélèvements sociaux. Concrètement, le taux de 17,2% correspondant aux prélèvements sociaux ne s’applique que sur la plus-value incluse dans le rachat.

Le point I de l’article 12 souligne par ailleurs que le versement par l’assureur de la somme rachetée doit intervenir au plus tard un mois après le dépôt de la demande par l’épargnant.

Une mesure anti-optimisation

Certains indépendants détenteurs d’un contrat Madelin peuvent être tentés de profiter de ce déblocage anticipé exceptionnel en reversant sur le contrat la somme retirée (défiscalisée) afin de profiter de la déduction fiscale. Afin de parer à cette éventualité, une mesure anti-optimisation a été mise en place. Le point V de l’article 12 précise qu’en cas de versement sur un contrat Madelin en 2020, « le montant admis en déduction du résultat imposable ou du revenu net global est diminué du montant du rachat effectué par l’assuré en application du I du présent article ».

Les principaux PER du marché Français en 2024 - Plan Epargne Retraite

Les principaux PER du marché Français en 2024 - Plan Epargne Retraite

- PER AG2R La Mondiale - Ambition Retraite

- PER Allianz

- PER Altaprofits

- PER AFER Retraite individuelle

- PER AGEAS - PER ZEN

- PER AGIPI - FAR PER

- PER Ampli Mutuelle - PER Liberté

- PER ASAP FAPES

- PER Assurance vie.com - PER Évolution

- PER Abeille Assurances Retraite Plurielle

- PER AXA - Ma retraite

- PER Banque Populaire

- PER BNP Paribas Multiplacement

- PER CARAC

- PER CARDIF

- PER CARAVEL

- PER Crédit Agricole

- PER Epargnissimo

- PER ERES

- PER GAN "Nouvelle vie"

- PER GAN Eurocourtage - Galya Retraite Individuelle

- PER GARANCE Mutuelle "Sérénité"

- PER Generali "La retraite"

- PER Gresham Banque Privée "Concordances

- PER La France Mutualiste - LFM PER Form

- PER La Medicale - PERennité

- PER Intential - Liberalys Retraite

- PER La Banque Postale

- PER LCL

- PER Le conservateur

- PER LINXEA

- PER MAAF Winalto Retraite

- PER MACIF Multi Horizon Retraite

- PER MAIF

- PER MACSF

- PER Matmut - Complice Retraite

- PER MMA - Signature PER

- PER M de MeilleurPlacement

- PER Mes Placements - Ma solution PER

- PER MIF

- PER Mypension

- PER Nalo

- PER Optimum vie - Strategie euro prestige

- PER ORADEA - PrimoPER

- PER Mes-Placements

- PER Placement-direct

- PER Patrimea

- PER Préfon

- PER SMA

- PER Sogécap Acacia

- PER Suravenir

- PER Spirica - Version Absolue Retraite

- PER Swisslife

- PER Swisslife Assurance et Patrimoine - Perfutura

- PER UMR

- PER Yomoni

En savoir plus sur la Loi Pacte

En savoir plus sur la Loi Pacte

- Simulation gratuite des produits d'épargne de la loi PACTE pour votre retraite